Advertorial

Ob Konsumwachstum, Innovation und Technologieführerschaft oder demografische Veränderungen – nirgendwo sonst lässt sich so gezielt in den Wandel investieren wie in Asien.

Bei der nächsten Publikation des US-Berichts über die Währungspolitik der amerikanischen Handelspartner dürfte die Schweiz alle Kriterien eines Währungsmanipulators erfüllen. Trotzdem findet Alessandro Bee der UBS, dass eine solche Klassifikation nicht zutreffen würde und sieht Chancen, eine Konfrontation mit den USA abzuwenden.

Das US-Finanzministerium veröffentlicht halbjährlich einen Bericht über die Währungspolitik der wichtigsten amerikanischen Handelspartner. Der letzte Report datiert von Januar 2020, die Neuauflage dürfte also in Kürze veröffentlicht werden. Damit will das US-Finanzministerium diejenigen Handelspartner eruieren, die eine unfaire Wechselkurspolitik praktizieren und grosse Handelsungleichgewichte generieren.

Bei der Publikation des nächsten Berichts dürfte die Schweiz alle drei Kriterien eines Währungsmanipulators erfüllen:

Von anhaltenden einseitigen Interventionen sprechen die USA jedoch nur, wenn in mindestens sechs der vergangenen zwölf Monate interveniert wurde. Alessandro Bee, Ökonom bei UBS Switzerland, schätzt, dass die SNB im Juli und August 2019 und seit Februar 2020 aktiv war. Je nachdem, welchen Zeitraum die Regulatoren betrachten, könnte sich hier ein Schlupfloch für die Schweiz öffnen. "Angesichts der massiven Interventionen der SNB im Frühjahr ist es allerdings fraglich, ob die USA die Schweiz bei diesem Kriterium tatsächlich durchschlüpfen lassen", so Bee. Die Schweiz befindet sich ohnehin bereits auf der Beobachtungsliste, denn Anfang Jahr waren sowohl der Handels- als auch der Leistungsbilanzüberschuss zu hoch.

US-Handelspartner, die alle drei Kriterien erfüllen, müssen möglichst rasch darauf hinarbeiten, die Ungleichgewichte zu korrigieren. In einem zweiten Schritt seien auch handelspolitische Massnahmen denkbar.

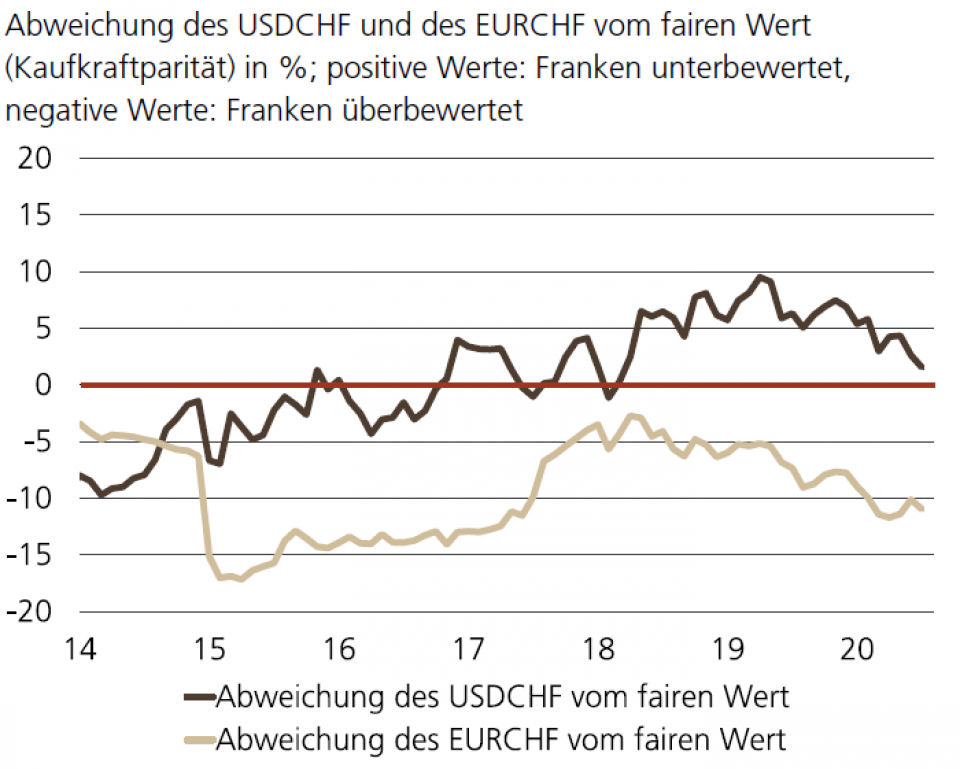

"Die Schweiz mag formal die Kriterien eines Währungsmanipulators erfüllen, allerdings spricht vieles dafür, dass sie ihre Währung nicht als handelspolitische Waffe einsetzt", gibt Bee zu bedenken. Er begründet dies damit, dass die Devisenmarktinterventionen der SNB darauf ausgerichtet seien, die massive Überbewertung des Frankens gegenüber dem Euro nicht weiter anwachsen zu lassen. Nicht im Fokus sei hingegen, die leichte Unterbewertung des Frankens gegenüber dem US-Dollar zu verstärken.

Bei deflationären Tendenzen, welche oft vom starken Franken geprägt werden, habe die SNB nicht die gleichen Möglichkeiten wie ihre amerikanischen und europäischen Gegenstücke. "Sie kann nicht die Geldmenge ausdehnen, indem sie einheimische Anleihen kauft. Deshalb bleibt ihr keine andere Möglichkeit, als Devisen zu kaufen, wenn sie mit dem Bilanzwachstum der grossen Zentralbanken mithalten will", sagt Bee.

Im letzten Report hat das US-Finanzministerium der Schweiz nahegelegt, der Fiskalpolitik einen grösseren Spielraum einzuräumen und damit die Geldpolitik zu entlasten. In der aktuellen Krise hat die Schweiz ihre Fiskalpolitik beispielsweise durch vom Bund garantierte Überbrückungskredite und Kurzarbeit ausgebaut. "Allerdings genügen in einer stark exportorientierten Wirtschaft fiskalische Massnahmen nicht, um dem Abschwung entgegenzuwirken. Deshalb verhindert die SNB eine weitere Aufwertung des Frankens gegenüber der Währung des wichtigsten Handelspartners, der Eurozone", ordnet Bee die Möglichkeiten der SNB ein.

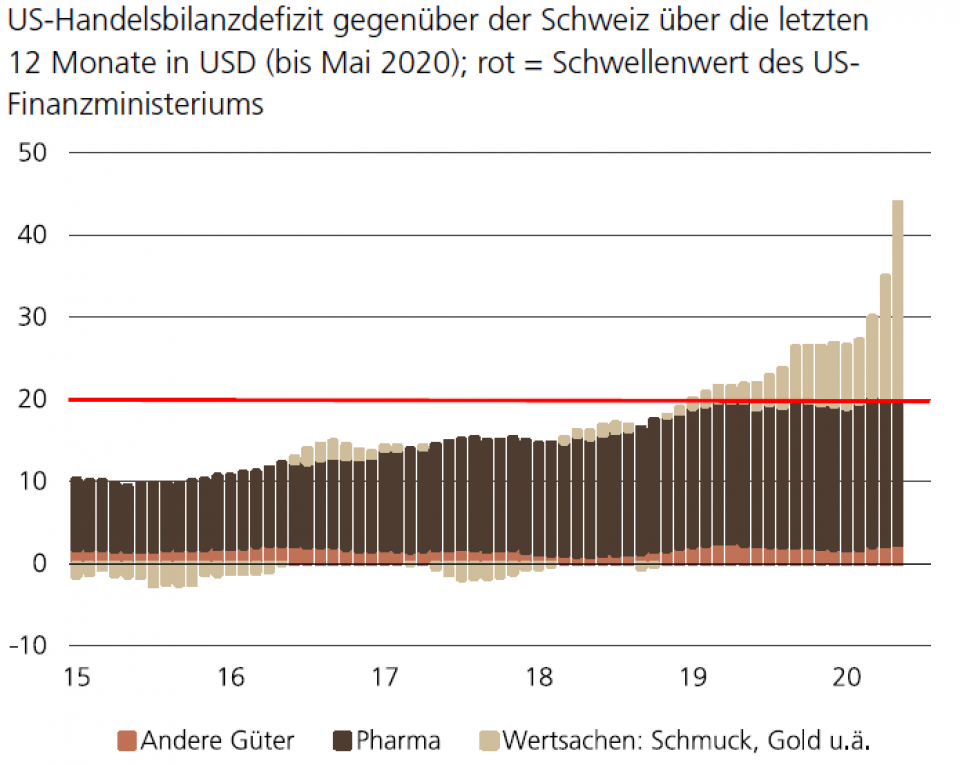

Die Schweiz ist eine wichtige Drehscheibe für den Handel mit Gold und anderen Wertsachen. Normalerweise wird dabei Gold aus den USA importiert und später nach Asien exportiert. Nicht so in der Corona-Krise: Die USA haben sowohl Gold als auch andere Wertsachen vermehrt importiert. Das Abklingen der Krise dürfte laut Bee in den kommenden Quartalen wieder zu einer Normalisierung der Handelsströme führen, was mit einer deutlichen Reduktion des Handelsbilanzüberschusses einhergehen dürfte. "Auch ohne Sonderfaktoren bleibt der Handels- und Leistungsbilanzüberschuss beträchlich. Hauptverantwortlich hierfür ist die Pharmaindustrie, deren Exporte nur im geringen Ausmass von der Währungssituation beeinflusst sind", erläutert der Experte.

Obwohl die Schweiz alle Kriterien erfüllen dürfte, gebe es also gute Gründe, weshalb sie ihre Währung nicht zum Schaden der USA manipuliert. Damit sieht Bee intakte Chancen, eine Konfrontation abzuwenden, wobei viel vom diplomatischen Geschick der Schweiz und vom Goodwill der USA abhänge. Hinzu komme, dass die Fiskalpolitik bereits jetzt eine grössere Rolle spiele, welche künftig noch wachsen dürfte: "Die Corona-bedingten Schäden in der Binnenwirtschaft und die sich abzeichnenden Belastungen für die Sozialsysteme durch die alternde Bevölkerung werden der Fiskalpolitik auch in Zukunft ein höheres Gewicht geben."

Dennoch dürfte die Erfüllung der drei Kriterien zu erhöhter Unsicherheit über den künftigen Kurs der SNB führen. Dies werde auch die Volatilität im EUR/CHF- und USD/CHF-Wechselkurs erhöhen. "Diese Entwicklung findet aber vor einer konjunkturellen Erholung statt, die den Franken gegenüber dem Euro abschwächen und gegenüber dem US-Dollar stärken dürfte", so der Experte.