26.03.2024, 09:28 Uhr

Robeco lanciert laut Mitteilung einen neuen Emerging Markets ex-China Equities-Fonds. Dieser SFDR-Artikel-8-Fonds ermöglicht es Anlegern, ihr China-Engagement separat abzustimmen.

Die 13. Auflage des Robeco Jahresberichts «Expected Returns» prognostiziert eine starke Machtdynamik, die das wirtschaftliche Umfeld in den kommenden Jahren prägen wird. Dabei finden auf drei Ebenen Machtkämpfe statt: zwischen Kapital und Arbeit, zwischen Steuer- und Geldpolitik und zwischen den USA und China, deren Beziehung sich klar verschlechtert hat.

In den letzten Jahrzehnten haben die Unternehmen rekordhohe Gewinne erwirtschaftet, während der Anteil desProduktionsfaktors Arbeit an der Wirtschaftsleistung zurückgegangen ist. Der zunehmende Trend zurRückverlagerung der Produktion und der Betriebe ins Inland könnte die Unternehmensgewinne angesichts dergestärkten Verhandlungsposition der Arbeitnehmer jedoch vor Herausforderungen stellen. Eine erneute Fokussierung der Regierungen auf höhere Einnahmen aus Unternehmenssteuern könnte das Gleichgewicht wieder in Richtung Arbeit verschieben. Wie der Kampf zwischen Kapital und Arbeit letztlich ausgeht, wird davon abhängen, wie sich dieLöhne vor dem Hintergrund der engen Arbeitsmärkte und der hartnäckigen Inflation entwickeln. Die Kurve, die die Wechselbeziehung zwischen Arbeitslosigkeit und Löhnen und Gehältern abbildet, ist normalerweise steiler, wenn dietrendmässige Inflation zunimmt.

Während der Pandemie wurde die Wirtschaft vor allem mit fiskal- statt geldpolitischen Massnahmen gestützt. Doch bergen staatliche Konjunkturprogramme das Risiko, die Inflation weiter anzufachen, während starkeZentralbanken die Auswirkungen abmildern. Regierungen, die ihren Fokus von haushaltspolitischer Vorsicht auf wachsende Investitionen in die Bereiche Sicherheit und Klima verlagern, könnten für zusätzliche Inflation sorgen. Indessen könnten sich die Zentralbanken weigern, eine übermässig ausgabenfreudige Regierung mit einer Politikdes leichten Geldes zu unterstützen, solange die Inflation über der Zielmarke liegt.

Der Kampf um die technologische Vorherrschaft zwischen den USA und China macht mehr als deutlich, dass wir unsin Richtung einer multipolaren Weltordnung bewegen. Die Friedensdividende scheint aufgezehrt, während zunehmende Handelsspannungen auf das globale BIP-Wachstum drücken könnten. Westliche Regierungenkönnten darauf mit mehr Regulierung, mehr Militärausgaben und weniger Laissez-faire-Wirtschaft reagieren, um den Status quo aufrechtzuerhalten.

Peter van der Welle, Multi Asset-Strategist bei Robeco: «Der Beginn einer multipolaren Weltordnung, dieStärkung des Faktors Arbeit und das Ende der lockeren Geldpolitik sind wichtige Entwicklungen, die man alsVermögensverwalter im Auge behalten sollte. Die Verheissung der generativen künstlichen Intelligenz verstärkt diese Herausforderungen zusätzlich. Die neuen technologischen Möglichkeiten, die der Wirtschaft heute zur Verfügung stehen, erhöhen das Potenzial für Spannungen. Wir glauben daher, dass wiruns heute in einem wirtschaftlichen Umfeld befinden, in dem verschiedene Machtkämpfe im Vordergrund stehen.»

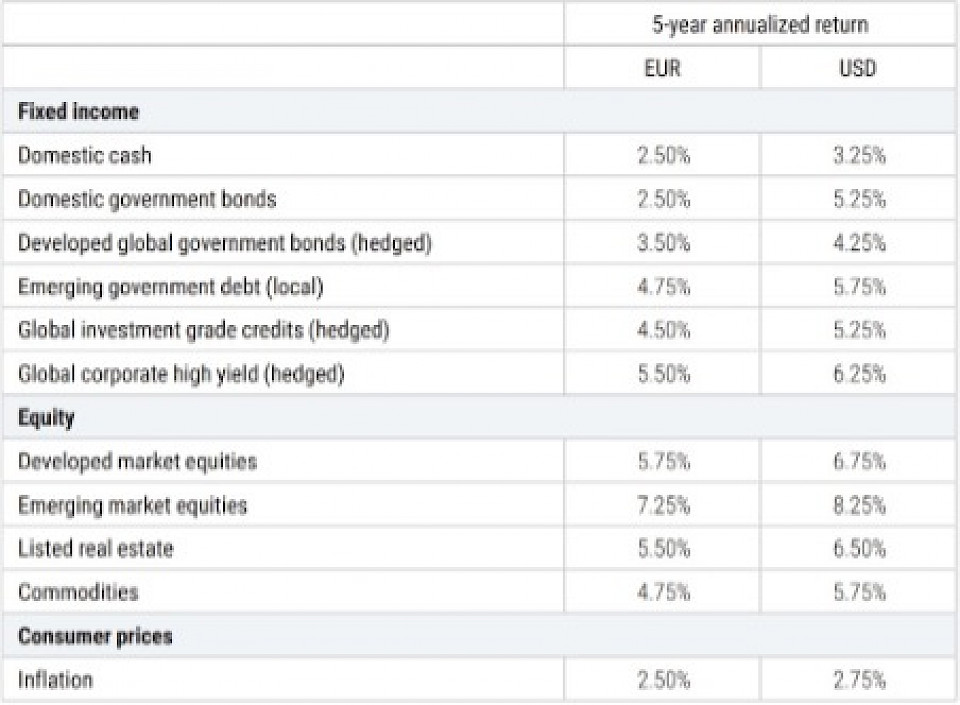

Wenn diese Machtkämpfe gemeistert werden können, erwartet Robeco einen wirtschaftlichen Stillstand mit einer leichten Rezession im Jahr 2024 und einer sich stabilisierenden Inflation bei durchschnittlich etwa 2,5 Prozent bis2029. In einem optimistischen Szenario könnte eine schnelle und breit angelegte Einführung von künstlicherIntelligenz enorme technologische Fortschritte in Gang setzen, die einen inflationsdämpfenden Angebotsschock für die Weltwirtschaft auslösen könnten. In einem pessimistischen Szenario könnte hingegen das Misstrauen zwischenden Supermächten das Wachstum ausbremsen und Stagflation zur Folge haben.

Laurens Swinkels, Head of Quant Strategy im Bereich Sustainable Multi Asset Solutions bei Robeco: «Das Zusammentreffen von starken Kräften macht es zwar wahrscheinlicher, dass extreme Ereignisse eintreten. Fürdiversifizierte Anlagestrategien, die sich in verschiedenen Szenarien gut entwickeln können, eröffnet ein solchesUmfeld aber auch interessante Gelegenheiten. Wir gehen langsam von einer Ära mit niedrigen Zinsen und hohenAktienrisikoprämien in eine Ära mit höheren Zinsen und niedrigeren Aktienrisikoprämien über. Letztlich sind US-Aktien immer noch teuer. Im

Gegensatz dazu sind Unternehmensanleihen heute fair bewertet, und die Ausfallrisiken sind in unserem Basisszenario moderat. Daher erwarten wir risikobereinigte Unternehmensanleihen-Renditen annähernd auf ihremhistorischen Durchschnitt.»

Im Bullenszenario «KI erhält Flügel» können scheinbar hoch bewertete Technologieunternehmen weiterRückenwind bekommen und die Produktivität in anderen Branchen steigern. In diesem Szenario wärenAktienrenditen von 11 Prozent denkbar. Im Bärenszenario «Risikoabbau» müssen die Zentralbanken weiter gegen die Inflation kämpfen, während die Regierungen sie zusätzlich anheizen. Das würde sowohl das Realwachstum alsauch die Renditen für Risikoassets nach unten drücken – möglicherweise auf ein Niveau von 2,5 Prozent pro Jahr.