23.06.2024, 10:16 Uhr

Die insgesamt positive Stimmung der Anleger belebt nicht nur in der Schweiz, sondern auch in Europa das Fondsgeschäft. Die Vermögen langfristiger Fonds mit Sitz in Europa kletterten im Mai um 6,1% auf 11,7 Bio....

Die Stimmungsaufhellung an den Wertpapiermärkten zum Jahreswechsel spiegelte sich auch am Schweizer Fondsmarkt. Dank erneuten Mittelzuflüssen und Kursgewinnen erhöhten sich die verwalteten Vermögen im Januar 2023 um 3.9% auf 1'375 Mrd. Franken. Bis zum Stand des Vorjahres fehlen allerdings noch gut 150 Mrd. Franken.

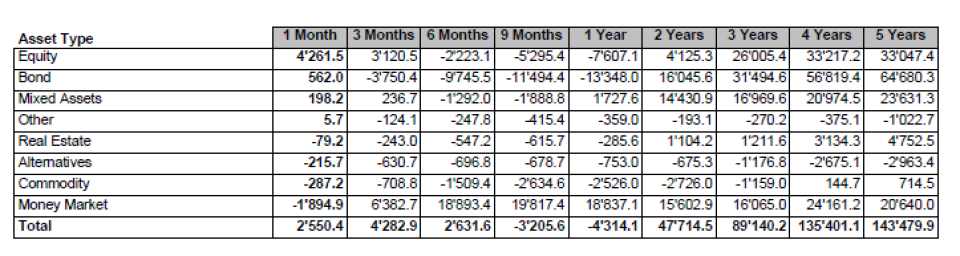

Mit der Stabilisierung der Anlagemärkte gegen Ende 2022 flossen wieder vermehrt Neugelder in den Schweizer Fondsmarkt. Im Januar wurden sie von den Datenlieferanten Swiss Fund Data (SFD) sowie Morningstar immerhin auf 0,2% (2,6 Mrd. Fr.) der Gesamtvermögen geschätzt. Die Performance trug happige 3,7% zum Plus bei. Um den Rekordstand des Vorjahres (1'527 Mrd. Fr.) zu egalisieren, fehlen allerdings noch rund 150 Mrd. Franken beziehungsweise 10%. Das meiste davon wurde durch Kursverluste verloren. Dank den kürzlichen Zuflüssen verbleiben im Jahresvergleich nur noch Nettomittelrückzüge von 4,3 Mrd. Franken.

Auffallend waren im Januar bei den Nettoverkäufen die Abflüsse aus Geldmarktanlagen (-1,9 Mrd. Fr.) und die Zuflüsse in Aktienfonds (+4,3 Mrd. Fr.), die im vergangenen Jahr besonders unter Abgaben und Abflüssen gelitten hatten. Dies deutet darauf hin, dass die Risikobereitschaft der Anleger am Steigen ist. Diese Stimmungsbesserung wird zurzeit allerdings wegen des Silikon Valley Bank (SVB)-Schocks auf die Probe gestellt. Das werden die nächsten Statistiken zeigen. Die verwalteten Vermögen der Aktienfonds von 604 Mrd. Franken lagen Ende Januar immer noch fast 100 Mrd. Franken unter dem Vorjahresstand. Davon entfallen 7,6 Mrd. auf Mittelrückzüge. Im Jahresvergleich sank der Anteil der Aktienfonds am gesamten Vermögen des Schweizer Fondsmarkts von 46,0 auf 43,9%.

Noch schlechter sieht die Bilanz bei den Festverzinslichen aus, welche zwangsweise wegen der steigenden Zinsen unter die Räder gekommen sind. Immerhin verbuchten die Obligationenfonds im Januar leichte Mittel- und Kursgewinne. Doch im Jahresvergleich verbleiben immer noch ein Performancerückstand von 11% und Mittelverluste von mehr als 13 Mrd. Franken. Das verwaltete Vermögen belief sich Ende Januar 2023 auf 384 Mrd. Franken. Im Januar 2022 waren es noch 447 Mrd. Franken. Der Anteil dieser Fonds am Gesamtvermögen fiel gegenüber Januar 2022 von 29,3 auf 27,9%.

Die gemischten Assets verhielten sich erstaunlich stabil. Ihre Performance betrug im Januar satte 3,5%, sodass im Jahresvergleich lediglich ein Minus von 2,5% verbleibt. Auch die Anleger in dieser Anlageklasse verhielten sich viel stabiler als bei Aktien und Bonds. Die Nettomittelrückzüge fielen vergleichsweise geringer aus und im Jahresvergleich ergibt sich sogar ein Nettomittelgewinn von 1,7 Mrd. Franken. Die verwalteten Vermögen von 170 Mrd. Franken erreichen fast wieder das Rekordniveau von Januar 2022. Ihr Marktanteil hat sich dementsprechend innert Jahresfrist zulasten der meisten anderen Kategorien von 11,4 auf 12,4% erhöht.

Wie die Geldmarktfonds verzeichneten auch die übrigen Anlagestile im Januar Mittelabflüsse, was zum Teil ebenfalls auf Umschichtungen in traditionelle Anlageklassen und zum Teil auf Sonderfaktoren zurückzuführen zu sein dürfte. Die alternativen Fonds verbuchen seit Monaten Mittelrückzüge. Diverse negative News verunsicherten die Anleger in diesem Segment. Ihre Bedeutung bleibt mit einem Marktanteil von rund einem Prozent bescheiden.

Rohwarenfonds bringen es im Schweizer Fondsmarkt immerhin auf einen Marktanteil von zwei Prozent. Auch sie litten eher unter Mittelrückzügen, obwohl sie im Januar Kursgewinne erzielten. Die Immobilienfonds beanspruchen einen Marktanteil von rund 4% und konnten sich relativ gut behaupten. Ihre Bedeutung ist im Vergleich zu den Direktanlagen in Immobilien bescheiden.

SFD und Morningstar ergänzen die Fondsmarktstatistik mit der Vermögensentwicklung der Assets under Management, die nur für institutionelle Anleger gemanagt werden. Diese Vermögen kletterten im Januar von 429,8 Mrd. auf 446,6 Mrd. Franken. Der Zuwachs betrug wie bei den öffentlich zugänglichen Fonds 3,9%. Zum Rekordstand ein Jahr zuvor fehlen 43 Mrd. Franken, also rund 10%. Die Entwicklung der einzelnen Anlagekategorien wird nicht aufgezeigt, dürfte aber ähnlich sein, wie im Gesamtmarkt.

Interessant in der von Swiss Fund Data und Morningstar aufbereiteten Statistik ist die Stellung der Fondsanbieter im Schweizer Markt. Gemessen an den Mittelzuflüssen erzielte Swisscanto im Januar 2023 mit Nettoverkäufen von 1,3 Mrd. Franken den grössten Erfolg. Es folgen die Credit Suisse mit 0,9 Mrd., BlackRock mit 0,8 Mrd. und Vontobel mit 0,4 Mrd. Franken. Die höchsten Abflüsse erlitten Pictet (1,5 Mrd. Fr.) und UBS (0,9 Mrd. Fr.).

Aussagekräftiger sind jedoch die längerfristigen Mittelflüsse. In der schwierigen Anlage-Periode von Januar bis Januar verbuchte Pictet die meisten Zuflüsse (13,9 Mrd. Fr.), gefolgt von Swisscanto (11,3 Mrd.). Die meisten Promotoren verschmerzten Abflüsse, am meisten UBS (12,7 Mrd.) und Credit Suisse (8,0 Mrd.). Damit sanken die Marktanteile der beiden Platzhirsche leicht von 26,5 auf 25,7% (UBS) bzw. 14,7 auf 14,3% (CS). Klar zulegen konnte der drittgrösste Anbieter im Schweizer Markt, Swisscanto (von 8,5 auf 9,6%).

BlackRock behauptet sich mit einem Marktanteil von 7,5 (7,1)% als grösster ausländischer Promotor an vierter Stelle. An fünfter Stelle ist Pictet platziert mit einem Marktanteil von 5,4 (4,8)%, gefolgt von Vontobel mit 3,1 (3,4)%. GAM, vor fünf Jahren mit einer Marktposition von 2,9% noch sechstgrösster Marktteilnehmer, rutschte wegen der bekannten Probleme inzwischen auf Rang 10 ab (1,4%), hinter SwissLife (2,1%) und knapp vor Zurich (1,4%).