15.04.2024, 10:08 Uhr

Im Zuge des Übergangs zu einem neuen Wachstumsmodell und der jüngsten Strukturreformen, ist China einer erhöhten finanziellen und makroökonomischen Unsicherheit ausgesetzt. «Trotz dieser Herausforderungen und des...

Während der Rest der Welt mit strafferer Geldpolitik zu kämpfen hat, ist China auf einem Weg der Lockerung. Der Höhepunkt der regulatorischen Reformen könnte erreicht oder bereits überschritten sein. Das sollte Aktien zugutekommen. Laut Dale Nicholls von Fidelity bieten aktuelle Bewertungen attraktive Einstiegsgelegenheiten und Chancen.

Am Dienstag, den 1. Februar, feiern Millionen von Menschen auf der ganzen Welt das chinesische Neujahrsfest, das den Beginn des Jahres des Tigers markiert. 2021 litt die Stimmung globaler Investoren gegenüber China unter einer Welle politischer Straffungen und strenger Regulierungen. Betroffen waren verschiedene Sektoren von Immobilien bis hin zu Technologie. Nach einer schwierigen Phase für China-Investoren sieht Dale Nicholls, Portfoliomanager bei Fidelity International, vor allem drei Gründe für einen möglichen Wiederaufschwung Chinas im Jahr des Tigers, wie er nachfolgend aufzeigt. Angesichts von Sorgen um die Inflation und einem Ende expansiver Geldpolitik sowie einer Abkehr von "teuren" Wachstumstiteln, seien Diversifikation und Bewertungen nach wie vor wichtig, wenn nicht sogar wichtiger denn je. "Ich bin zuversichtlich, dass China derzeit in beiden Bereichen überzeugt", sagt er.

Die Divergenz zwischen der Geldpolitik in den USA und Europa gegenüber der Chinas sei derzeit besonders gross. China befinde sich zweifellos in einer anderen Phase des Konjunkturzyklus mit einer Tendenz zur Lockerung, die sich erfahrungsgemäss oft unterstützend für die Märkte auswirke. Da die chinesische Zentralbank zu Beginn der Coronavirus-Pandemie anders vorgegangen sei als die westlichen Staaten mit ihrer lockeren Geldpolitik, verfüge sie über mehr Handlungsspielraum, um das Wachstum nach der Abschwächung im Jahr 2021 wieder zu stimulieren. Ein Beispiel dafür sei die jüngste Senkung des Zinssatzes für mittelfristige Kredite – zum ersten Mal seit April 2020, so Nicholls.

"Insgesamt rechne ich zwar nicht damit, dass die Bemühungen der Regierung um einen solideren, weniger von Spekulation geprägten Immobiliensektor in absehbarer Zeit rückgängig gemacht werden. Aber es gibt mehr Raum für ein gewisses Feintuning, wie z. B. in Form der kürzlich angekündigten Unterstützungsmassnahmen. So gibt es in einigen Städten bereits Anzeichen für eine Beschleunigung der Genehmigung von Hypothekenkrediten, und es besteht noch erheblicher Spielraum für eine weitere Lockerung der Politik", meint der Portfoliomanager.

"Wir haben definitiv eine Phase neuer, verschärfter Regulierung erlebt, durch die das Umfeld für einige Unternehmen schwieriger geworden ist. Aber wir sollten langfristig denken und uns daran erinnern, dass es schon früher Phasen strafferer Regulierung gab, beispielsweise die staatlichen Beschränkungen für Online-Glücksspiele im Jahr 2018", sagt Nicholls.

Man sollte auch die anspruchsvollen langfristigen Ziele und Prioritäten in Bezug auf die wirtschaftliche Entwicklung und Innovationen nicht aus den Augen verlieren. Um diese zu erreichen, sei ohne Zweifel ein gesunder und wachsender Privatsektor erforderlich. Obwohl sich die Stimmung der Investoren im letzten Jahr verschlechtert habe, biete China diesbezüglich interessante langfristige Investitionschancen. Es sei gut möglich, dass der Höhepunkt der regulatorischen Reformen, insbesondere im Technologiesektor, bereits erreicht oder sogar überschritten worden sei. "Ich erwarte jedenfalls nicht, dass die Regulierungsintensität, die im letzten Jahr und Ende 2020 zu beobachten war, anhält", betont Nicholls.

Wichtig sei auch zu bedenken, dass viele der jüngsten Reformen Probleme angehen, mit denen Länder auf der ganzen Welt konfrontiert sind. Die Technologieriesen und die mit ihnen verbundenen Probleme in den Bereichen Kartellrecht, Datensicherheit und Schutz der Privatsphäre seien Beispiele dafür; auch die Einkommensungleichheit sei eine Herausforderung für die ganze Welt. Andere Volkswirtschaften stehen ebenfalls vor vielen dieser Probleme, und auch die dortigen Regierungen dürften in dieser Hinsicht aktiv werden, wenn auch nicht so schnell wie Peking.

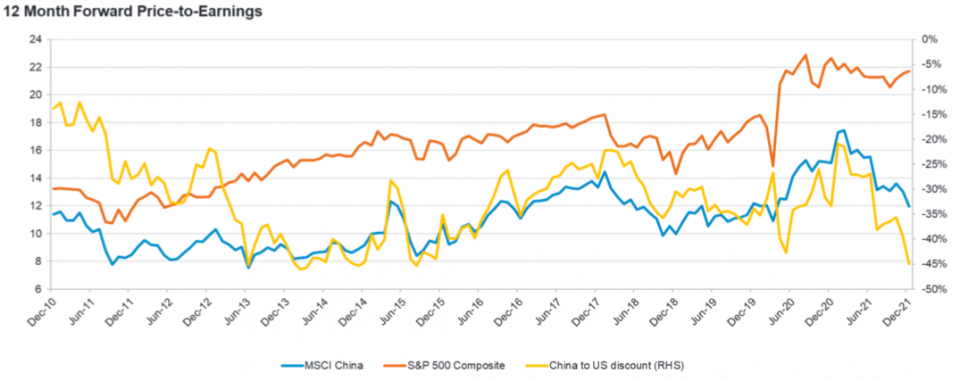

Wie es bei breit angelegten Korrekturen oft der Fall sei, so Nicholls, standen auch einige Aktien mit geringerem Regulierungsrisiko unter Verkaufsdruck, was Chancen eröffnet habe. Die Kurse vieler kleinerer Unternehmen seien gefallen, während sie eigentlich von regulatorischen Massnahmen in Bereichen wie Kartellrecht profitieren werden. Zudem habe die Bewertungslücke gegenüber globalen Konkurrenten ein hohes Ausmass angenommen, obwohl die Märkte in mehreren Ländern mit ähnlichen regulatorischen Herausforderungen zu kämpfen hätten. "Nach unserer Einschätzung fällt das Chance/Risiko-Verhältnis angesichts der aktuellen Bewertungen nun eindeutig zugunsten der Anleger aus", betont Nicholls.

"Hinter uns liegt eine zweifellos schwankungsintensive Phase, aber das ist nicht das erste und nicht das letzte Mal. Die Geschichte lehrt uns, dass derartige Phasen im Regelfall die attraktivsten Chancen bieten", fährt er fort. Für die nächsten zwölf Monate werde ein durchschnittliches Wachstum der Unternehmensgewinne von über 15% prognostiziert. Derzeit bewege sich der Markt insgesamt auf einem Kurs/Gewinn-Verhältnis, das im historischen Vergleich und im Vergleich zu anderen Aktienmärkten weltweit attraktiv sei.

Wie immer komme es darauf an, ob die einzelnen Unternehmen in der Lage sind, ihr Ertragspotential im Laufe der Zeit auch auszuschöpfen. "Fidelitys Team aus Analysten ist weiterhin sehr aktiv vor Ort und tritt mit den Unternehmen in Kontakt, um zu verstehen, wie sie mit den Veränderungen ihres Umfelds umgehen, zu denen auch regulatorische Veränderungen gehören. Entsprechend gründliche Analysen liefern uns die notwendige Überzeugung, um aktiv zu werden und Chancen zu ergreifen, indem wir bestehende Positionen aufstocken und nach neuen Ausschau halten – sowohl in den börsennotierten als auch in den nicht börsennotierten Bereichen des Marktes", sagt Dale Nicholls.