21.02.2022, 14:55 Uhr

Aviva Investors, der global tätige Asset Manager des britischen Versicherers Aviva, legt zwei neue Fonds auf, die auf Nachhaltigkeit für Gesellschaft und Umwelt ausgelegt sind und gleichzeitig auf langfristiges...

Angesichts explodierender staatlicher Schuldenlasten bietet sich für Rentenanleger die Möglichkeit, im Dialog mit den Regierungen auf eine schnellere Gangart im Kampf gegen den Klimawandel zu dringen, argumentiert Thomas Dillon von Aviva Investors.

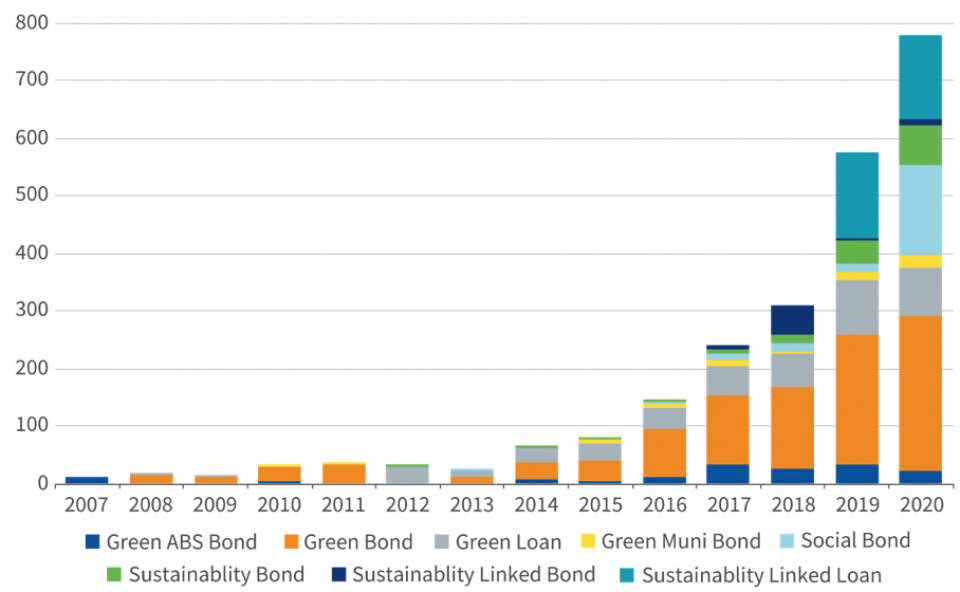

Bislang waren ESG-Themen die Domäne von Aktienanlegern. Obgleich der globale Rentenmarkt etwa 25 Prozent grösser als der Aktienmarkt ist, machten Anleihestrategien Mitte 2019 nur ein Fünftel des Portfoliovermögens nachhaltiger Fonds aus.¹

Es liegt klar auf der Hand, warum ESG-Faktoren an den Staatsanleihemärkten noch kaum eine Rolle spielen. Ein Grund dafür ist zunächst, dass Staatsanleihen traditionell als risikolose Anlageklasse gelten und die Bedeutung von ESG-Aspekten hier deshalb unterschätzt wird, zumindest in Industrieländern. Des Weiteren ist es schwieriger, ESG-Risiken bei Schuldtiteln zweier verschiedener Emittenten zu vergleichen, wenn es sich dabei um zwei Länder und nicht um zwei Unternehmen handelt. Dies ist zum Teil auf unterschiedliche Definitionen und Messmethoden für wesentliche ESG-Faktoren sowie auf die begrenzte Verfügbarkeit entsprechender Daten zurückzuführen.

Dies ändert sich jetzt jedoch allmählich, da sowohl die Ergebnisse wissenschaftlicher Forschung als auch Branchenresearch darauf hindeuten, dass zwischen ESG-Faktoren einerseits und den Risiken und der Kursentwicklung bei Staatsanleihen andererseits ein Zusammenhang besteht. Unter Anlegern am Markt für Staatsanleihen vollzieht sich derzeit ein Bewusstseinsbildungsprozess. Man realisiert, dass Umweltaspekte und soziale Themen einen wesentlichen Einfluss auf Bewertungen haben können, insbesondere in Schwellenländern.

Dennoch muss man bestimmten Tatsachen ins Auge sehen. So schafft das Aufsichtsrecht für Finanzinstitute zweifelsohne Anreize, als sicher und liquide geltende Anlagen zu halten. Institutionelle Anleger wie Banken, Pensionsfonds und Versicherungen sind oft verpflichtet, einen Mindestprozentsatz ihres Gesamtvermögens in Staatsanleihen des Heimatlandes oder den Märkten mit der grössten Markttiefe oder Liquidität zu halten. Im Gegensatz zu Anlegern an den Aktienmärkten oder den Märkten für Unternehmensanleihen haben diese daher oft nicht die Option, ihr Kapital abzuziehen, und damit letztlich auch kein Druckmittel in der Hand.

Schauen wir uns das einmal am Beispiel von US-Staatsanleihen an. Die USA würden bei vielen ESG-Kriterien wohl eher schlecht abschneiden: Das Land ist einer der grössten Umweltverschmutzer, tief gespalten, zeichnet sich durch ein hohes Mass an sozialer Ungleichheit aus und ist der weltgrösste Waffenproduzent. Gleichzeitig ist der Markt für US-Treasuries der grösste und sicherste Markt für Staatsanleihen weltweit. Einen Bogen um diesen Markt zu machen, wäre daher für viele Anleger unvorstellbar.

Abgesehen davon war es aufgrund der schieren Grösse der Märkte für Staatsanleihen bislang nicht ganz klar, ob selbst die grössten Anleger dort sehr viel Gewicht haben oder überhaupt Einfluss geltend machen können. Dies gilt insbesondere in einem Marktumfeld, in dem die Zentralbanken bereitstehen, jegliches Überangebot abzuschöpfen, wie dies seit mehr als zehn Jahren der Fall ist.

Für Aktienanleger ist der proaktive Dialog seit langem ein Instrument, auf positive Veränderungen bei Unternehmen hinzuwirken. Zwischen Kapitalgebern und Emittenten von Schuldtiteln hingegen ist ein solcher Dialog bislang eher die Ausnahme. Wie aus einem Bericht der Principles for Responsible Investment von 2017 hervorgeht, führten 58 Prozent der Unterzeichner keinen solchen Dialog mit staatlichen Emittenten.²

Die zunehmende Sensibilisierung für ESG-Faktoren sowohl auf Kundenseite als auch bei der Aufsicht schafft für Anleger einen Anreiz, das Standardanalyseinstrumentarium für Staatsanleihen um eine ESG-Komponente zu ergänzen und diese Aspekte durch einen entsprechenden Rahmen strukturell stärker zu verankern.

Um in Sachen Klimawandel und in der Auseinandersetzung mit anderen weltweit drängenden Problemen hinreichend schnelle Fortschritte zu erzielen, müssen die Regierungen einen Gang höher schalten. Angesichts der pandemiebedingt explodierenden staatlichen Schuldenlasten werden viele Länder noch auf Jahre hinaus am Tropf der Kapitalmärkte hängen. Damit sollten Anleger im Dialog in Zukunft einen wirksameren Hebel haben, auch wenn das Abziehen von Kapital nicht immer eine Option ist.

Lesen Sie den Artikel hier weiter

Literatur:

¹ "Fixed Income has been slow to embrace ESG factors», CAMRADATA, 27. August 2020

² "ESG engagement for Sovereign Debt Investors», Principles for Responsible Investment, 2020

Wichtige Informationen

Sofern nicht anders angeführt, stammen sämtliche Angaben von Aviva Investors Global Services Limited (AIGSL). Sofern nicht anders angegeben, kommen alle Einschätzungen und Ansichten von Aviva Investors. Es handelt sich weder um eine Renditegarantie für eine von Aviva Investors verwaltete Anlage noch um eine Beratung. Die hier enthaltenen Informationen stammen aus Quellen, die wir für verlässlich halten. Sie wurden von Aviva Investors jedoch nicht unabhängig überprüft. Für Ihre Richtigkeit wird keine Garantie übernommen. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf die zukünftige Performance zu. Der Wert einer Anlage und die damit erzielten Erträge können sowohl steigen als auch fallen. Möglicherweise erhält der Anleger den ursprünglich investierten Betrag nicht zurück. Diese Unterlagen sowie alle Verweise auf bestimmte Wertpapiere, Anlageklassen und Finanzmärkte sind in keiner Weise als Beratung beabsichtigt und dürfen nicht als Beratung verstanden werden. Diese Unterlagen sind keine Empfehlung, eine Anlage zu kaufen oder zu verkaufen.

In Europa wurden diese Unterlagen von Aviva Investors Luxembourg S.A veröffentlicht. Sitz: 2 rue du Fort Bourbon, 1st Floor, 1249 Luxembourg. Beaufsichtigt von Commission de Surveillance du Secteur Financier. Eine Firma von Aviva. Im Vereinigten Königreich von Aviva Investors Global Services Limited herausgegeben. In England unter der Nummer 1151805 eingetragen. Sitz: St. Helen’s, 1 Undershaft, London, EC3P 3DQ. Zugelassen und beaufsichtigt von der Financial Conduct Authority (FCA). Firmenreferenz Nr. 119178. In Frankreich ist Aviva Investors France eine von der französischen Autorité des Marchés Financiers unter der Nr. GP 97-114 genehmigte Portfoliomanagementgesellschaft mit einem Grundkapital von 17 793 700 Euro und Sitz in 14 rue Roquépine, 75008 Paris, die im Handelsregister von Paris unter der Nr. 335 133 229 eingetragen ist. In der Schweiz wird dieses Dokument von der Aviva Investors Schweiz GmbH herausgegeben.