Advertorial

Im Interview erläutern Anthony Bailly und Vincent Imeneuraët, Portfoliomanager für europäische Aktien und Fondsmanager des Rothschild & Co Asset Management R-co Conviction Equity Value Euro, ihre jüngsten...

Viele Investoren wissen nicht, wohin sie sich wenden sollen. Sie haben Angst, Marktrisiken einzugehen, sehen aber, dass ihre Ersparnisse durch einen Anstieg der Inflation untergraben werden. Bei Nordea haben wir eine Lösung – die Nordea Low Duration Covered Bond Strategy.

Heutzutage sehen sich Anleger mit einem enormen Dilemma konfrontiert: Entweder halten sie umfangreiche Barmittel und müssen zusehen, wie eine steigende Inflation ihre Ersparnisse verringert, oder aber sie erhöhen die unkompensierten Risiken in ihren Portfolios, indem sie in risikoreiche Anlagen investieren, deren Erträge allerdings historisch niedrig sind. Wir bei Nordea sind der Meinung, dass es eine dritte Option gibt: besicherte Anleihen mit niedriger Duration.

Konservative Anleger engagieren sich traditionell in Anleihen, um so ihre Erträge zu sichern. Allerdings kann es auch bei "sicheren" Anlageklassen durchaus erhebliche Risikounterschiede geben. Staatsanleihen gelten in der Regel als die besten unter den "sicheren Anlagehäfen". Aber selbst Staatsanleihen bergen Risiken. So mussten Halter griechischer Staatspapiere zu Beginn des Jahrzehnts aufgrund der Schuldenkrise des Landes erhebliche Verluste hinnehmen, und heutzutage haben die extrem niedrigen Zinsen negative Erträge bei vielen Qualitätsanleihen zur Folge. Im Weiteren betrachten wir die wesentlichen Risiken, mit denen sich Anleiheninvestoren konfrontiert sehen.

Anleihenanleger sind zwei Hauptrisiken ausgesetzt. Erstens besteht das Risiko eines "Zahlungsausfalls", also die Gefahr, dass ein Anleihenemittent nicht in der Lage ist, seine Zins- oder Tilgungszahlungen zu leisten. Dies kann einen starken Rückgang des Anleihenkurses nach sich ziehen. Zweitens stellt ein Zinsanstieg ein Risiko dar, da er die Anleihenkurse nach unten drücken würde. Die Nordea Low Duration Covered Bond Strategy trägt diesen beiden Risikofaktoren unmittelbar Rechnung.

Besicherte Anleihen bieten Anlegern Schutz gegen einen Zahlungsausfall

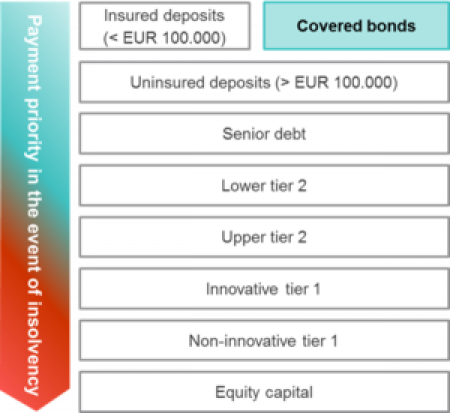

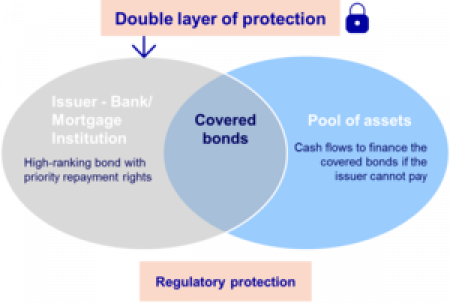

Eines der grössten Risiken für Anleihenanleger besteht in der Zahlungsunfähigkeit eines Emittenten. Besicherte Anleihen, die von Banken oder Hypothekenbanken begeben werden, bieten Anlegern eine doppelte Rückgriffsmöglichkeit und damit grösstmöglichen Schutz. Die erste Schutzschicht betrifft den Emittenten, denn besicherte Anleihen haben innerhalb der Kapitalstruktur die höchste Zahlungspriorität (sie stehen im gleichen Rang wie gesicherte Einlagen bis 100.000 Euro). Somit sind sie sicherer als vorrangige Anleihen. Die zweite Schutzschicht bildet der zugrunde liegende Aktiva-Pool (Deckungsstock).

Um sicherzustellen, dass der Deckungsstock Anleger wirksam schützt, ist dieser Asset-Pool streng reguliert. Bei der Platzierung einer besicherten Anleihe werden ihr bestimmte Aktiva als Sicherheiten zugeordnet, wobei die Aktiva innerhalb des Pools äusserst konservativ bewertet werden. Bei einem Ausfall des Emittenten wird die Anleihe dann aus dem Deckungsstock bedient. Deshalb gab es in über 200 Jahren bei besicherten Anleihen noch nie Zahlungsausfälle.

Zusätzlich zu dieser doppelten Schutzschicht profitieren besicherte Anleihen in Europa von einer vorteilhaften Behandlung im Rahmen der Bankenregulierung, wobei sie insbesondere vom europäischen Bail-in-Mechanismus ausgenommen sind. Der Bail-in-Mechanismus sieht vor, dass Anleger Banken, die in Schwierigkeiten geraten, unterstützen müssen. Besicherte Anleihen sind von dieser Regelung aber ausgenommen und daher nicht von etwaigen Forderungen seitens der Gläubiger des Emittenten betroffen. Dies bietet Anlegern ein zusätzliches Mass an Sicherheit.

"Niedrige Duration" als Schutz gegen steigende Zinsen

Das andere Hauptrisiko, dem Anleihenanleger und dabei auch jene, die sich für Staatsanleihen hoher Qualität entscheiden ausgesetzt sind, besteht darin, dass steigende Zinsen sinkende Anleihenkurse nach sich ziehen. Dieses Risiko ist im derzeitigen Umfeld nur allzu real, denn die Zinsen sind extrem niedrig und dürften sich künftig nach oben bewegen.

Durch die Absicherung der Zinssensibilität des Portfolios (Reduzierung der Duration auf rund 1 Jahr) können die Manager das Risiko eines aus Zinsschwankungen resultierenden Kapitalverlusts verringern.

Erträge erzielen

Besicherte Anleihen sind eine grosse Anlageklasse, denn allein in Europa sind Papiere im Umfang von über 2,5 Billionen Euro im Umlauf. Der Markt ist aufgrund der grossen Anzahl an passiven Anlegern jedoch vergleichsweise ineffizient, sodass erfahrene, aktiv agierende Manager gute Chancen zur Wertsteigerung identifizieren können.

Das für die Verwaltung des Fonds verantwortliche Team verfügt über eine fast 20-jährige Erfahrung mit besicherten Anleihen und arbeitet seit 10 Jahren zusammen. Es verwaltet derzeit ein Anlagevermögen von rund 39 Milliarden Euro und zeichnet sich durch überdurchschnittliche Ergebnisse aus.

Die gute Erfolgsbilanz des Teams verdeutlicht die Vorteile, die sich aus einem aktiven Verwaltungsstil und der Erfahrung am Markt für besicherte Anleihen ergeben können. Aufgrund des Erfolgs der Anlageklasse (vor allem der Nordea European Covered Bond Strategy) wurde in vergangenen Jahr die Nordea Low Duration European Covered Bond Strategy lanciert.

Die Nordea Low Duration Covered Bond Strategy eine risikoarme Lösung zur Anlage von Barmitteln.

Nordea Asset Management ist der funktionelle Name des Vermögensverwaltungsgeschäftes, welches von den rechtlichen Einheiten Nordea Investment Funds S.A. und Nordea Investment Management AB (rechtliche Einheiten) sowie ihrer jeweiligen Zweigniederlassungen, Tochtergesellschaften und/oder Repräsentanzen.

Dieses Dokument bietet dem Leser Informationen zu den spezifischen Expertise-Feldern von Nordea. Dieses Dokument (bzw. jede in diesem Dokument dargestellte Ansicht oder Meinung) kommt keiner Anlageberatung gleich und stellt keine Empfehlung dar, in ein Finanzprodukt, eine Anlagestruktur oder ein Anlageinstrument zu investieren, eine Transaktion einzugehen oder aufzulösen oder an einer bestimmten Handelsstrategie teilzunehmen. Dieses Dokument ist weder ein Angebot für den Verkauf noch eine Aufforderung zur Abgabe eines Angebots für den Kauf von Wertpapieren oder zur Teilnahme an einer bestimmten Handelsstrategie. Ein solches Angebot kann nur durch einen Verkaufsprospekt oder eine ähnliche vertragliche Vereinbarung abgegeben werden. Daher werden die in diesem Dokument enthaltenen Informationen vollständig durch einen solchen Verkaufsprospekt oder eine solche vertragliche Vereinbarung in seiner/ihrer endgültigen Form ersetzt. Jede Anlageentscheidung sollte deshalb ausschliesslich auf den endgültigen gesetzlich vorgeschriebenen Dokumenten beruhen, darunter sofern zutreffend der Verkaufsprospekt, die vertragliche Vereinbarung, jeder sonstige massgebliche Prospekt und das aktuelle Dokument mit wesentlichen Informationen für den Anleger (sofern anwendbar), ohne darauf beschränkt zu sein. Die Angemessenheit einer Anlagestrategie steht in Abhängigkeit der jeweiligen Umstände des Anlegers sowie dessen Anlagezielen. Nordea Investment Management empfiehlt daher seinen Anlegern spezielle Investments und Strategien entweder unabhängig zu beurteilen oder, sofern der jeweilige Anleger dies als notwendig erachtet, einen unabhängigen Finanzberater zu konsultieren. Produkte, Wertpapiere, Anlageinstrumente oder Strategien die in diesem Dokument behandelt werden eignen sich gegebenenfalls nicht für alle Anleger. Dieses Dokument enthält Informationen, die aus einer Reihe verschiedener Quellen stammen. Auch wenn die hierin enthaltenen Informationen für richtig gehalten werden, kann keine Zusicherung oder Gewährleistung im Hinblick auf ihre letztendliche Richtigkeit oder Vollständigkeit abgegeben werden, und die Anleger können weitere Quellen verwenden, um eine sachkundige Anlageentscheidung zu treffen. Potenzielle Anleger oder Kontrahenten sollten sich in Bezug auf die potenziellen Auswirkungen, die eine Anlage, die sie in Betracht ziehen, haben kann, einschliesslich der möglichen Risiken und Vorteile dieser Anlage, bei ihrem Steuer-, Rechts-, Buchhaltungs- oder sonstigem/sonstigen Berater(n) erkundigen. Potenzielle Anleger oder Kontrahenten sollten ausserdem die potenzielle Anlage vollständig verstehen und sich vergewissern, dass sie eine unabhängige Beurteilung der Eignung dieser potenziellen Anlage vorgenommen haben, die ausschliesslich auf ihren eigenen Absichten und Ambitionen beruht. Investments in Derivate und in ausländischen Währungen denominierte Transaktionen können erheblichen Wertschwankungen unterliegen, die den Wert eines Investments beeinflussen können. Engagements in Schwellenländer gehen mit einem vergleichsweise höheren Risiko einher. Der Wert eines solchen Investments kann stark schwanken und wird nicht garantiert. Anlagen in von Banken begebenen Aktien oder Schuldtiteln können gegebenenfalls in den Anwendungsbereich des in der EU Richtlinie 2014/59/EU vorgesehenen Bail-in-Mechanismus fallen (d.h. dass bei einer Sanierung oder Abwicklung des rückzahlungspflichtigen Instituts solche Aktien und Schuldtitel abgeschrieben bzw. wertberichtigt werden, um sicherzustellen, dass entsprechend ungesicherte Gläubiger eines Instituts angemessene Verluste tragen). Nordea Asset Management hat beschlossen, die Kosten für Research zu tragen, das heisst, diese Kosten werden von bestehenden Gebührenstrukturen (wie Management- oder Verwaltungsgebühren) gedeckt. Veröffentlicht und erstellt von den rechtlichen Einheiten der Nordea Asset Management. Die rechtlichen Einheiten sind ordnungsgemäss von den jeweiligen Finanzaufsichtsbehörden in Schweden, Finnland und Luxemburg zugelassen und reguliert. Zweigniederlassungen, Tochtergesellschaften und/oder Repräsentanzender rechtlichen Einheiten sind durch ihre lokalen Finanzaufsichtsbehörden in ihren jeweiligen Domzilierungsländern ebenso ordnungsgemäss zugelassen und reguliert. Quelle (soweit nicht anders angegeben): Nordea Investment Funds, S.A. Sofern nicht anderweitig genannt, entsprechen alle geäusserten Meinungen, die der rechtlichen Einheiten der Nordea Asset Management und die all ihrer jeweiligen Zweigniederlassungen, Tochtergesellschaften und/oder Repräsentanzen. Dieses Dokument darf ohne vorherige Erlaubnis weder reproduziert noch veröffentlicht werden. Die Bezugnahme auf einzelne Unternehmen oder Investments innerhalb dieses Dokuments darf nicht als Empfehlung gegenüber dem Anleger aufgefasst werden, die entsprechenden Wertpapiere zu kaufen oder zu verkaufen, sondern dient ausschliesslich illustrativen Zwecken. Die steuerlichen Vor- und Nachteile eines Investments hängen von den persönlichen Umständen ab und können sich jederzeit ändern. © Der rechtlichen Einheiten der Nordea Asset Management und jeder ihrer jeweiligen Zweigniederlassungen, Tochtergesellschaften und/oder Repräsentanzen.