Advertorial

Vor zwei Jahren legte Rothschild & Co Asset Management den R-co Thematic Blockchain Global Equity Fund auf. Die Portfoliomanager Charles-Edouard Bilbault und Klara Sok geben in diesem Interview ein kurzes Update und...

«Eine Kombination aus quantitativen und diskretionären Makro-Modellen ermöglicht eine stabilere Alpha-Generierung», schreibt François Collet, Portfoliomanager, Deputy Chief Investment Officer DNCA Finance.

Anleiheinvestoren mit Long-only-Ausrichtung hatten 2022 schwer zu kämpfen. Die Renditen schnellten in die Höhe, da die weltweiten Zentralbanken – in unterschiedlichem Tempo – auf den durch die Energiepreise ausgelösten Inflationsanstieg reagierten.

Anleger, die diese Entwicklung unbeschadet überstanden, hielten in der Regel eine Kernallokation in festverzinslichen Wertpapieren und legten den Fokus auf Absolute-Return-Ansätze. Mit diesen Strategien können die Anleger sowohl von steigenden als auch von fallenden Zinsen profitieren.

Der Absolute-Return-Investmentansatz von DNCA Finance, einer Tochtergesellschaft von Natixis Investment Managers, geht zurück auf die letzte grosse Anleihenkrise, von dieser, Europa im Nachgang zur grossen Finanzkrise erfasst wurde.

«Wir hatten schon lange in Staatsanleihen investiert, und uns wurde bewusst, wie wichtig es ist, Anleihen so zu managen, dass sie wenig oder gar nicht mit den Märkten korrelieren», sagt François Collet, Portfoliomanager und Deputy CIO bei DNCA Finance.

DNCA Finance wählt Anlagen aus dem gesamten Spektrum liquider festverzinslicher Wertpapiere aus und nimmt zwischen ihnen eine Arbitrage vor – je nachdem, wie ihr Wert zu einem bestimmten Zeitpunkt eingeschätzt wird. Der Schwerpunkt liegt dabei auf der Vermögensallokation und nicht auf der Titelauswahl. Insbesondere sollen dabei Staatsanleihen mit Wertpotenzial identifiziert werden – einschliesslich inflationsgebundener Anleihen.

Die Volatilität von Hochzinsanleihen kann von Jahr zu Jahr zwischen 2 Prozent und 10 Prozent schwanken. Collet kommentiert: «Das bedeutet, dass das Risiko in diesem Jahr fünfmal so hoch sein kann wie im letzten Jahr. Das ist bei Staatsanleihen nicht der Fall, da das Risiko hier einfacher kalibriert werden kann.»

Ein weiterer Vorteil von Anlagen in Staatsanleihen ist ihre hohe Liquidität, wodurch DNCA Finance den Kurs flexibel, schnell und zu relativ geringen Kosten ändern kann. Liquidität bewährt sich, wenn die Märkte ihren Kurs schnell ändern.

Die Vermögensallokation von Collet und seinen Kollegen ist das Ergebnis eines Prozesses, der makroökonomische Einschätzungen mit einem quantitativen Prozess verbindet. Selbst die Zentralbanken können mit ihrem makroökonomischen Ausblick falsch liegen. Deshalb

legt das Finanzteam von DNCA Wert darauf, seine Prognosen zu hinterfragen, und kombiniert diskretionäre Einschätzungen mit einem quantitativen Prozess. «Diese Kombination ist unser Wettbewerbsvorteil auf diesem Markt», sagt Collet. «Wir nutzen unseren quantitativen Prozess seit 10 Jahren, und seitdem hat er uns fast nie enttäuscht.»

Die diskretionäre Komponente macht sich die Erfahrung und das Wissen der Portfoliomanager zunutze und stützt sich bei Research und Analyse auf vier Säulen: Wachstum, Inflation, Geldpolitik und Steuerpolitik.

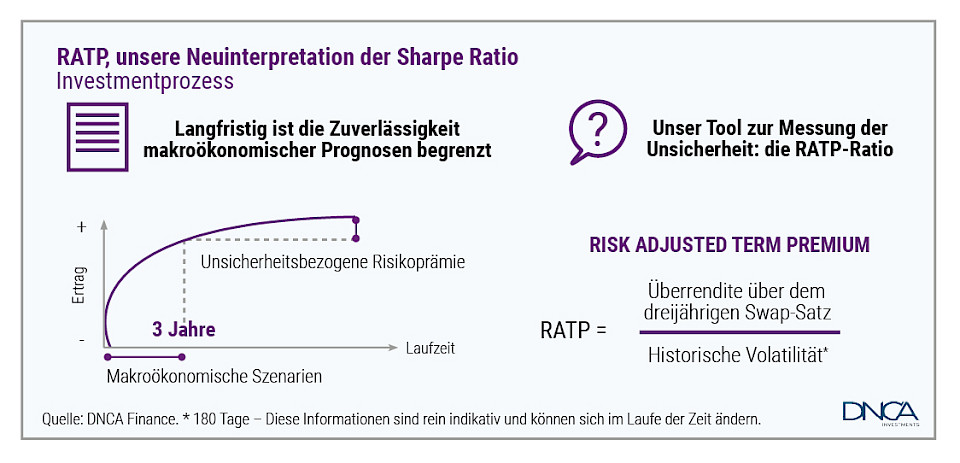

Die quantitative Analyse wird anhand eines Tools zur Messung der Unsicherheit durchgeführt, das als RATP (Risk Adjusted Term Premium) bezeichnet wird. Die RATP ist eine Neuinterpretation der Sharpe Ratio und wird verwendet, um die Attraktivität von Prämien auf das Durationsrisiko sowie die Inflation, Devisen und andere wichtige Wertindikatoren zu bewerten.

Der wesentliche Unterschied zwischen dem RATP-Modell und der klassischen Sharpe Ratio besteht darin, dass die RATP einen Zeithorizont von mehr als drei Jahren hat. «Die geldpolitischen Erwartungen decken lediglich einen Zeitraum von drei Jahren ab», sagt Collet. «Für uns war klar, dass niemand weiss, wie das makroökonomische Umfeld nach diesem Zeitraum aussehen wird. Genau hier setzt das Modell an.»

Collet kommentiert: «Da wir unser quantitatives Modell mit makroökonomischen Einblicken kombinieren, sind wir weder ein rein diskretionärer Makro-Manager noch ein rein quantitativer Manager. Wir sind beides – was uns eine stabilere Alpha-Generierung ermöglicht.»

DNCA Finance berücksichtigt das gesamte Anleiheuniversum, sowohl in den Industrieländern als auch in den Schwellenländern. «Je grösser das Universum, desto mehr Möglichkeiten und desto stabiler die Performance», fügt Collet hinzu.

Erfahren Sie mehr zu diesem Thema

Das Managementteam kann sich im Laufe der Zeit ändern. Quelle: DNCA Finance, Stand: 28.02.2023.

Dieses Dokument wurde zu Informationszwecken ausschliesslich Finanzdienstleistern oder anderen professionellen Kunden oder qualifizierten Investoren und, soweit aufgrund lokaler Bestimmungen erforderlich, nur auf deren schriftlicher Anfrage zur Verfügung gestellt. Dieses Material ist nicht für Privatanleger bestimmt. Es liegt in der Verantwortung eines jeden Finanzdienstleisters sicherzustellen, dass das Angebot oder der Verkauf von Fondsanteilen oder Wertpapierdienstleistungen Dritter an seine Kunden im Einklang mit den jeweiligen nationalen Gesetzen steht .Einen Überblick über die Anlegerrechte in der Amtssprache Ihres Landes finden Sie auf der Website unter dem Abschnitt «rechtliche Informationen (im.natixis.com/intl/intl-fund- documents)

In der Schweiz: Dieses Dokument wird von Natixis Investment Managers, Switzerland Sàrl, Rue du Vieux Collège 10, 1204 Genf, Schweiz, oder dessen Repräsentanz in Zürich, Schweizergasse 6, 8001 Zürich, ausschliesslich zu Informationszwecken herausgegeben.

Die oben erwähnte Gesellschaft ist eine Geschäftsentwicklungseinheit von Natixis Investment Managers, einer Holdinggesellschaft mit einem breit gefächerten Angebot spezialisierter Vermögensverwaltungseinheiten und Distributionsgesellschaften weltweit. Die Vermögensverwaltungstochtergesellschaften der Natixis Investment Managers führen regulierte Tätigkeiten nur in und von Jurisdiktionen aus/durch, in denen sie hierzu lizenziert oder autorisiert sind. Ihre Dienstleistungen und die Produkte, die sie verwalten, sind nicht allen Investoren in allen Jurisdiktionen zugänglich.

Obwohl Natixis Investment Managers die in diesem Dokument bereitgestellten Informationen, einschliesslich der Informationen aus Drittquellen, für vertrauenswürdig hält, kann die Richtigkeit, Angemessenheit oder Vollständigkeit dieser Informationen nicht garantiert werden.

Die Bereitstellung dieses Dokuments und/oder Bezugnahmen auf bestimmte Wertpapiere, Sektoren oder Märkte in diesem Dokument stellen keine Anlageberatung oder eine Anlageempfehlung oder ein Angebot, Wertpapiere zu erwerben oder zu veräussern, oder ein Angebot von Dienstleistungen dar. Investoren sollten Anlageziele, Risiken und Kosten einer jeden Investition zuvor sorgfältig prüfen. Die Analysen, Meinungen und bestimmte Anlagethemen und Verfahren, auf die in diesem Dokument verwiesen wird, geben die Ansichten des Portfoliomanagers zum angegebenen Datum wieder. Sowohl diese als auch die dargestellten Portfoliobestände und Portfolioeigenschaften unterliegen einer stetigen Veränderung. Es kann keine Zusicherung gegeben werden, dass Entwicklungen in der Form eintreten, wie sie in diesem Dokument gegebenenfalls prognostiziert wurden.

Dieses Dokument darf nicht, auch nicht teilweise, verbreitet, veröffentlicht oder reproduziert werden.

Alle Beträge in diesem Dokument sind in USD ausgewiesen, sofern nichts anderes angegeben ist.

Natixis Investment Managers sind berechtigt, die Vermarktung dieses Fonds nach Massgabe der jeweils geltenden Rechtsvorschriften zu beenden