25.04.2024, 15:16 Uhr

Auch 2024 sollten High-Yield-Obligationen attraktive Renditen abwerfen. René Kallestrup, Portfoliomanager der European High Yield Bond and Flexible Credit Strategien von Nordea plädiert jedoch für einen...

Laut den Experten von J.P. Morgan Asset Management hat sich mit dem jüngsten Kurswechsel der US-Notenbank Fed die Wahrscheinlichkeit einer weichen Landung der globalen Wirtschaft erhöht. Die spätzyklische Erholung dürfte sich ausweiten. Das begünstigt den Anleihemarkt.

Die unmissverständliche Abkehr der US-Notenbank Federal Reserve (Fed) von ihrem dreijährigen Straffungskurs hat nicht nur dafür gesorgt, dass die US-Leitzinsen unverändert bleiben. Mit ihrem überraschend detaillierten Plan für das Ende des Bilanzabbaus bestätigt die Fed zudem ihre zurückhaltende Ausrichtung der letzten Monate. Auch andere Zentralbanken folgten, nachdem die US-Notenbank den ersten Schritt gemacht hatte, und halten ebenfalls an ihrem expansiven Kurs fest. "Was will man als Anleiheninvestor mehr?», fragt Iain Stealey, International Chief Investment Officer des Fixed Income, Currency & Commodities Teams von J.P. Morgan Asset Management.

Die eigentliche Arbeit beginnt laut dem Experten aber erst jetzt: "Sollten Anleger nun dem Anleihemarkt hinterherjagen, mit seinen flachen Zinskurven und engeren Risikoaufschlägen? Oder sollte man auf eine Konsolidierung warten und hoffen, dass man den Einstieg schafft, solange die hohen Barbestände noch nicht abgebaut sind?» Stealey betont, dass er den Anleihemarkt wieder positiv einschätzt und nach jedem Renditeanstieg und nach jeder Ausweitung der Credit-Spreads auf der Käuferseite war: "Das Glas ist nicht halb leer, sondern halb voll», unterstreicht er und stellt drei Anlageideen vor, die derzeit zu seinen Favoriten gehören.

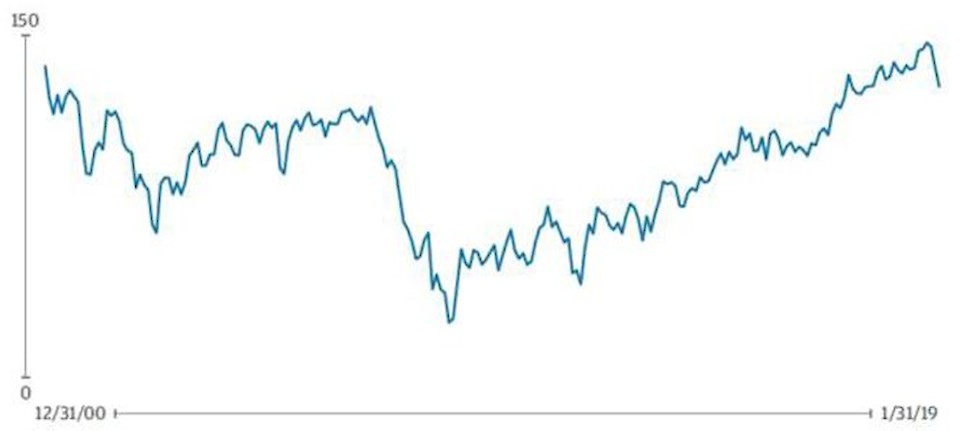

Das Verbrauchervertrauen in den USA ist zwar nicht mehr auf dem Rekordstand vom Oktober 2018, liegt aber immer noch über dem Zehnjahresdurchschnitt. Diese Konsumfreudigkeit lasse sich für das Anleihenportfolio nutzen – beispielsweise mit US-amerikanischen Verbriefungen mit kurzer Duration, meint Stealey. Bei diesen Verbriefungen hängt das Kreditrisiko von der Fähigkeit der Verbraucher zur Rückzahlung ihrer Haushaltskredite ab. Der Sektor biete eine attraktive Kombination aus Zinsvorteilen, die auf Indexebene drei Prozent betragen, verbunden mit beschränkter Duration (2 Jahre auf Indexebene, Quelle: Bloomberg). Dazu komme eine gute Diversifizierung der Unternehmensallokationen und verbrieften hypothekenbesicherten Anleihen. Ein interessanter Sektor in dieser Anlageklasse sei die Verbriefung von KFZ-Krediten, so der CIO: Die Fundamentaldaten überzeugten nicht zuletzt aufgrund der Tatsache, dass 85 Prozent der Arbeitnehmer in den USA ein Auto benötigen, um zu ihrer Arbeitsstelle zu gelangen: Laut den Daten des US Census Bureau (Stand 12/2017) betrifft dies rund 117 Millionen Pendler und annähernd 14 Millionen Mitglieder von Fahrgemeinschaften.

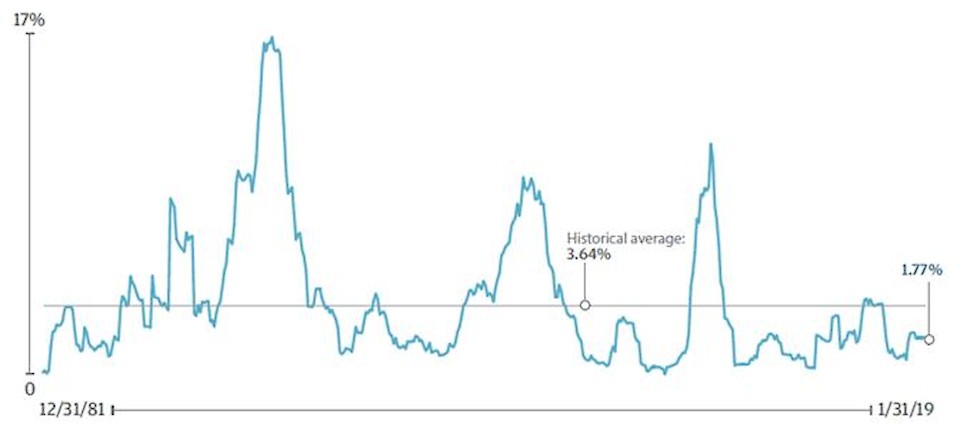

"Trotz der guten Entwicklung von Risikoanlagen seit Jahresbeginn machen Hochzinsanleihen von US-Unternehmen einen attraktiven Eindruck. Da die Ausfallquoten erwartungsgemäss niedrig ausfallen sollten und die Rezessionsrisiken abflauen, müsste dieser Markt von weiteren Zuflüssen profitieren", sagt Stealey. Die sogenannten "Rising Stars", also auf das Qualitätsrating "Investment Grade" hochgestufte Unternehmen, überflügeln die "Fallen Angels", die ihr Qualitätsrating verloren haben – auch dies lasse auf robuste Fundamentaldaten schliessen. Nicht zuletzt seien die technischen Faktoren günstig mit verhaltener Emissionsaktivität bei stark gestiegener Nachfrage 2019. Die Experten von J.P. Morgan Asset Management haben als interessanten Sektor den Megatrend "Gesundheit" mit positiven fundamentalen Trends aufgrund der alternden Bevölkerung identifiziert. Unternehmen in diesem Sektor profitierten davon, dass sich das regulatorische Umfeld stabilisiere. Im Dienstleistungssektor etablierten sich vielfach kostengünstige Alternativen, was sich positiv auf die Kostenbasis der Unternehmen auswirke.

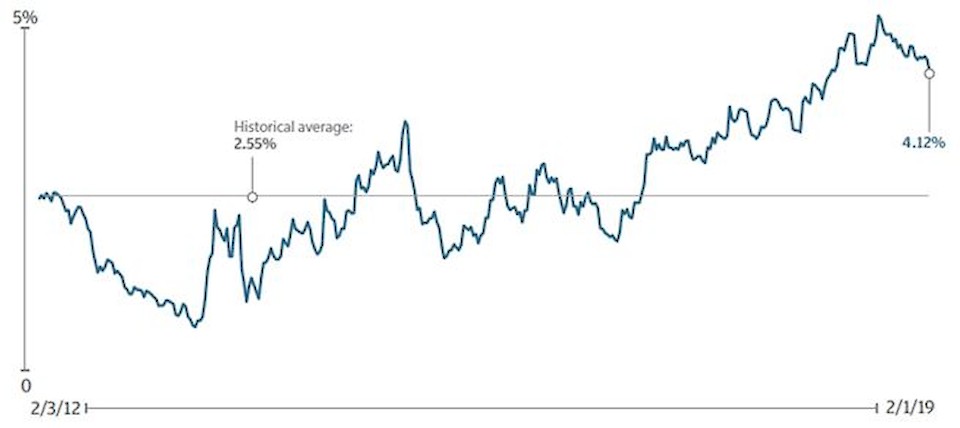

Im letzten Jahr waren die USA mit Wachstum über dem Trend die Ausnahme, während der Aufschwung in anderen Regionen an Fahrt verlor. Die restriktivere US-Geldpolitik stärkte den US-Dollar, was sich auf Schwellenländeranleihen negativ auswirkte. Das Ausmass des daraufhin erfolgenden Abverkaufs war nach Meinung der Experten übertrieben. Inzwischen würden die Renditen im Verhältnis zu den Fundamentaldaten in ausgewählten Ländern einen vielversprechenden Eindruck machen. Des Weiteren zeige der Richtungswechsel der Fed in diesem Jahr, dass der Zinserhöhungszyklus in den USA unerwartet früh unterbrochen werde. Davon sollten die Schwellenländer profitieren. Ein Land, welches das Team von Stealey derzeit favorisiert, ist Indonesien: Dank kräftigem Wachstum und einer stabilen Inflation leitete die Zentralbank einen Zinsanhebungszyklus ein, der kurz vor seinem Höchststand ist. "Wir rechnen künftig mit einer geldpolitischen Lockerung, was sich positiv für den Anleihenmarkt auswirken sollte. Auch die Fiskalpolitik wurde von der Regierung gut gemanagt.»

Wie Stealey weiter erklärt, ging der Markt davon aus, dass die US-Notenbank auch im Jahr 2019 und sogar noch Anfang 2020 an ihren Zinserhöhungen festhalten würde. Diese Erwartung, gepaart mit dem Bilanzabbau und der restriktiven Rhetorik vieler anderer Zentralbanken, deute darauf hin, dass die Renditen steigen und die Kredit-Spreads sich ausweiten sollten. Da die Anleger die erwartete Krise geduldig aussassen, flossen Gelder in Anleihenfonds, die Liquiditätsstrategien, eine kurze Duration sowie Absolute-Return-Strategien verfolgen. Die abrupte Kehrtwende der US-Notenbank und anderer Zentralbanken traf den Markt unvorbereitet. Während das bereits in Anleihen angelegte Geld Short-Positionen eindeckte, wurden die vorhandenen Barbestände noch nicht ernsthaft auf den Markt gebracht. "Ab einem gewissen Punkt dürfte die neue Realität hingenommen werden müssen: Es ist an der Zeit, die Anleihenmanager wieder mit offenen Armen zu empfangen", unterstreicht Stealey.