09.03.2026, 08:52 Uhr

Der Markt für tokenisierte Realwerte wächst rasant – und die Infrastruktur, die institutionelle Anleger bislang vermissten, nimmt nun konkrete Formen an. Die Schweizer Amina Bank tritt als erste regulierte Bank...

Die Umverteilung von Aktiven zu Rentnern hält an. Künftige Rentenbezüger werden ohne Gegenmassnahmen wegen sinkender Umwandlungsätze deutlich weniger Rente erhalten. Zwar wurden erste Massnahmen eingeleitet. Laut der Pensionskassenstudie von Swisscanto Vorsorge reichen diese jedoch nicht, um die Leistungslücke aus der 2. Säule zu schliessen.

Das Vorsorgesystem wankt. Zahlten Pensionskassen gemäss Modellrechnungen im Jahr 2010 bei einem Umwandlungssatz von 6,74% durchschnittlich eine Rente von 27'621 Franken an 65-Jährige (auf Basis eines Lohns von 80'000 Franken), so beträgt diese Rente 2019 ohne Abfederungsmassnahmen bei einem aktuarisch korrekten Umwandlungssatz von 4,9% gerade noch 19'163 Franken. Das heisst, dass ein Arbeitnehmer, der heute in einen Vorsorgeplan einer Kasse eintritt, die keine Gegenmassnahmen ergriffen hat, in 40 Jahren mit einer Rente auskommen muss, die 27,9% tiefer liegt als in einem Vorsorgeplan, der vor zehn Jahren gültig war.

Wie die aktuellen Resultate der 19. Pensionskassenstudie der Swisscanto Vorsorge zeigen, haben die Pensionskassen erste Massnahmen eingeleitet, um einen weiteren Leistungsrückgang bei der 2. Säule zu verhindern. Dennoch bleibt eine wachsende Lücke. So ist der Umwandlungssatz seit 2010 um 6,74% auf 5,73% gesunken, was einer 15% tieferen Altersrente entspricht. Gemäss PK-Studie werden die Umwandlungssätze auch künftig weiter sinken. Bis ins Jahr 2023 wird ein durchschnittlicher Umwandlungssatz von 5,5% prognostiziert, und auch danach dürften die Umwandlungssätze weiter zurückgehen. Unter der Annahme, dass sich der technische Zinssatz tatsächlich bei rund 2% einpendelt, beliefe sich der aktuarisch korrekte Umwandlungssatz auf 4,9%. Nimmt man diesen Wert als Berechnungsgrundlage für künftige Renten, tun sich - wie die einführende Modellrechnung zeigt - gewaltige Leistungslücken in der Vorsorge der 2. Säule auf.

Auch haben über die Hälfte der Studienteilnehmer in den letzten Jahren die Sparziele durch eine längere Beitragsdauer und grössere Sparbeiträge um durchschnittlich 17,6% erhöht. Dabei haben 14% das Eintrittsalter gesenkt und 11% das Rücktrittsalter erhöht. Damit kann der Rückgang von 27,9% aber lediglich abgefedert werden. Auf das obige Beispiel angewendet, bleibt eine Leistungslücke von 15,2% im Vergleich mit einem Vorsorgeplan, der vor zehn Jahren gültig war.

Reto Siegrist, Geschäftsführer Swisscanto Vorsorge, kommentierte: "Die angespannte Situation unseres Vorsorgesystems macht es immer dringlicher, dass die Vorsorgeeinrichtungen den vorhandenen Spielraum besser nutzen. Noch ist es nicht zu spät. Aber um die Leistungen aus der 2. Säule zu stabilisieren und langfristig zu sichern, müssen jetzt geeignete Massnahmen umgesetzt werden."

Um diese verbleibende Leistungslücke von 15,2% zu schliessen, wäre beispielsweise eine weitere Erhöhung des Sparbeitrags um 17,9%, eine Verlängerung der Beitragsjahre um 7,2 Jahre oder die Senkung des Koordinationsabzugs um 6'000 Franken – oder eine gezielte Kombination von Massnahmen in diesen drei Bereichen nötig. Ergänzend zu diesen Massnahmen muss zur Stabilisierung der Renten auch der Spielraum auf der Anlageseite besser ausgenutzt werden.

Aufgrund des schwierigen Anlagejahrs wurden 2018 die Sparguthaben der aktiv Versicherten mit rund 1,6% tiefer verzinst als diejenigen der Rentner (2,3%). Generell bleibe die Umverteilung von aktiv Versicherten zu Rentnern hoch angesichts der Pensionierungen mit überhöhten Umwandlungssätzen. Vor diesem Hintergrund sowie der demografischen Alterung der Gesellschaft und des seit längerem anhaltenden Tiefzinsumfeldes sei die politische Reform des Umwandlungssatzes von derzeit 6,8% im Obligatorium überfällig, so die Studienautoren.

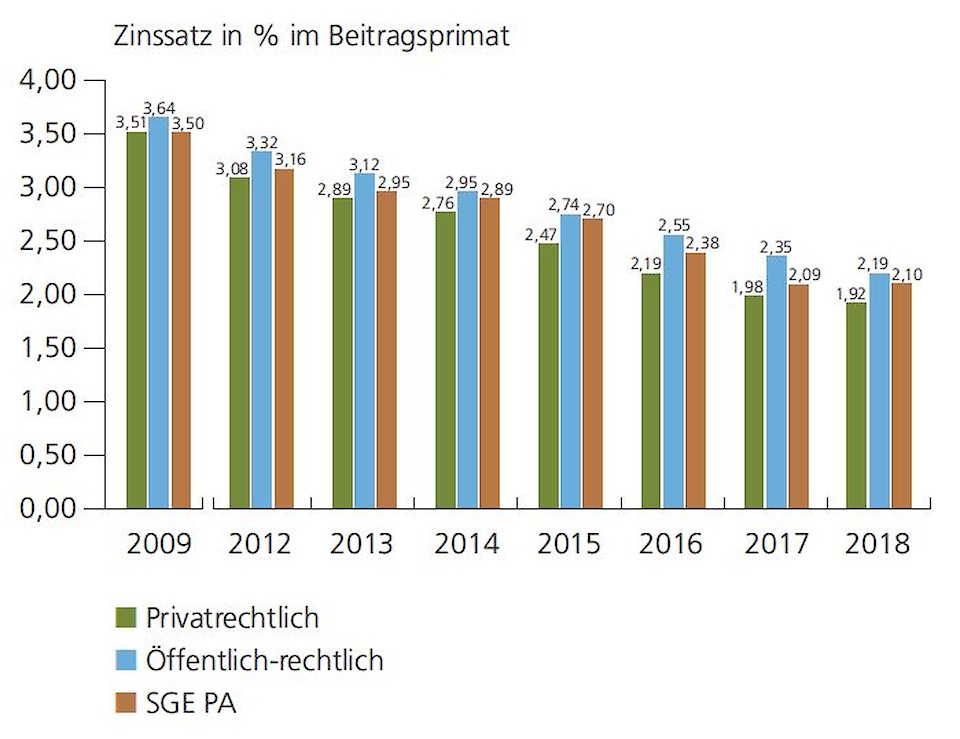

Der technische Zinssatz, der misst, wie hoch das zurückgestellte Vorsorgekapital erwartungsgemäss verzinst werden kann, scheine hingegen langsam den Boden gefunden zu haben und sich bei rund 2% einzupendeln. Über einen längeren Zeitraum betrachtet sank der technische Zinssatz massiv von einem Niveau von 3,5% im Jahr 2009 auf rund 1,9% im Jahr 2018.

Obwohl sich die Tiefzinsphase verschärft hat, hat sich die Asset Allokation der Vorsorgeeinrichtungen in den letzten Jahren insgesamt relativ wenig verschoben. So erhöhte sich der Aktienanteil am Gesamtvermögen der Vorsorgeeinrichtungen trotz dem langjährigen Bullenmarkt im Durchschnitt nur leicht von 27% im Jahr 2009 auf 29% im Jahr 2018. Stärkere Verschiebungen waren auf Seiten der zinssensitiven Anlagen zu beobachten, wie Iwan Deplazes, Leiter Asset Management Swisscanto Invest by Zürcher Kantonalbank, vor den Medien ausführte. So sank der Anteil an Obligationen aufgrund der geringen Rendite von 39% auf 31%, während der Immobilienanteil im selben Zeitraum um rund 6 Prozentpunkte auf 25% anstieg.

Allerdings haben die grossen Pensionskassen, die über 5 Mrd. Franken verwalten, den Obligationenanteil um fast die Hälfte auf 16% zurückgefahren, während sich dieser bei kleinen Kassen mit weniger als 500 Mio. Franken an verwalteten Vermögen noch auf 23% beläuft. Grössere Pensionskassen reagieren bei der Asset Allokation also agiler auf veränderte Marktbedingungen als kleinere.

Deutlich erhöht haben die Pensionskassen den Immobilienanteil - von 19% auf 25%, wovon der Anteil inländischer Immobilienanlagen rund 90% ausmacht. Dabei gehen Vorsorgeeinrichtungen von Branchen, die eine hohe Abhängigkeit vom Immobilienmarkt haben, auffallend hohe Risiken in diesem Bereich ein. Trotz Warnungen der Schweizerischen Nationalbank vor zunehmenden Risiken liegt der Immobilienanteil in den Portfolios der PKs in der Schweiz deutlich höher als im internationalen Vergleich.

Bei den Vermögensverwaltungskosten lässt sich feststellen, dass die grossen Kassen über die letzten sechs Jahre ihren Anteil an Indexanlagen um 18% reduziert haben und im gleichen Zuge die Kosten auf heute 53 Basispunkte (Bp) gestiegen sind. Die mittelgrossen Kassen wenden im Schnitt 49 BP auf, die kleineren 47 Bp. Der Anteil an Indexanlagen liegt bei den PKs aktuell im Bereich von 30%.

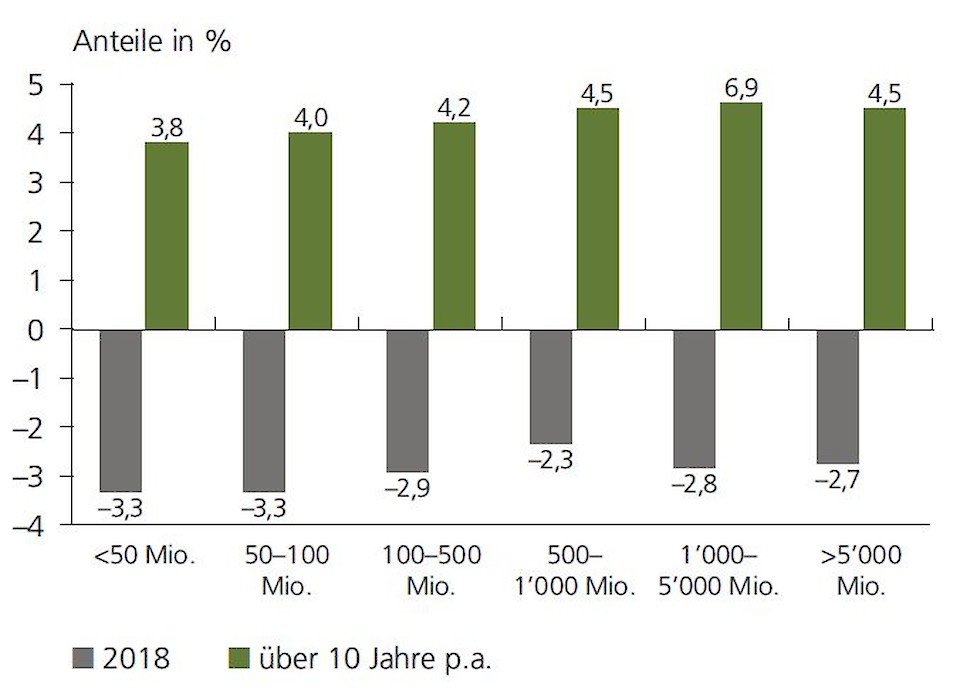

Mit einer durchschnittlichen Performance von -2,8% (Vorjahr +7,6%) war das vergangene Jahr das schlechteste Anlagejahr für die Pensionskassen seit zehn Jahren. Die enttäuschende Rendite lag damit deutlich unter der durchschnittlichen Zielrendite der Vorsorgeeinrichtungen von 3%. Dabei sind enorme Unterschiede festzustellen: Die schlechteste erzielte Rendite lag 2018 bei -8,2% und die beste bei +11,0%. Das Muster einer starken Streuung der Renditen lässt sich laut Studie auch über einen längeren Anlagehorizont von zehn Jahren feststellen. Dabei wiesen die grösseren Vorsorgeeinrichtungen mit mehr als 500 Mio. Franken verwalteten Vermögen eine bessere Anlageperformance auf als Kassen mit weniger als 500 Mio. Franken verwalteten Vermögen - sowohl im letzten Jahr mit -2,6% gegenüber -3,1%, als auch über einen Zeitraum von zehn Jahren mit einer jährlich annualisierten Rendite von 4,6% gegenüber 4,1%. Ein solcher struktureller Renditeunterschied kumuliere sich über ein ganzes Arbeitsleben zu massiven Unterschieden in den Renten, stellte Deplazes fest.

Weiter zeigt die Studie, dass gemessen an ihrer Risikofähigkeit viele Kassen aufgrund einer allzu starken Risikoaversion auf Renditechancen verzichten. "Die Erwirtschaftung angemessener Renditen ist zentral für die langfristige Sicherung der Renten. Damit dies gelingt, müssen die Vorsorgeeinrichtungen ihre Risikofähigkeit künftig vollständig ausnutzen und ihre Investitionen stärker über alle Anlageklassen diversifizieren. Bereits eine jährliche Zusatzrendite von 0,7% könnte die Leistungslücke von 15,2% schliessen", so Deplazes.