05.03.2026, 08:46 Uhr

Die Basler Kantonalbank (BKB) hat im Geschäftsjahr 2025 den Konzerngewinn nicht zuletzt dank einem verbesserten Zinsengeschäft erneut gesteigert. Die PS-Inhaber erhalten eine höhere ordentliche Ausschüttung.

Viele Schweizerinnen und Schweizer wünschen sich eine Frühpensionierung – und rund die Hälfte geht tatsächlich frühzeitig in Rente. Die Credit Suisse Vorsorgestudie 2020 zeigt, welche finanziellen Einbussen mit einer Frühpensionierung verbunden sind.

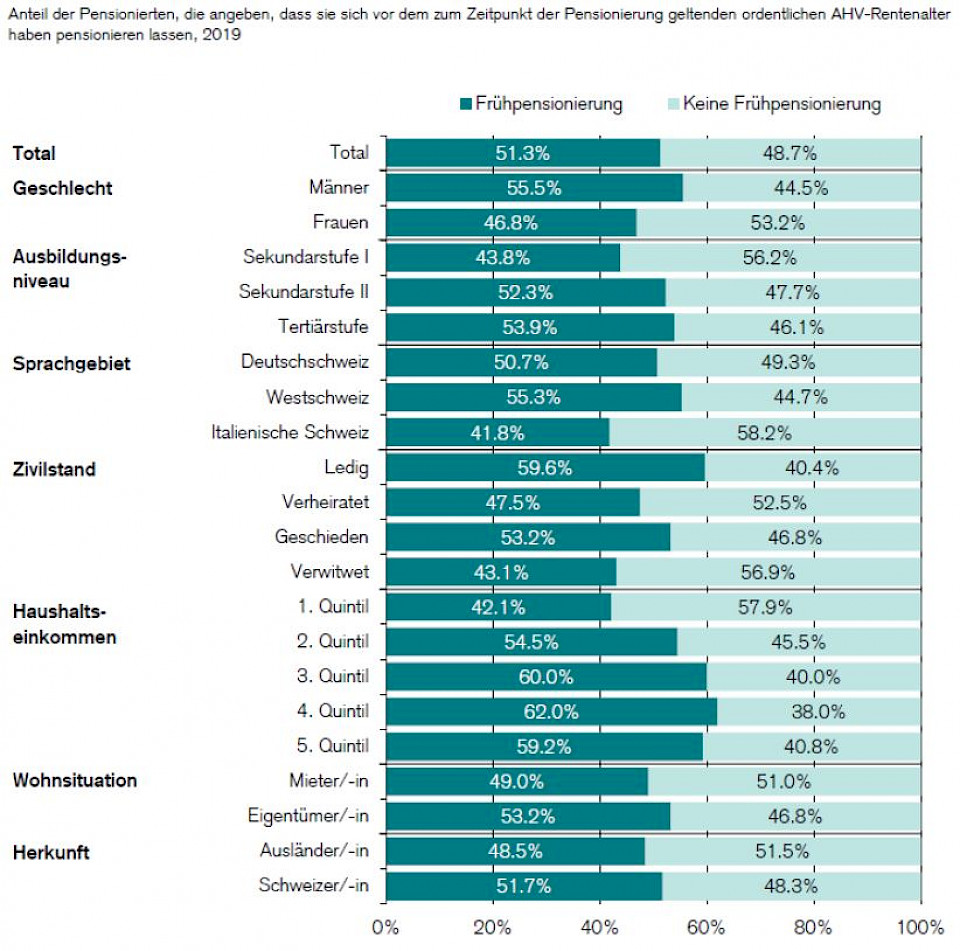

Die am Dienstag veröffentlichte Vorsorgestudie der Credit Suisse zeigt, dass ein beträchtlicher Teil der Schweizerinnen und Schweizer tatsächlich vor dem ordentlichen AHV-Rentenalter (64 für Frauen, 65 für Männer) in Pension geht. Zwar nutzen nur 8% der Frauen bzw. 10% der Männer die Möglichkeit eines Vorbezugs der AHV-Rente (maximal zwei Jahre), bei Pensionskassenleistungen ist ein vorzeitiger Bezug jedoch verbreitet (Frauen 43%; Männer 46%). Betrachtet man das Alter, bei dem sich eine Person selber als pensioniert bezeichnet (vgl. Abb.), wurde gut die Hälfte mindestens ein Jahr vor dem ordentlichen AHV-Rentenalter pensioniert (Frauen 47%; Männer 56%). Unter ledigen Personen, solchen mit höheren Einkommen sowie in der Westschweiz ist der frühzeitige Austritt aus dem Erwerbsleben besonders verbreitet. Fast ein Viertel der Frühpensionierungen erfolgen unfreiwillig, wobei Personen mit tieferem Ausbildungsniveau bzw. Haushaltseinkommen häufiger von unfreiwilligen Frühpensionierungen betroffen sind.

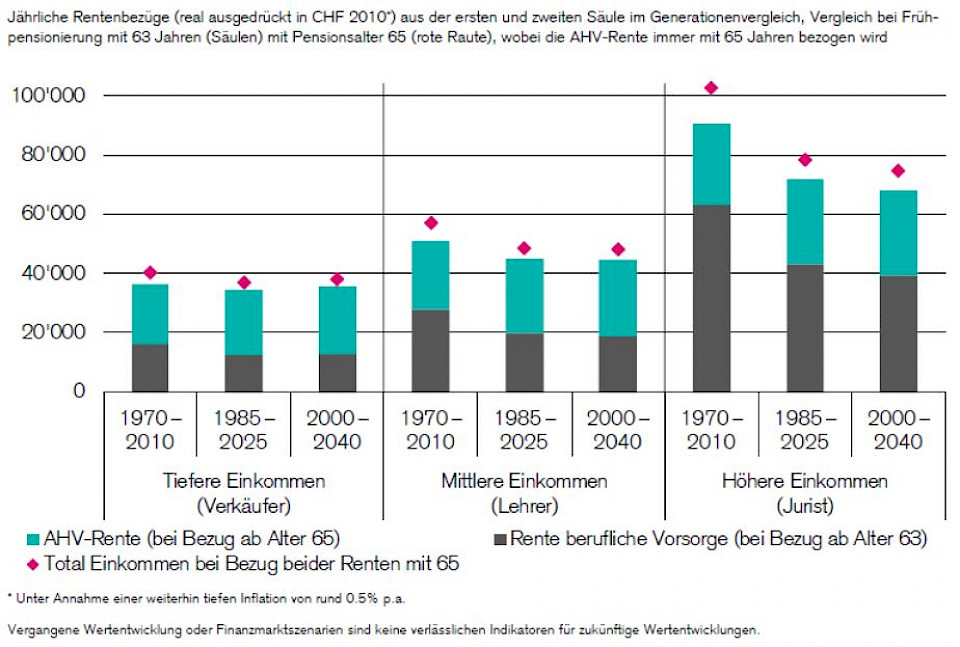

Eine Frühpensionierung führt in der Regel zu lebenslangen Renteneinbussen. In ihrer Studie zeigen die Ökonomen der Credit Suisse anhand von Szenarien auf, wie sich die Wahl des Pensionierungszeitpunkts auf die Renteneinkommen aus AHV und beruflicher Vorsorge auswirkt. Für einen Mann im mittleren Einkommenssegment (z. B. einen Lehrer) hat ein Vorbezug von sowohl AHV- als auch Pensionskassenrente um zwei Jahre eine lebenslange Reduktion der Rentenleistungen von CHF 49'823 auf CHF 42'742 pro Jahr (CHF 4'151 bzw. CHF 3'562 pro Monat) zur Folge – ein Minus von 14% gegenüber einem Bezug von AHV sowie Pensionskassenrente ab Alter 65.

Wird die AHV-Rente noch bis zum Alter von 65 Jahren aufgeschoben, sinken die Rentenleistungen im mittleren Einkommenssegment bei Bezug der Pensionskassenrente ab Alter 63 immer noch um 8%, bei Bezug ab Alter 58 um 23% (vgl. Abb. 2, Mitte). Bis zum Zeitpunkt des AHV-Bezugs muss jeweils der Lebensunterhalt mit der bereits tieferen Pensionskassenrente und bestenfalls einer Überbrückungsrente bzw. durch Kapitalverzehr (privates Vermögen, Säule 3a) finanziert werden. Zudem müssen bis zum ordentlichen AHV-Rentenalter in jedem Fall weiterhin AHV/IV/EO-Beiträge geleistet werden. Je nach Renteneinkommen und Vermögen betragen diese Beiträge zwischen CHF 496 und CHF 24'800 pro Jahr. Dies gelte es folglich beim Frühpensionierungsentscheid zwingend zu berücksichtigen, so die Ökonomen der Credit Suisse.

Aus ihren Simulationen geht hervor, dass in tieferen und höheren Einkommenssegmenten die prozentualen Renteneinbussen nicht sehr unterschiedlich ausfallen. Bei höheren Einkommen (z. B. bei einem Juristen) sinken die Renten bei Aufgabe der Erwerbstätigkeit mit 63 Jahren (Auszahlung der AHV-Rente jeweils mit 65 Jahren) um 9%, bei Frühpensionierung mit 58 Jahren um etwa 24%. Bei tieferen Einkommen (z. B. bei einem Verkäufer) sind es -8% bzw. -21%.

Die Ausgangslage ist jedoch verschieden: Der Verkäufer kann bei einer ordentlichen Pensionierung mit 65 Jahren von einer Jahresrente von CHF 38'112 ausgehen, was rund CHF 3’200 pro Monat entspricht. Bei einer Erwerbsaufgabe mit 63 Jahren läge seine Jahresrente bei CHF 35'137. Und bei CHF 30'062, wenn er sich bereits mit 58 Jahren zur Ruhe setzen würde, was einer monatlichen Rente von CHF 2'500 entspricht. Bis zum Zeitpunkt des AHV-Bezuges müsste zudem die Pensionskassenrente von rund CHF 9’000 jährlich ausreichen. Ohne zusätzliche private Ersparnisse dürfte die Frühpensionierung in diesem Fall wohl ein Wunschtraum bleiben.

Der Generationenvergleich der Ökonomen der Credit Suisse legt dar, dass ein frühzeitiges Ausscheiden aus dem Erwerbsleben für künftige Generationen deutlich schwieriger zu finanzieren sein wird. Denn die derzeit tiefen Zinsen bremsen den Vermögensaufbau der heutigen Erwerbstätigen. Zudem werden deren Altersguthaben seit Jahren geringer verzinst als jene der Rentner, denn nur so können die überhöhten Rentenversprechen an die Rentner finanziert werden. Schliesslich sinken die Umwandlungssätze inzwischen auf breiter Front. Kaufkraftbereinigt sinken die Renten bei den mittleren Einkommen real von CHF 57'091 bei einer ordentlichen Pensionierung im Jahr 2010 auf rund CHF 48'457 bei einer solchen im Jahr 2025 – ein Minus von 15% (vgl. Abb.). Angesichts dieser markanten Reduktion der Renten – und der im Gegenzug wachsenden Vorsorgelücken – wird eine zusätzliche Rentenreduktion infolge Frühpensionierung für einen zunehmenden Teil der Schweizer Bevölkerung unerreichbar werden.

Die Credit Suisse Vorsorgestudie 2020 zeigt auf, welche finanziellen Einbussen mit einer Frühpensionierung verbunden sind.