19.02.2026, 12:01 Uhr

Der Nordea 1 – Active Rates Opportunities Fund hat die Marke von einer Milliarde Euro an verwaltetem Vermögen überschritten, wie Nordea Asset Management am Mittwoch mitteilte. Der Meilenstein kommt zu einem...

Small Caps leiden seit geraumer Zeit stärker als der Gesamtmarkt. 2023 könnte sich das ändern – in der Vergangenheit holten sie stets deutlich auf, wenn der Höhepunkt der Inflation überschritten war. Mit ihrer Flexibilität und ihrer Preissetzungsmacht könnten sich kleinere Unternehmen bald positiv von der Masse abheben, meint der US-Vermögensverwalter Candriam.

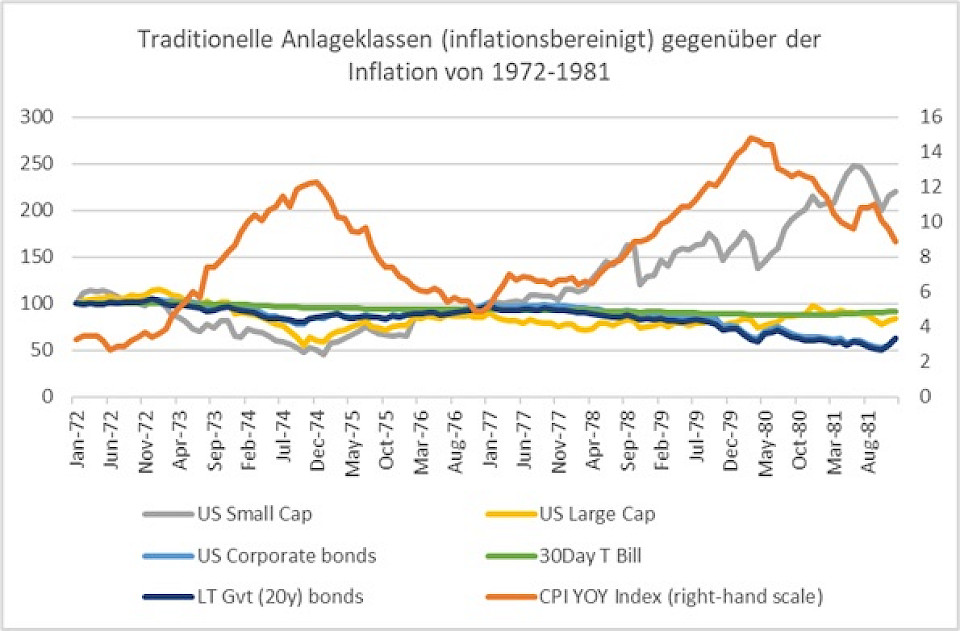

Fünfzig Jahre ist es her, dass die Industrieländer mit ähnlich starken inflationären Kräften konfrontiert waren wie heute. Auch damals, in den 1970er Jahren, sorgten Krieg und daraus resultierende hohe Energiepreise für einen massiven Anstieg der Konsumentenpreise. Als die Inflation 1973 nach dem Ende des Bretton-Woods-Systems zu steigen begann und die globale Wirtschaft allmählich in eine Rezession schlitterte, zeigten Small Caps zunächst eine unterdurchschnittliche Performance.

Die Titel kleinerer Unternehmen sind in der Regel die ersten, die eine Konjunkturabkühlung zu spüren bekommen, wenn Anlegerinnen und Anleger sich in stürmischen Zeiten von Risikopapieren abwenden und lieber sicherere Häfen ansteuern. Zudem sind für Small Caps die Fremd- und Eigenkapitalmärkte weniger zugänglich als für die grossen Gesellschaften.

"Wenn jedoch der Höhepunkt der Inflation erreicht ist, ändert sich die Performance von Small Caps", sagt Christian Solé, Deputy Head of Fundamental Europe Equity und Head of Small & Midcaps von Candriam.

So war es in den 1970er Jahren. Die Wende kam mit dem Höhepunkt der Inflation. Small Caps traten rasant in eine Phase starker Outperformance ein. Sie übertrafen nicht nur die wichtigsten traditionellen Anlageklassen auf realer Basis, sie zählten auch zu den wenigen Unternehmen, die eine positive Renditen erzielten. "Das zeigt, wie entkoppelt Small- und Large Caps in bestimmten Marktsituationen performen können", betont Solé.

Damals war der Aufholeffekt der kleinen Marktteilnehmer so stark, dass ihnen auch der zweite Inflationsschock 1978/1979 kaum etwas anhaben konnte. Kleinere Unternehmen konnten ihre Dynamik und ihre Flexibilität voll ausspielen und reagierten wesentlich schneller auf das veränderte Umfeld als grosse Konzerne.

Auch jetzt liegen Small Caps weit hinter Large Caps zurück. "Übertragen wir die Erfahrungen aus den 1970er Jahren auf heute, könnte das ein Indiz dafür sein, dass Small Caps im Laufe von 2023 deutlich aufholen und sich im Vergleich zum Markt überproportional entwickeln", erklärt Solé. Ein Wendepunkt könnte sein, wenn die Notenbanken eine Kehrtwende ihrer Zinspolitik vollziehen oder wenn Investoren mehr Klarheit darüber haben, wie sich die inflationären Kräfte mittelfristig eindämmen lassen, meint der Candriam-Experte.

Um die Chancen einer solchen Aufholphase zu nutzen, sollten Anlegerinnen und Anleger im aktuellen Marktumfeld besondere folgende Kriterien im Blick behalten:

- Stabiles Marktwachstum: Bei Veränderungen des wirtschaftlichen Umfelds ist es wichtig, zu verstehen, welche Nischen langfristiges Wachstumspotenzial haben. Ein Beispiel ist der private Sektor sowie Unternehmen aus dem Bereich grüne Technologien, der bei der Bewältigung der Klimakrise eine zentrale Rolle spielt. Der European Green Deal gibt diesen Unternehmen zusätzlichen Auftrieb.

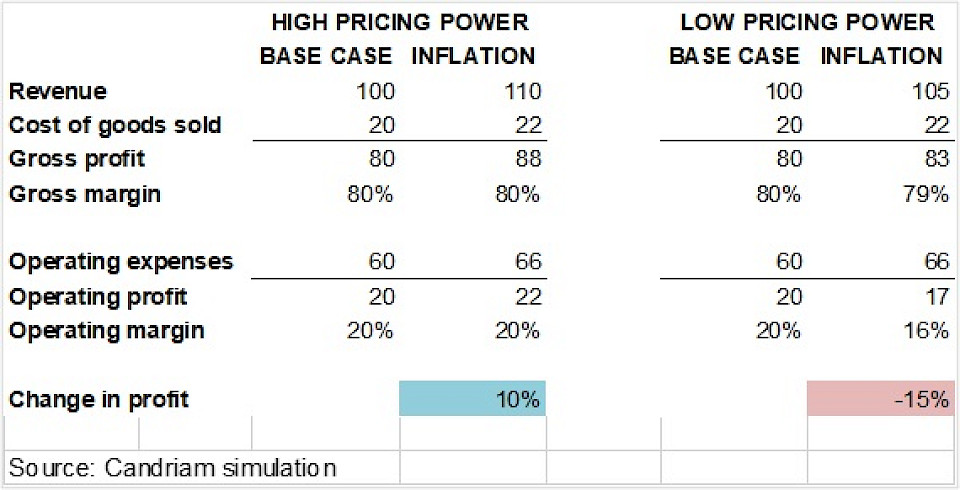

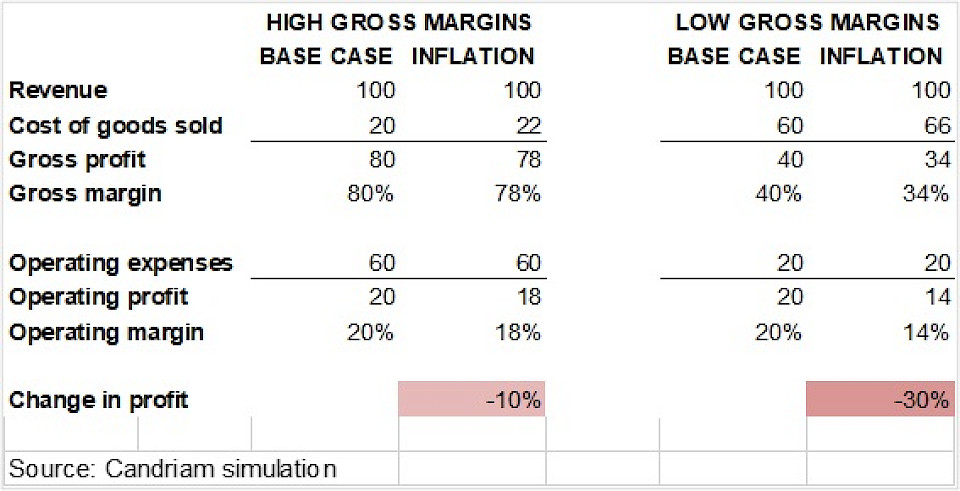

- Wettbewerbsvorteile: Die Margensicherung wird in einem inflationären Umfeld zu einem der entscheidenden Ziele. Entsprechend lohnt es sich für Investoren, auf Unternehmen mit entsprechender Preissetzungsmacht oder mit Potenzial für eine Steigerung ihres Marktanteils zu setzen. Unternehmen können diese Wettbewerbsvorteile durch Innovation oder mit einer günstigen Marktstruktur erreichen.

- Rentabilität statt Wachstum: Viele Investmentstrategien konzentrieren sich auf das Wachstum. Gerade in einer Marktphase mit hoher Inflation wird die Rentabilität jedoch zur wichtigeren Kennzahl, denn Unternehmen mit geringer Rentabilität leiden in der Regel stärker unter höheren Inputkosten.

- Geringer Verschuldungsgrad: Besonders in einem Umfeld steigender Zinsen wird die Fremdkapitalquote zu einem wichtigen Qualitätskriterium für Small-Cap-Titel. Bei Unternehmen mit hoher Verschuldung ist Vorsicht geboten – sowohl aus finanzieller Sicht als auch aus der Sicht verantwortungsbewussten Investierens.

- Qualität des Managements: Unternehmen leben von ihren Mitarbeitern – gerade auch in wirtschaftlich anspruchsvollen Zeiten. Wie werden gute Führungskräfte und Mitarbeiter gebunden und beispielsweise durch Anreize motiviert? Eine Frage, die viel darüber aussagt, wie sich das Unternehmen in Zukunft weiter entwickeln könnte.

Wie damals könnten die Märkte bald die Gelegenheit bieten, um zu attraktiven Konditionen in Small Caps zu investieren und das Risiko-Ertrags-Verhältnis des Portfolios zu optimieren.

"Die Vergangenheit wiederholt sich nicht, aber reimt sie sich nicht oft?" fragt Christian Solé, und zeigt sich zuversichtlich: "Bei der Performance von Small Caps ist davon auszugehen", antwortet er.