20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

Stefan Frischknecht von Schroders zieht einen Vergleich von Schweizer Aktien mit europäischen Aktien. Für 2021 sieht er bei einer breiten Schweizer Aktienallokation oder einem spezifischen Schweizer Small- und Mid-Cap-Engagement eine Reihe von Vorteilen.

Schweizer Aktien entwickelten sich im Jahr 2020 erfreulich, wobei die defensiven Schwergewichte Nestlé, Novartis und Roche während der Korrektur im Zusammenhang mit Covid-19 überdurchschnittlich abschnitten. Ende November 2020 stachen diese Aktien jedoch im Vergleich zum Swiss Performance Index (SPI) oder zum MSCI Europe nicht besonders hervor. Vielmehr hat sich der gesamte Schweizer Markt dank der vielen führenden Unternehmen ausserhalb des ‘Blue Chip’ Swiss Market Index (SMI) relativ gut entwickelt. Der Small- und Mid-Cap-Index, der SPI EXTRA Total Return (SPIEX), konnte mit der Wertentwicklung eines der bislang stärksten Märkte im Jahr 2020, des S&P 500 (SPX) nahezu mithalten.

"Wenngleich es, wie von vielen Strategen prognostiziert, möglich ist, dass die zyklischeren europäischen Märkte im Jahr 2021 aufholen, bleiben wir dem Schweizer Markt gegenüber aus zwei Gründen positiv gestimmt", sagt Stefan Frischknecht, Stv. CEO bei Schroders Schweiz und Leiter Aktien Schweiz: "Erstens bieten die drei defensiven Aktienschwergewichte den Anlegern weiterhin Aufwärtspotenzial. Die Geschäfte dieser Unternehmen entwickeln sich gut, und sie bieten attraktive und wachsende Dividenden von durchschnittlich mehr als 3%. Zweitens, weil der Schweizer Aktienmarkt mehr zu bieten hat als dieses defensive Trio. Es sind die von uns als 'kleine Nestlés' bezeichneten Unternehmen, die für das Schweizer Universum charakteristisch sind. Eine Investition in diese Schweizer Marktführer, von denen viele Small- und Mid-Cap-Aktien sind, ist aus einer Ertrags- wie auch Risikosicht sowohl für inländische als auch für internationale Anleger sinnvoll."

Blicke man über die Risiken und Erträge hinaus und betrachte das Nachhaltigkeitsargument, könne man feststellen, dass die Schweiz in Bezug auf Umwelt, Soziales und Governance (ESG) einen hohen Rang einnimmt. "Es gibt keine sogenannten 'Sündenbranchen' und auch im Wesentlichen keine Gewinnung von Rohstoffen oder fossilen Brennstoffen. Die Aufnahme von Schweizer Unternehmen in ein internationales Aktienportfolio kann daher die CO2-Bilanz und das ESG-Gesamtrating verbessern", stellt Frischknecht fest.

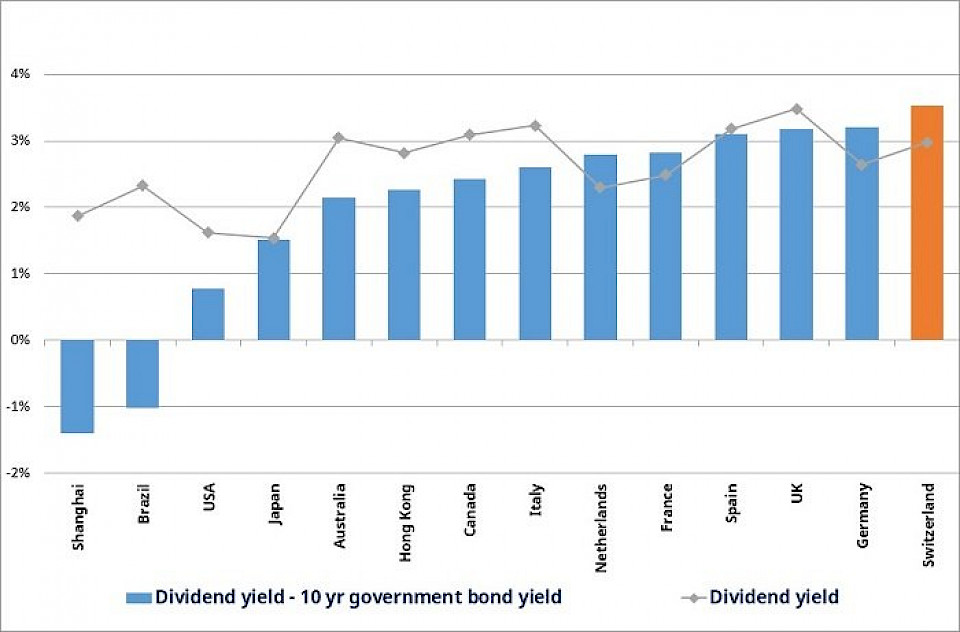

Eine genauere Betrachtung der Dividendenrendite zeige auch, dass man im Vergleich zur zehnjährigen Staatsanleihe des Landes eine sehr hohe Rendite erziele. Schweizer Aktien könnten daher als potenzieller Anleihenersatz für Anleger angesehen werden, die eine stabile regelmässige Auszahlung anstreben.

Wenn sich ein Anleger jedoch dafür entscheide, eher in Aktien als in Anleihen zu investieren, sei dies keine Entscheidung, die leichtfertig getroffen werden sollte, da für Aktien keine sichere Rückzahlung des investierten Nominalwerts erfolge, betont der Experte von Schroders.

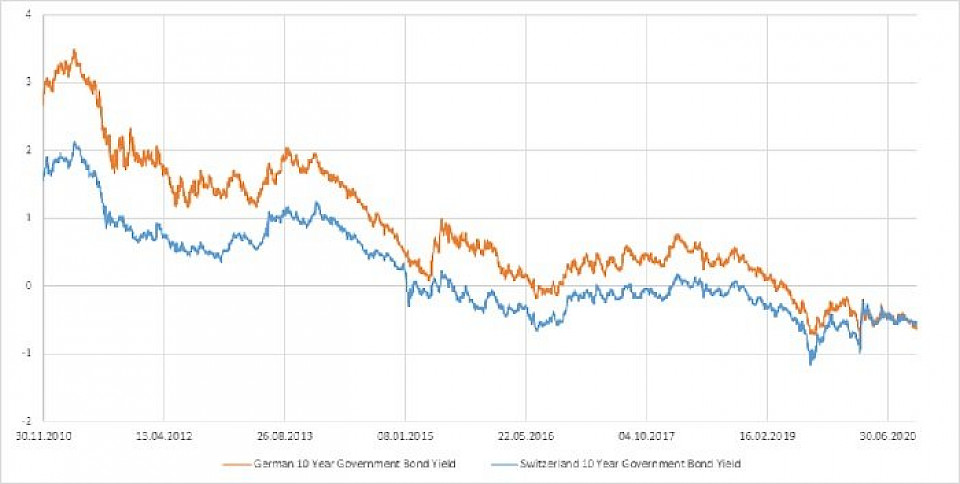

"Die erste Frage, die wir uns stellen müssen, ist: Welche festverzinslichen Alternativen gibt es für diejenigen, die in Schweizer Franken investieren? Ein nicht schweizerischer Investor, der eine Anlage in ein stabiles Hartwährungsland anstrebt, sowie ein inländischer Schweizer Investor könnten beide deutsche Anleihen als Alternative in Betracht ziehen", sagt Frischknecht.

Zum ersten Mal seit vielen Jahren ist die Differenz zwischen den Renditen zehnjähriger deutscher und schweizerischer Staatsanleihen auf nahezu Null gesunken. Bisher waren die Schweizer Zinssätze fast immer niedriger – im Einklang mit der Wirtschaftstheorie. "Da aus Renditeperspektive nichts zu gewinnen ist, warum also nicht die Schweiz in Betracht ziehen, die eine stärkere Währungsgeschichte als der Euro hat", fragt der Leiter Aktien Schweiz.

"Ist die Schweizer Dividendenrendite auch aus absoluter Sicht attraktiv genug", lautet die zweite Frage, die Frischknecht beantwortet: "Wenn wir dies mit anderen wichtigen Kapitalmärkten vergleichen, hat nur Grossbritannien eine deutlich höhere Dividendenrendite. Die Dividendenrendite ist in Spanien und Italien ebenfalls etwas höher als in der Schweiz, was Ausdruck der höheren Länderrisiken und möglicherweise eines höheren Risikos zukünftiger Dividendenkürzungen sein könnte."

Die dritte Frage betreffe die Nachhaltigkeit von Dividenden. Es sollte laut dem Experten beachtet werden, dass Schweizer Unternehmen im Durchschnitt sehr solide Bilanzen haben, wodurch sie widerstandsfähiger gegen Wirtschafts- und Finanzkrisen sind und gut positioniert sind, um die aktuellen Dividenden nicht nur aufrechtzuerhalten, sondern im Laufe der Zeit zu steigern.

Abschliessend wirft Frischknecht einen Blick auf die unmittelbareren Aussichten und auch auf die längerfristigen Auswirkungen der erwähnten "kleinen Nestlés". Diese Unternehmen sind führend in so unterschiedlichen Bereichen wie Maschinen, Uhren, Schmuck, Personal, Logistik, Inspektion, Privatbankengeschäfte, Zahnimplantate, Hörgeräte und Computerausrüstung. Sie mussten sich ausserhalb des engen Schweizer Endverbrauchermarktes beweisen, indem sie einen echten Wettbewerbsvorteil entwickelten, der von ihren Mitbewerbern nicht schnell kopiert werden kann. "Durch überlegene Produkte, Technologien oder Dienstleistungen sowie einen hohen Anteil am relevanten globalen Markt können diese Unternehmen gesunde Margen erzielen. Einfach ausgedrückt: Sie können länger höhere Gewinne bieten", betont der Leiter Aktien Schweiz.

Seines Erachtens zeige dies, warum sich der Schweizer Markt und insbesondere die Schweizer Small- und Mid-Caps in der Vergangenheit besser entwickelt haben als globale Aktien. Er ist auch der Meinung, dass diese Anlageklasse langfristig gut aufgestellt sei.

Kurzfristiger gesehen haben laut Frischknecht Unternehmen mit einer starken globalen Position, die mit einem hohen Anteil an internationalen Einnahmen einhergeht, im Kontext des aktuellen wirtschaftlichen Umfelds einen Vorteil: Im wahrscheinlichsten Szenario für 2021, nämlich einer globalen synchronisierten Wirtschaftserholung, sollten sie von der Wiederbelebung des Welthandels profitieren.

"Wir sehen bei einer breiten Schweizer Aktienallokation oder einem spezifischen Schweizer Small- und Mid-Cap-Engagement eine Reihe von Vorteilen: Eine Investition in eine harte Währung mit einer der höchsten Dividendenrenditen, insbesondere im Vergleich zu den Renditen «risikofreier» zehnjähriger Staatsanleihen. Dies ist auch eine Investition in viele weltweit führende Unternehmen, die in der Vergangenheit eine Outperformance gegenüber globalen Wettbewerbern erzielt haben und für die Zukunft gut aufgestellt sind. Das ESG-Profil einer solchen Investition ist auch international sehr vorteilhaft", fasst Frischknecht seinen Ausblick zusammen.