12.03.2026, 09:25 Uhr

Eine neue Studie des Department of Finance der Universität Zürich, erstellt im Auftrag der Bank von Roll, kommt zu einem überraschenden Schluss: Edelmetalle spielen eine weit wichtigere Rolle im langfristigen...

Allen Unkenrufen zum Trotz: Die fundamentalen Argumente für Schwellenländer gelten auch für 2024. So sind sie im Zinszyklus voraus, mit konkreterem Zinssenkungspotenzial als die Industrieländer. Die Einschätzung von John Malloy, Portfoliomanager, Global Emerging Markets Strategy des britischen Vermögensverwalters Redwheel.

Zu Beginn des Jahres 2023 war das Narrativ für die globalen Märkte klar: Die Anleger glaubten, dass die USA in eine Rezession abgleiten würden, während in China ein durch Rachegelüste getriebener Aufschwung zu erwarten sei. Beides ist nicht eingetreten und der Konsens änderte seine Meinung.

Viele Anleger glauben nun, dass China das neue Japan sei und eine strukturelle Stagflation bevorstehe. Dagegen sind die USA ein wirtschaftliches Phänomen, von dem erwartet wird, dass es während des gesamten Konjunkturzyklus widerstandsfähig bleibt.

Als Folge hat die Auffassung dominiert, dass ein schwaches Wachstum in China auf andere Schwellenländer und den Rohstoffkomplex übergreife, während ein starker US-Dollar die Schwellenländer zusätzlich unter Druck setze.

Doch die fundamentalen Argumente für die Schwellenländer sind nach wie vor intakt. Der Konsens werde seine Meinung noch einmal ändern, sagt EmMa-Spezialist John Malloy. Mit Blick auf 2024 zeichne sich die Voraussetzungen für eine Erholung der Schwellenländermärkte ab.

«In China gibt es erste Anzeichen für einen Aufschwung, auch wenn der Markt auf zusätzliche politische Unterstützung wartet. In den USA scheinen die Zinsen nach der jüngsten Zinspause der Fed im November 2023 ihren Höhepunkt erreicht zu haben. Wir rechnen mit einer Umkehr der Stärke des US-Dollars, was ein gutes Zeichen für die Schwellenländer ist», hält Malloy fest.

In der Zwischenzeit könnte ein abnehmender Angebotsüberhang bei Halbleitern wichtigen technologieexportierenden Märkten wie Taiwan und Südkorea zugutekommen. Und: Das reale BIP-Wachstumsgefälle zwischen Schwellen- und Industrieländern hat während des gesamten Jahres 2023 weiter zugenommen: «Wir gehen davon aus, dass sich dies auch im kommenden Jahr fortsetzen wird», sagt er.

Die Rohstoffnachfrage ist für viele Schwellenländer von Vorteil und dürfte durch zahlreiche Faktoren wie Reshoring, Verteidigungsausgaben und die Energiewende angetrieben werden. Es sei zu erwarten, dass das Investitionswachstum tendenziell höher ausfallen werde, da sich die Prioritäten der Investoren in Richtung Verteidigungsausgaben und Standortverlagerungen verschieben, was die Nachfrage nach Rohstoffen ankurbeln werde, fährt Malloy fort.

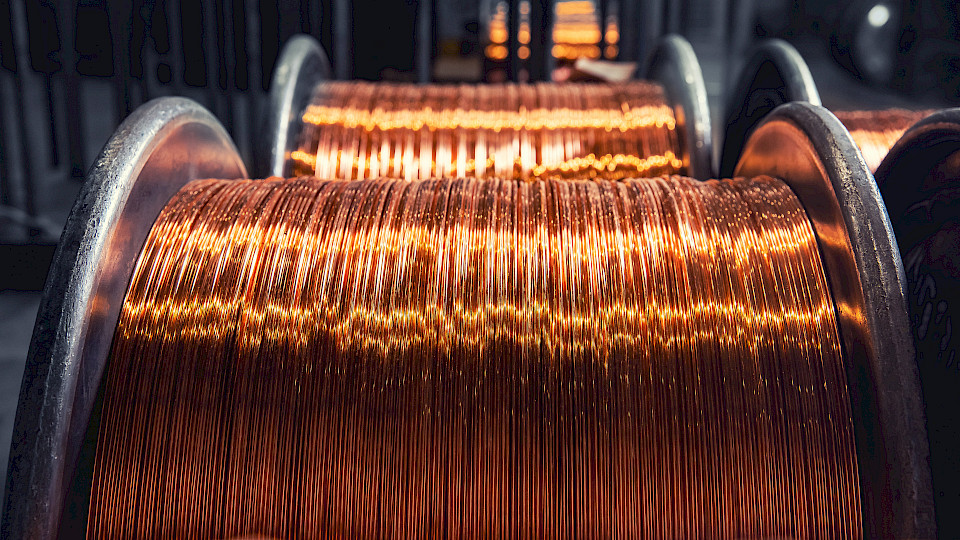

Überdies sind Netto-Null-Ziele und das Wachstum nachhaltiger Energieprodukte auf der ganzen Welt Treiber der Energiewende. Das dürfte die Nachfrage nach sogenannt grünen Metallen wie zum Beispiel Kupfer vorantreiben.

Abschliessend weist er darauf hin, dass die Zentralbanken der Schwellenländer die Zinssätze deutlich vor den Zentralbanken der Industrieländer erhöht haben und damit der Entwicklung voraus sind. Dies öffnet für nächstes Jahr Spielraum für weitere Zinssenkungen.

Als Ausnahme nennt der Schwellenländer-Experte von Redwheel Indien: «Die Bewertungen für Indien spielten für die Performance der Schwellenländer eine wichtige Rolle. Sie sind aber überzogen und könnten eine Korrektur erfahren.»