20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

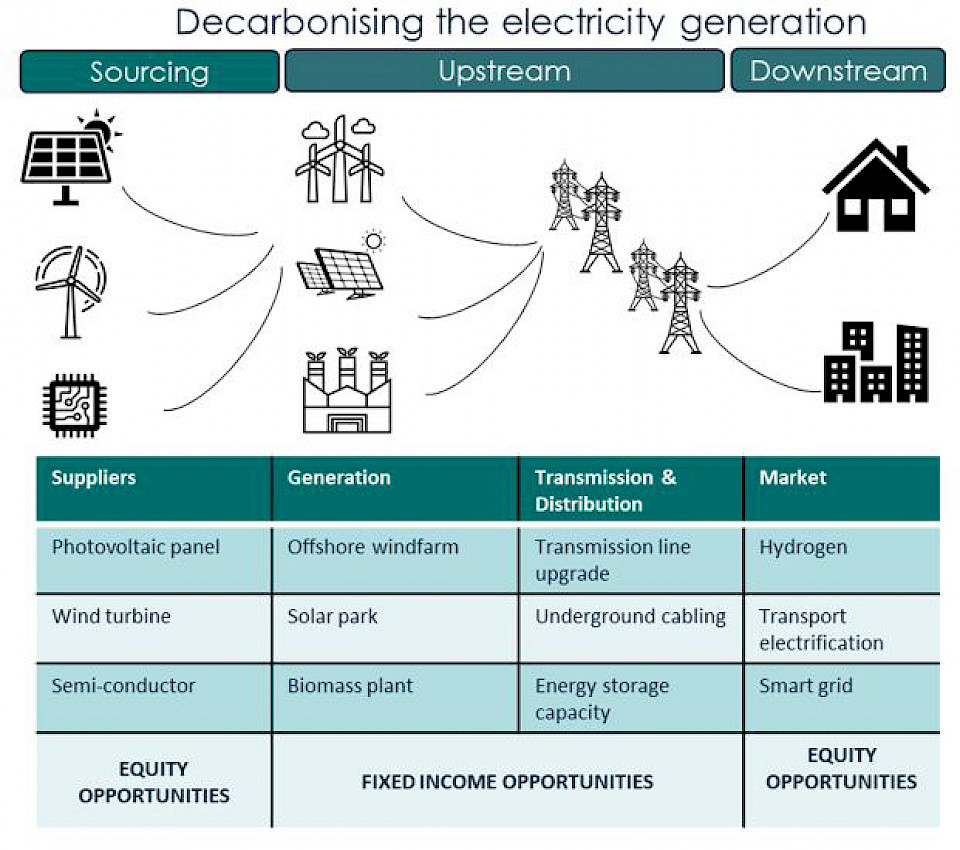

Investoren können den Übergang zu einer kohlenstoffarmen Wirtschaft voll und ganz unterstützen. Ein Mix von Anlageklassen biete ein ergänzendes Impact Exposure, sagen die Experten von Asteria Investment Managers.

Der Planet erwärmt sich durch das kollektive Handeln der Menschen. Pläne zur Reduzierung der globalen Kohlenstoffemissionen sind mehr als dringend. Nach den verheerenden wirtschaftlichen Folgen der Coronavirus-Pandemie wird der Ruf nach einer "grünen Erholung" laut. "Ein solcher Plan durch staatliche Anreize würde die Wirtschaft ankurbeln und gleichzeitig grünen Investitionen und Technologien Vorrang einräumen, indem die CO²-Emissionen gesenkt und steuerliche Anreize für kohlenstoffarme Technologien und für Industrien in der Transformation genutzt werden, sagen Natacha Guerdat, Managing Director & Investment Manager Equities und Luca Manera, Investment Manager Fixed Income bei Asteria Investment Managers, ein auf Impact Investing spezialisierter Vermögensverwalter.

Sie empfehlen Investoren, die in die Entwicklung einer nachhaltigeren Wirtschaft investieren wollen, verschiedene Wirkungsquellen zu nutzen – sowohl festverzinsliche Anlagen als auch Aktien. Obligationen bieten ein niedriges Risiko-Ertrags-Profil, während sie gleichzeitig spezifische grüne Projekte finanzieren und so den Klimawechsel finanzieren. Bei Aktien ist das Risiko-Ertrags-Profil normalerweise höher, wenn in neue Technologien und Produkte investiert wird.

"Ein Multi-Asset-Ansatz trägt dazu bei, den Übergang zu einer nachhaltigeren Wirtschaft zu beschleunigen. Anlageklassen können das Ziel von Impact in verschiedenen Segmenten der wirtschaftlichen Wertschöpfungskette erzielen. Festverzinsliche Anleger können die Transformation zu einer kohlenstoffarmen Wirtschaft finanzieren, während Aktienanleger das Wachstum innovativer kohlenstoffarmer Technologien und Produkte unterstützen", so die beiden Experten.

Wenn das Handeln Einzelner zur Bekämpfung des Klimawandels wegen Untätigkeit nicht ausreiche, sollten Investoren eine kritische Masse an Kapital mobilisieren und gemeinsam ein politisches Signal setzen. Nach Angaben der Internationalen Agentur für Erneuerbare Energien werden gemäss "Global Renewables Outlook - energy transformation 2050" die weltweiten CO²-Emissionen nur von sieben Industriezweigen erzeugt. Diese umfassen den Elektrizitäts- und den Verkehrssektor. Derselbe Bericht stellt auch fest, dass alle Sektoren Massnahmen ergreifen müssen, um letztlich das Klimaziel einer globalen kohlenstoffneutralen Wirtschaft bis etwa Mitte des Jahrhunderts zu erreichen.

Die Anstrengungen werden daher alle Wirtschaftssektoren betreffen. Sie erfordern strukturelle Veränderungen, insbesondere im Energiesektor. Der Versorgungssektor veranschaulicht den Investitionsbedarf und die Dringlichkeit: Die Stromerzeugung treibt die Weltwirtschaft an und spielt beim Übergang zu einer kohlenstoffarmen Wirtschaft eine Schlüsselrolle.

Entsprechend ist die Dekarbonisierung des Elektrizitätssektors für die Bekämpfung des Klimawandels von grösster Bedeutung: Die Stromerzeuger sind für über 40% der weltweiten CO²-Emissionen verantwortlich. Darüber hinaus ist Kohle nach wie vor die grösste einzelne Brennstoffquelle und macht immer noch 40% der Stromerzeugung aus. Die dabei erzeugten Treibhausgasemissionen beziehen sich nicht nur auf die direkten Emissionen aus den Kraftwerken, sondern summieren sich über die gesamte globale Wertschöpfungskette, um weitere Emissionen aus nachgelagerten Aktivitäten zu erzeugen.

"Die Rolle des Energiesektors ist das Fundament, auf dem der Übergang von fossilen Brennstoffen aufgebaut werden kann. Die Rolle ist auch wesentlich, um den kohlenstoffarmen Übergang anderer Sektoren wie Gebäude, Verkehr und Industrie zu ermöglichen", betonen Guerdat und Manera.

Investoren in festverzinsliche Anlagen könnten sich an der Dekarbonisierung von Strom beteiligen und den Übergang zu einer kohlenstoffarmen Wirtschaft finanzieren: Sie könnten in grüne Anleihen von Versorgungsunternehmen investieren. In den letzten vier Jahren haben diese insgesamt 77 Mrd. Euro an grünen Anleihen emittiert und damit Finanzinstitute und Emittenten von grünen Industrieanleihen übertroffen.

Wie die beiden Experten weiter ausführen, haben grüne Anleihen im Vergleich zu traditionellen Anleihen einzigartige Eigenschaften: Die aufgenommen Mittel sind speziell für "grüne Projekte" bestimmt. Die Emittenten erstatten den Anlegern jährlich Bericht darüber, wie die Verwendung der Erträge ausgezahlt wurde.

Grüne Projekte können von grossen Offshore-Windparks und Solarparks bis zur Modernisierung und Verstärkung von Übertragungs- und Verteilungsnetzen nach Katastrophen im Zusammenhang mit dem Klimawandel (z.B. Überschwemmungen und Waldbrände) durch unterirdische Kabel reichen. Energiespeicher-Einrichtungen sind eine weitere Form grüner Projekte, die zur Speicherung erneuerbarer Energie beitragen und das Wachstum von kohlenstofffreier Elektrizität unterstützen.

Als Resultat ermöglichen grüne Anleihen von Versorgungsunternehmen den Anlegern, durch die Verwendung der Erträge Wirkung zu erzielen. Damit können sie den Übergang zu einer kohlenstoffarmen Wirtschaft finanzieren, ohne das kohlenstoffintensive Stromerzeugungsportfolio des Emittenten zu berücksichtigen.

Festverzinsliche Anleger können also auf das Bedürfnis nach Klimaschutz reagieren, indem sie Strom dekarbonisieren und Versorgungsunternehmen auf ein kohlenstoffarmes Geschäftsmodell umstellen. Aktienanleger können Kapital in Wachstum und neue Technologien investieren.

Der kürzlich verabschiedete Europäische "Green Deal" bietet einen Fahrplan, um die EU bis 2050 kohlenstoffneutral zu machen. Es ist vorgesehen, dass grosse Investitionen in Aktivitäten wie erneuerbare und saubere Energie und kohlenstoffarme Mobilität fliessen sollen. Als Teil dieses "Green Deal" wird die EU-Taxonomie entwickelt, um zu definieren, welche Aktivitäten zur Eindämmung des Klimawandels beitragen. Bislang werden folgende Aspekte berücksichtigt: Erzeugung und Verteilung von erneuerbarer Energie, Energieeffizienz, sauberer Transport, erneuerbare Materialien, Kohlenstoffabscheidung und -speicherung, Kohlenstoff senken, Energieinfrastruktur und saubere Brennstoffe aus erneuerbaren oder kohlenstoffneutralen Quellen.

"Die Auswahl und das Investieren in Unternehmen mit Produkten, Dienstleistungen und Technologien, die Einkünfte aus diesen oben genannten Aktivitäten erzielen, sind der Schlüssel zur Finanzierung der Beschleunigung einer kohlenstoffarmen Wirtschaft. Sie zeichnen sich durch hohe Wachstumsaussichten aus", betonen Guerdat und Mandera. So werde beispielsweise die Entwicklung einer kohlenstoffarmen Mobilität durch sauberen Verkehr im Jahr 2020 beeindruckend sein. Es wird erwartet, dass der Absatz von Elektrofahrzeugen (EV) in Europa um 32% steigen wird, wobei gemäss Bloomberg New Energy Finance 165 neue Elektrofahrzeugmodelle auf den Markt kommen werden.

Diese Chancen könnten im vorgelagerten Bereich genutzt werden, z.B. durch Hightech-Schlüsselkomponenten für Energiespeicherung und Halbleiter, die zur technologischen Leistungsfähigkeit von Elektrofahrzeugen beitragen. Solche Chancen gebe es auch im nachgelagerten Bereich bei der Entwicklung des wachsenden Marktes für grünen Wasserstoff, empfehlen die Asteria-Experten.

Das Entstehen einer kohlenstoffarmen Wirtschaft werde eine umfassende Umgestaltung des Energiesystems erforderlich machen. Investoren könnten der Aufforderung zum Handeln nachkommen, indem sie die Klimaziele unterstützten, das Wachstum neuer Technologien nutzten und gleichzeitig die Diversifizierung über eine Multi-Asset-Allokation aufrechterhielten. Ein Portfolio mit einer Aktien- und einer Anleihenstrategie, die beide die Bekämpfung des Klimawandels zum Ziel haben, sei eindeutig von Vorteil, ziehen Guerdat und Manera Fazit.