24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

Das Wachstum des Marktes für grüne Anleihen wird sich auch 2020 fortsetzen, angeführt von Staatsanleihen, erwartet Quentin Fitzsimmons von T. Rowe Price. Jetzt ist für ihn ein guter Zeitpunkt gekommen, mit der Beimischung von Green Bonds in festverzinsliche Portfolios zu beginnen.

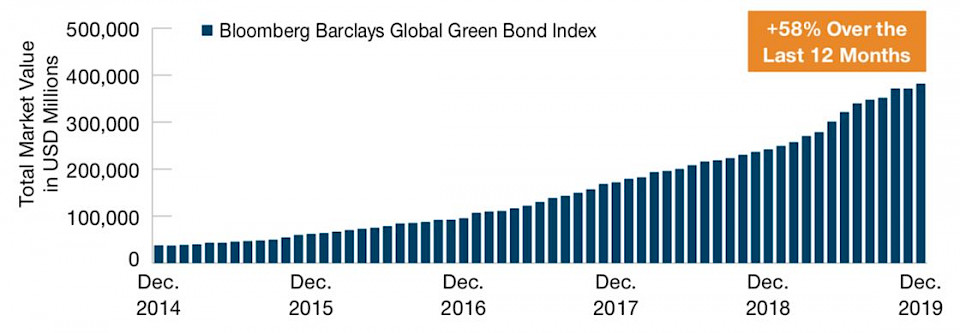

Seit der Emission des ersten Green Bonds vor etwas mehr als einem Jahrzehnt ist dieser Markt immer stärker gewachsen. Im vergangenen Jahr wurden Obligationen im Rekordbetrag von 255 Mrd. US-Dollar zur Finanzierung umweltfreundlicher Projekte und Aktivitäten platziert. Das entspricht einem Anstieg von mehr als 45% gegenüber dem Vorjahr und mehr als dem Dreifachen des 2016 ausgegebenen Volumens. "Die Umwelt ist zu einem kritischen Thema geworden, welches das schnelle Emissionswachstum grüner Anleihen vorantreibt», meint Quentin Fitzsimmons, Senior Portfoliomanager im Bereich Fixed Income bei T. Rowe Price. Die starke Dynamik des Marktes dürfte sich fortsetzen, da immer mehr Unternehmen und Länder ihre Bemühungen um eine umweltfreundlichere Entwicklung intensivieren.

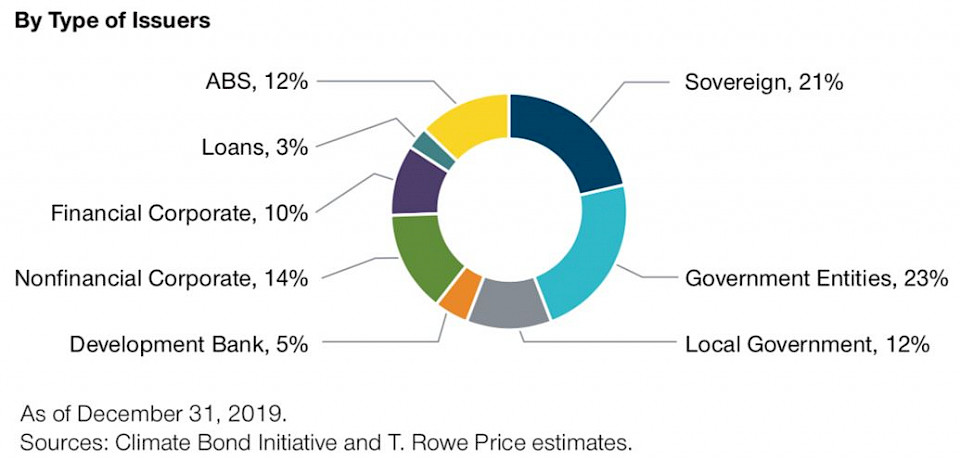

Mehrere Länder planen, in diesem Jahr erstmals grüne Anleihen am Markt zu begeben, darunter Italien und Schweden. "Weitere könnten in Zukunft folgen, wenn den Regierungen bei der Kreditaufnahme zur Finanzierung grüner und umweltfreundlicher Aktivitäten mehr Flexibilität in ihren Finanz- und Haushaltsregeln zugestanden wird», glaubt Fitzsimmons. Da viele grosse Zentralbanken ihre Möglichkeiten zur Wachstumsförderung durch monetäre Lockerung ausgeschöpft zu haben scheinen, könnten die entwickelten Marktländer eine neue fiskalische Lockerung einführen, erwartet der Anleihenexperte – und hält es für möglich, dass die Emission von Green Bonds ein Teil davon ist.

Jeder Anstieg der Emission von grünen Anleihen müsste durch die Investorennachfrage gedeckt werden, fordert Fitzsimmons. Bestimmte Themen halten die Mainstream-Investoren jedoch trotz der erheblichen Fortschritte immer noch von einem Engagement ab. Dazu gehören der Mangel an weltweit akzeptierten Standards sowie die fehlende Transparenz darüber, wie die Erlöse aus dem Verkauf von grünen Anleihen verwendet werden – insbesondere wie sie zukünftig refinanziert oder zurückgezahlt werden.

Eine weitere Entwicklung, die den Markt stärken könne, sind die Pläne der deutschen Regierung, grüne Anleihen über eine Reihe von Laufzeitprofilen hinweg zu begeben. Dies kann Fitzsimmons zufolge für Europa ein Impulsgeber sein, da Deutschland als Referenz für andere Emissionen von Staats- und Unternehmensanleihen in Euro dienen könnte. Mit Blick auf deren Vermarktung stimmen jedoch nicht alle Regierungen überein. Das britische Amt für Schuldenmanagement etwa, hat Bedenken über die Kosten für die Implementierung eines Angebots grüner Staatsobligationen entlang der Zinsstrukturkurve geäussert.

Trotz des spektakulären Wachstums bleibt der Markt für Green Bonds im Vergleich zum gesamten Obligationenmarkt klein. Einer der Faktoren, die ihn bremsen, ist die mangelnde Liquidität. Doch T. Rowe Price-Anleihespezialist Fitzsimmons sieht Anzeichen für eine Verbesserung: "Der Boom bei der Emission von grünen Anleihen trägt dazu bei, ihr Liquiditätsprofil zu erhöhen – was im Gegenzug Möglichkeiten für Portfolioinvestitionen bieten sollte.»

Ein weiteres positives Zeichen: Jumbo-Deals in Frankreich und die Einführung von liquiden "grünen" Benchmarks in Ländern wie Irland haben im vergangenen Jahr die Liquidität auf dem Sekundärmarkt erhöht. Vor diesem Hintergrund sieht Fitzsimmons nun den richtigen Moment gekommen, Green Bonds in festverzinsliche Portfolios beizumischen. "Im Bereich der Unternehmensanleihen könnten grüne Anleihen attraktiver werden als ihre traditionellen Pendants», prognostiziert Fitzsimmons. Einige Unternehmen sind sehr daran interessiert, ihr Engagement in diesem Bereich auszubauen. Denn dies trägt dazu bei, ihre Ertragsquellen zu diversifizieren und letztendlich ihre ESG-Punktzahl zu verbessern.