24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

Die Immobilienmärkte im In- und Ausland befinden sich aktuell an einem spannenden Punkt des Zyklus. Da sind besondere Diversifikationseigenschaften gefragt, meint die Zurich Invest AG.

Internationale Immobilieninvestitionen haben in der letzten Dekade solide Renditen erzielt. Der Immobilienmarkt kennt seit der Finanzkrise nur eine Richtung: nach oben. Niedrige Zinssätze in Europa, die relativ hohen Erträge von Immobilienanlagen und der Mangel an anderen Anlagemöglichkeiten motiviert die Investoren, weiterhin in diese Anlageklasse zu investieren. Und das treibt die Immobilienpreise weiter nach oben und der Schwebezustand für Höchststände hält an, wie Peter Bezak, Anlageexperte bei Zurich Invest AG in seinem jüngsten Marktkommentar schreibt.

"Die Spreads, also die Differenz zwischen den Renditen von Immobilien und Staatsanleihen, entsprechen überwiegend den historischen Durchschnittswerten und stellen einen gewissen Handlungsspielraum bei allfälligen Zinsanstiegen sicher. Doch Spreads sprechen empfindlich auf Zinsschwankungen an. Der grösste Unsicherheitsfaktor ist derzeit, wie die Renditen auf ein eher schwächer werdendes wirtschaftliches Umfeld reagieren, wenn die Zinssätze noch weiter gesenkt werden und diese länger tief bleiben", sagt Bezak. Die Kapitalwerte nähern sich dann ihren zyklischen Höchstständen. Um hier allfälligen Einbrüchen sorgfältig zu begegnen, lohnt sich laut Bezak beispielsweise Diversifikation.

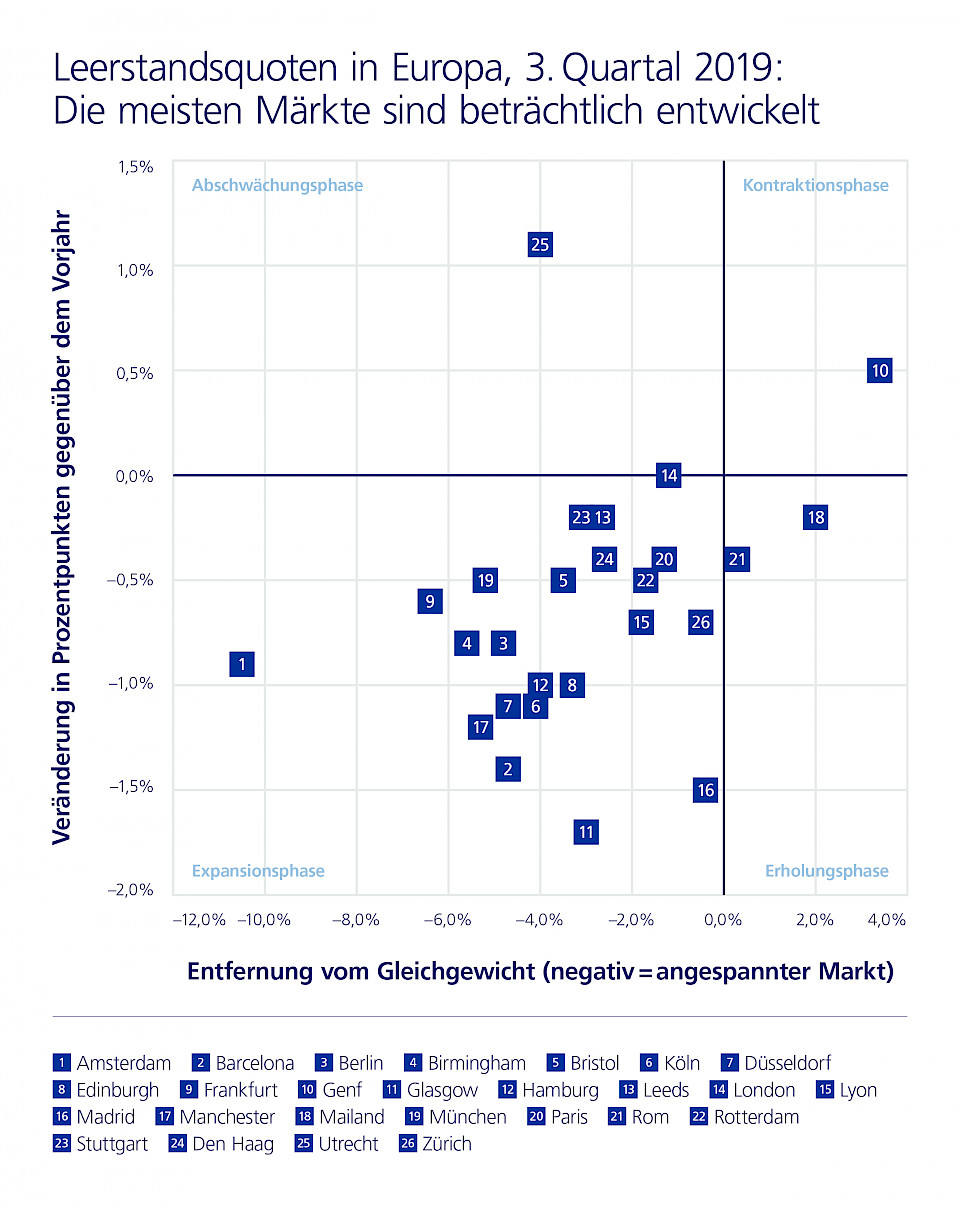

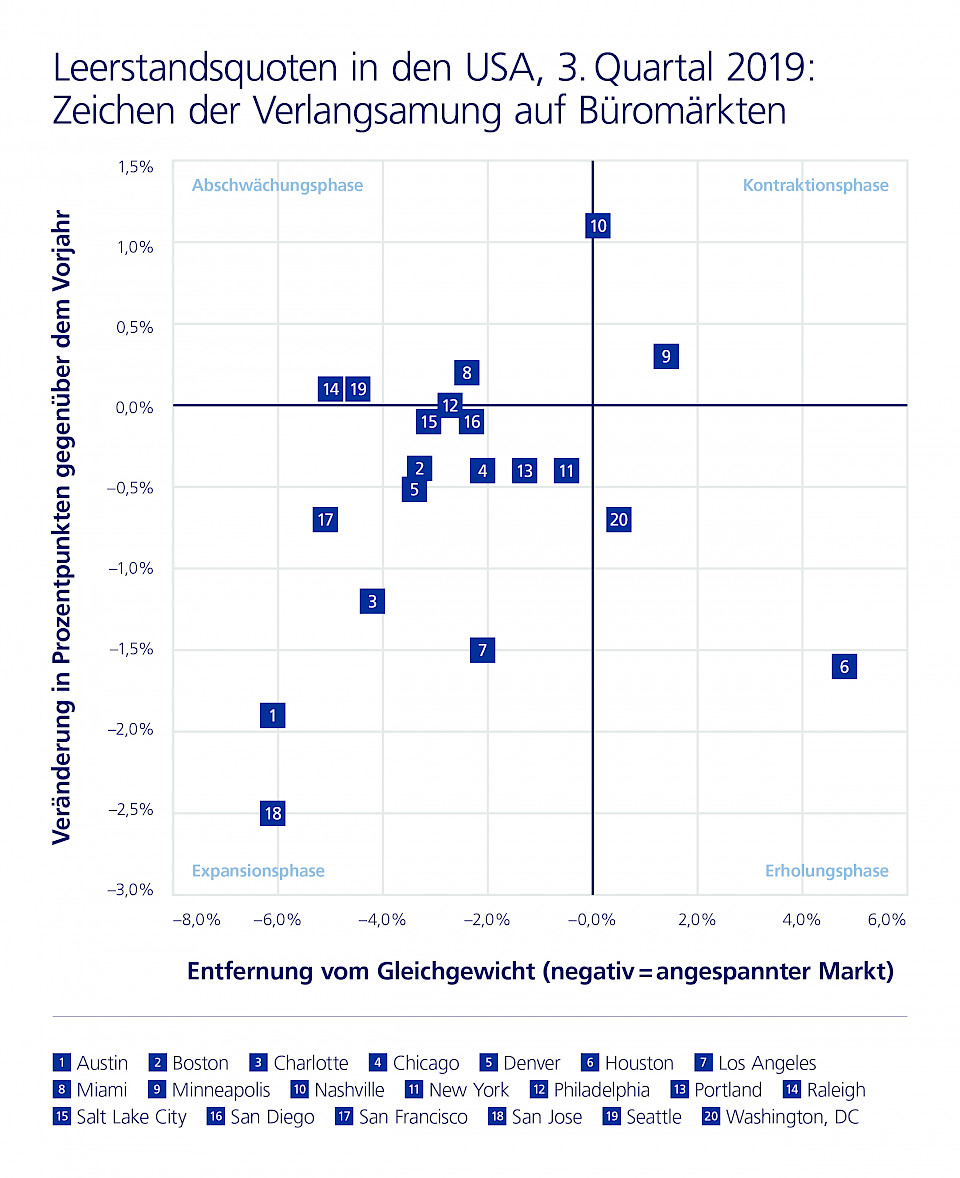

Die Immobilienmärkte sind derzeit an einem spannenden Punkt des Zyklus, denn es gibt bereits erste Anzeichen für eine Verlangsamung, erklärt der Experte: "Beispielsweise steigen die Leerstandsquoten auf dem Büromarkt im Jahresvergleich, angetrieben von einer schwächeren Nachfrage und einem stärkeren Angebot durch den Abschluss von Bauprojekten. Die meisten Märkte jedoch befinden sich nach wie vor in der Expansionsphase und weisen weiterhin niedrige Leerstandsquoten auf." In einigen Märkten hat der Mangel an verfügbaren Flächen den Eindruck erweckt, dass die Nachfrage nachgelassen habe und darum weniger gebaut worden sei. Doch Bezak geht davon aus, dass es hier eher um ein fehlendes Angebot geht – also zu wenig Bautätigkeit. Dabei werde weiterhin kräftig gebaut, so dass sich das Angebot stetig vergrössert.

Bezak weist darauf hin, dass Investoren genauer prüfen sollten, welche Bereiche im Einzelhandel stark von der digitalen Transformation betroffen seien. Zum Beispiel sei der Luxuseinzelhandel in hoch frequentierten Gebieten, den sogenannten "high footfall areas", nach wie vor widerstandsfähig; Mode- und Elektronik-Einzelhändler im mittleren Marktsegment hingegen seien zunehmend gefordert, sich neu auszurichten.

Die US-amerikanischen Büromärkte sind im Konjunkturzyklus weiter als die europäischen Märkte. Die meisten europäischen Büromärkte befinden sich laut Zurich Invest AG derzeit in der Expansionsphase des Vermietungszyklus (siehe Grafik unten). Entsprechend liegen dort die aktuellen Leerstandsquoten im Jahresvergleich weit unter dem, was als "Gleichgewicht" mit ausgewogenen Machtverhältnissen zwischen Vermietern und Mietern gelten könnte. "Städte wie Amsterdam, Lissabon und Berlin bewegen sich zwar auf die Verlangsamungsphase zu, befinden sich aber noch relativ tief in der Expansionsphase", erklärt Bezak.

Genf hingegen, wo die Bautätigkeit lebhaft war und von den Auswirkungen einer Konjunkturschwäche getrieben wurde, hat mit seinen steigenden Leerständen die Kontraktionsphase erreicht", sagt Bezak. Auch die US-Büromärkte (siehe Grafik unten) liegen hinsichtlich des Konjunkturzyklus vor den europäischen Büromärkten und gehen eher in Richtung Abschwächungsphase. "So sind mittlerweile vier Städte in dieser Phase: Zu Miami haben sich im letzten halben Jahr Raleigh, Philadelphia und Seattle gesellt."

Bezak sieht die Herausforderungen im gegenwärtigen Marktumfeld darin, die Immobilien-Investments richtig zu selektieren. Deshalb ist seiner Meinung nach ein aktives Management mit umfassendem Know-how, langjähriger Erfahrung und vor allem mit einem ausgezeichneten lokalen Netzwerk notwendig, um ausländische Liegenschaften effizient zu bewirtschaften, Transaktionen korrekt zu analysieren, zu strukturieren und am Ende erfolgreich abzuschliessen.