24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

«Wandelanleihen sind eine gute Möglichkeit zur Portfoliodiversifikation. Sie haben ein attraktives Rendite-Risiko-Profil und zeichnen sich durch aktienähnliches Ertragspotenzial sowie eine deutlich geringere Volatilität als Aktien aus», schreibt Nerino Nobs, Fondsmanager bei der Graubündner Kantonalbank.

Wandelanleihen sind Unternehmensanleihen kombiniert mit einem Umtauschrecht in Aktien. Die Hauptreiber für die Wertentwicklung sind die zugrundeliegende Aktie, der Kreditaufschlag des Unternehmens sowie die Volatilität der Aktie, welche den Preis der Optionalität beeinflusst. Zinsveränderungen spielen hingegen eine untergeordnete Rolle. «Die Renditetreiber von Wandelanleihen unterscheiden sich somit von jenen traditioneller Anlageklassen. Dies erhöht die Diversifikation und verbessert das Rendite-Risiko-Profil eines Portfolios», erläutert Nerino Nobs.

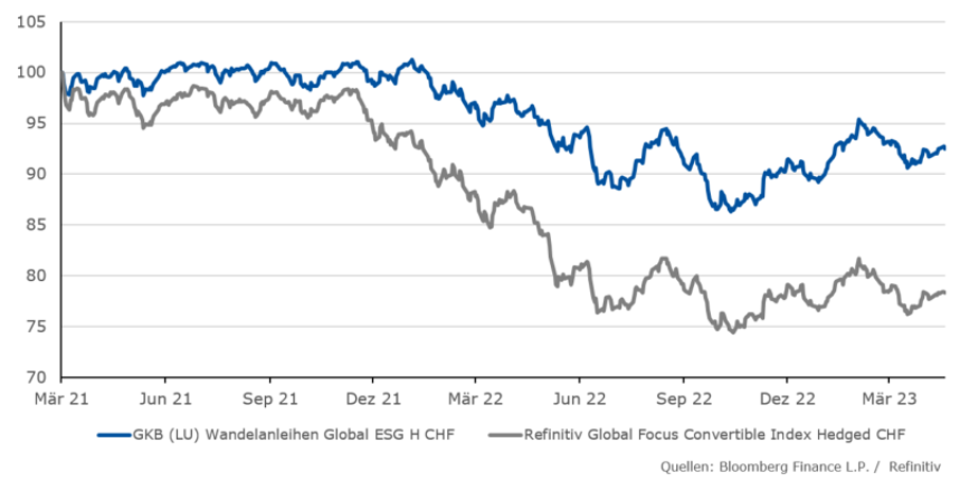

Im vergangenen Jahr konnten Wandelanleihen ihre Vorzüge nicht ausspielen. Wie Aktien und Obligationen litt die Anlageklasse unter dem weltweiten Zinsanstieg. Der Vergleichsindex Refinitiv Global Focus (abgesichert in Franken) verlor 18 Prozent und verzeichnete damit nahezu identische Verluste wie der globale Aktienmarkt.

Was waren die Gründe für die aktienähnlichen Verluste? Einerseits mussten Obligationen durch den Zinsanstieg ebenfalls starke Verluste in Kauf nehmen. So verlor der Schweizer Obligationenmarkt (Swiss Bond Index AAA-BBB) 12 Prozent. Die negative Korrelation – sinkende Aktienkurse und steigende Obligationenkurse – spielte 2022 nicht. In anderen schwachen Aktienjahren stabilisierten Obligationen das Portfolio und Wandelanleihen erlitten deutlich kleinere Verluste als Aktien. «Der Hauptgrund für das schwache Jahr bei Wandelanleihen ist aber die Charakteristik des Wandelanleihen-Marktes. Dieser besteht aus wachstumsorientierten Small & Mid Caps. Insbesondere Wachstumsunternehmen, die bislang noch nicht die Gewinnzone erreicht haben, litten überproportional unter dem starken Anstieg der Zinsen», schreibt der Spezialist für Wandelanleihen.

Im aktuellen Anlageumfeld seien die langfristigen Ertragserwartungen für Wandelanleihen aus folgenden Gründen deutlich gestiegen:

Die Zahl der Neuemissionen ist im vergangenen Jahr wegen des schwierigen Marktumfelds auf historische Tiefstände eingebrochen. Das Emissionsvolumen sank auf unter 50 Milliarden US-Dollar. Das ist gegenüber 2021 weniger als ein Drittel. «Im 2023 erwarten wir wieder eine erhöhte Aktivität am Primärmarkt, was sich in den letzten drei Monaten bereits bestätigt hat. Denn durch den Zinsanstieg sind Wandelanleihen für die Emittenten wieder attraktiver geworden. Mit Wandelanleihen können Unternehmen ihre Fremdfinanzierungskosten auch in Zeiten höherer Zinsen tief halten. Zusätzlich sollte sich im laufenden Jahr das Marktumfeld wieder stabilisieren. Die erhöhte Aktivität am Emissionsmarkt bietet für Anlegerinnen und Anleger also interessante Einstiegschancen», folgert der Fondsmanager bei der Graubündner Kantonalbank.

Der globale Wandelanleihenmarkt ist mit einem Volumen von gut 400 Milliarden US-Dollar vergleichsweise klein. Regional stammen etwa 65 Prozent der Emissionen aus den USA und nur rund 20 Prozent aus Europa. Die restlichen 15 Prozent werden von Unternehmen aus Schwellenländern und Japan herausgegeben. «Der Wandelanleihenmarkt ist sehr dynamisch. Durch Neuemissionen und Rückzahlungen verändert sich die Marktstruktur laufend. In diesem anspruchsvollen Nischenmarkt tummeln sich praktisch nur professionelle Akteure, denn die Komplexität der Anlageklasse erfordert ein aktives Management», erläutert der Spezialist.