24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

Die ESG-Experten von ODDO BHF Asset Management zeigen in einer Analyse auf, dass die ESG-Faktoren Humankapital und Corporate Governance relevante und massgebliche Filter bei der Suche nach einer nachhaltigen, für alle Stakeholder ausgewogenen Wertschöpfung sind.

Die durch Covid-19 verursachte globale Gesundheitskrise konfrontiert Unternehmen mit einer noch nie dagewesenen und aussergewöhnlichen Situation. Erstmals sind alle Stakeholder aus Wirtschaft und Gesellschaft gleichzeitig betroffen: Arbeitnehmer, Verbraucher, Zulieferer, Aktionäre und ihre jeweiligen Beziehungen zu Regierung und Behörden.

Auch wenn der Höhepunkt der Pandemie noch nicht erreicht wurde, widmen sich die Diskussionen bereits jetzt der "Welt danach". Dahinter steht vermutlich die verspätete und zwangsläufige Erkenntnis der Notwendigkeit, wieder zu einem konsistenten Ansatz für langfristige Überlegungen und Entscheidungen zu finden.

"Wir haben nicht bis jetzt darauf gewartet, uns hierüber Gedanken zu machen. Als langfristig orientierter Investor haben wir ökologische, soziale und Governance-Aspekte (ESG) – im Rahmen der Fundamentalanalyse von Unternehmen – bereits seit mehreren Jahren fest in den meisten unserer Anlagestrategien verankert», sagt Nicolas Jacob, Leiter ESG Research bei ODDO BHF Asset Management. Leitgedanke sei dabei die Idee, dass ein Unternehmen in erster Linie eine aus Menschen bestehende Organisation sei. "Daher basiert unser Ansatz auf zwei Säulen: Humankapital und Corporate Governance. Diese zwei Faktoren stehen im Zentrum unseres internen ESG-Analysemodells», betont Jacob.

So analysieren die Experten von ODDO BHF AM Unternehmen sowohl quantitativ als auch qualitativ anhand von Kriterien wie der Führungsqualität des CEO, der kognitiven Diversität der Geschäftsführung, dem Grad der organisatorischen Komplexität, der Innovationsfähigkeit der Teams sowie der Qualität des sozialen Umgangs und der Arbeitsbedingungen der Mitarbeiter. Sie sehen im Wert des Faktors "Humankapital" einen wirkungsvollen Treiber für die Entwicklung eines Unternehmens und für dessen mittel- und langfristiges Wertschöpfungspotenzial.

In ähnlicher Weise habe sich eine strukturierte und konsequente Analyse von Corporate-Governance-Aspekten wie der Funktionsfähigkeit von Kontrollgremien, der Unabhängigkeit und Vielfalt der Geschäftsführung, der Richtlinien zur Vergütung von Führungskräften, der Zusammensetzung von Ausschüssen, der Verantwortung als Steuerzahler und des Masses an Transparenz, als wichtiges Instrument zur Minimierung von Risiken erwiesen, insbesondere wenn man Minderheitsaktionär sei.

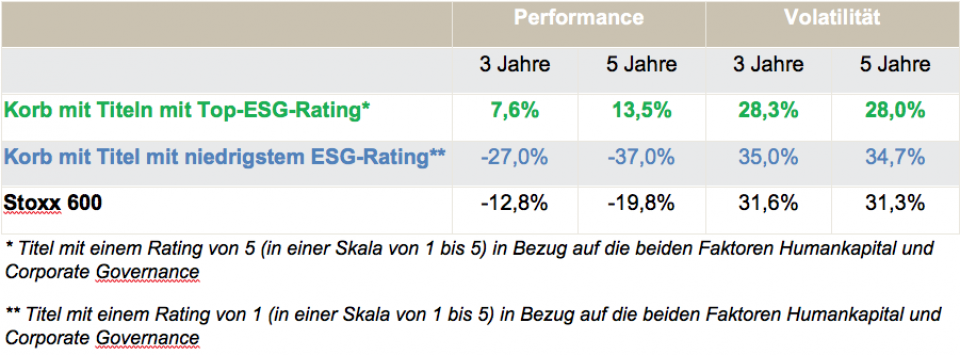

Zur Überprüfung dieser Hypothese haben die Experten unter den 600 von ihnen analysierten, vorwiegend mittel- und grosskapitalisierten Unternehmen den Korb der am besten bewerteten Unternehmen nach diesen zwei Faktoren beleuchtet: "Das Ergebnis ist eine Outperformance von 35% über drei Jahre bzw. von 50% über fünf Jahre mit einer durchschnittlichen Volatilität, die um rund sieben Punkte niedriger liegt als im Korb der Unternehmen mit dem jeweils schlechtesten Rating", hält Jacob fest.

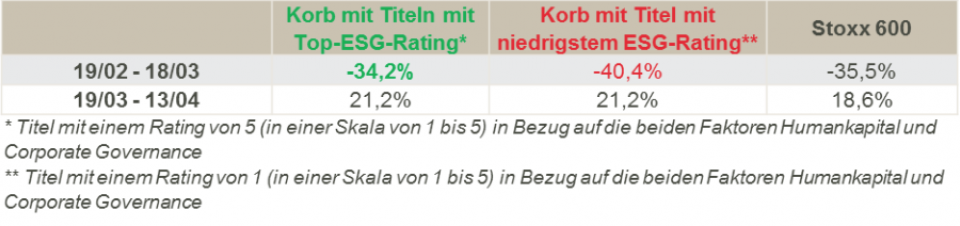

Auch wenn sich über die gewählten Zeithorizonte und Referenzindizes diskutieren liesse, sei doch festzustellen, dass der Korb mit den am besten gerateten Unternehmen sich während des kräftigen Markteinbruchs zwischen dem 19. Februar und dem 18. März 2020 deutlich besser behauptet hat. Bei der anschliessenden Erholung konnten beide Körbe gleich viel zulegen.

Die zwei vorgenannten Faktoren – Humankapital und Corporate Governance – hätten sich somit als relevante und massgebliche Filter bei der Suche nach einer nachhaltigen, für alle Stakeholder ausgewogenen Wertschöpfung erwiesen. "In einem Umfeld mit schwachem weltweiten Wachstum, einer wahrscheinlichen Zunahme von Unternehmensinsolvenzen und insgesamt beschleunigten Transformationsprozessen auf sozialer und ökologischer Ebene ist die Berücksichtigung von ESG-Kriterien in der Portfolioverwaltung heute relevanter denn je. Die Qualität des operativen Managements eines Unternehmens (Humankapital) und der Kontrollgremien (Corporate Governance) ist und bleibt nach unserer Analyse eines der Schlüsselelemente, um gemeinsam Wert zu schöpfen und für Anleger langfristig Performance zu erzielen. Es sind mehr denn je diese Faktoren, die ein Unternehmen 'resilient‘ machen», betont Nicolas Jacob.