24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

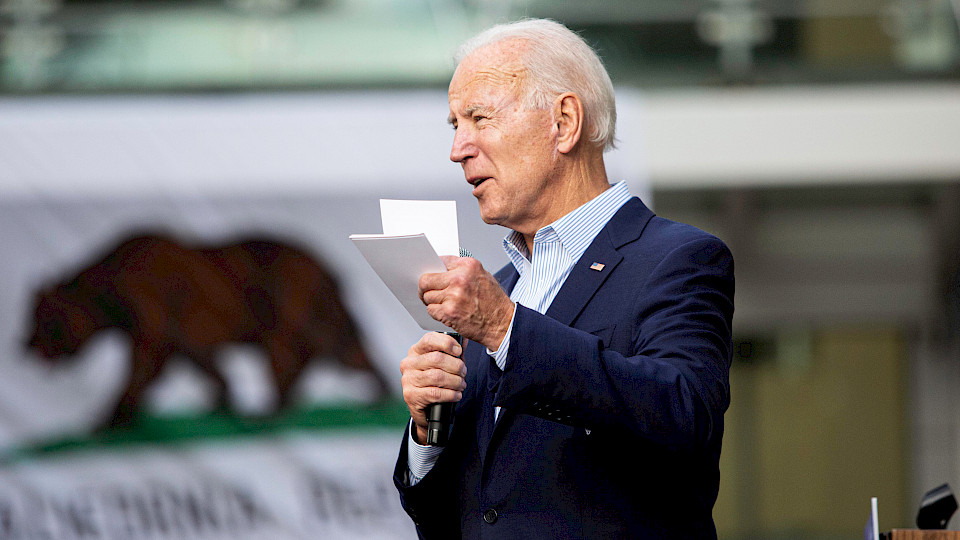

Mit dem Konvent der Demokraten ist der Präsidentschaftswahlkampf in den USA definitiv lanciert. Jo Biden, der demokratische Anwärter auf das Amt und die Vize Kamala Harris, werben für Steuererhöhungen und grüne Infrastruktur sowie mehr Konsens auf der internationalen Bühne. Sandrine Perret von Vontobel erläutert, was Investoren von einer Biden–Harris-Präsidentschaft erwarten könnten.

Am Parteikonvent der Demokraten sind in dieser Woche während vier Tagen die Mitglieder der Demokratischen Partei Rennen haben Jo Biden und Kamala Harris gemacht. "Aus heutiger Sicht scheint der Wahltag – der 3. November – noch in weiter Ferne zu liegen, und die kommenden Monate ähneln eher einem Marathon als einem Sprint", sagt Sandrine Perret, Senior Economist bei Vontobel Wealth Management. Vorerst sieht es so aus, als würde Joe Biden als Erster die Ziellinie erreichen: Den Umfragen der Nachrichtenseite RealClearPolitics zufolge hat Biden derzeit einen Vorsprung von 7 Punkten und liegt auch in wichtigen Swing-Staaten wie Pennsylvania (+6,4) und Florida (+5) deutlich in Führung. Da die Wahrscheinlichkeit eines Wechsels von Joe Biden in das Oval Office immer wahrscheinlicher wird, stellt sich die Frage, was Investoren von einer von Biden-Harris geführten Präsidentschaft erwarten können.

Bidens Programm konzentriert sich in erster Linie auf höhere Steuern. Biden will nicht nur den Körperschaftssteuersatz von 21 auf 28% erhöhen, er will auch eine höhere Einkommenssteuer einführen und den Spitzensteuersatz der Einkommenssteuer wieder von 37 auf 39,6% anheben. Damit würde er die Steuersenkungen der Trump-Administration, die wohlhabende Haushalte und Unternehmen entlastet haben, teilweise rückgängig machen. Die Einnahmen aus den Steuererhöhungen würden dazu beitragen, ein grünes Infrastrukturprogramm zu finanzieren und Amerikas Ziel zu unterstützen, bis 2050 die Netto-Kohlenstoffemissionen auf Null zu senken. Höhere Steuern würden auch die Aufstellung eines Sanierungsplans fördern, mit Mitteln für die Kommunalverwaltung und die Arbeitslosenversicherung, um die wirtschaftliche Erholung nach der Covid-19-Pandemie zu unterstützen.

Damit diese Pläne verwirklicht werden können, muss Biden jedoch den Senat überzeugen. Nur dann wird seine geplante Politik in Kraft treten und eine bedeutende makroökonomische Wirkung entfalten. "Die amerikanisch-chinesischen Beziehungen stellen einen weiteren Aspekt dar, den Investoren beachten sollten", so Perret. Im Gegensatz zu Trump dränge Biden in Handelsfragen auf eine weichere Strategie zugunsten amerikanischer Arbeitnehmer. Zwar werde Biden China nicht alles durchgehen lassen, doch werde von ihm erwartet, dass er einen stärker konsensorientierten Ansatz verfolgen werde. Das betreffe nicht nur die Art und Weise, wie die USA mit China, sondern auch mit anderen Nationen interagieren: "Biden wird sich wahrscheinlich mit internationalen Verbündeten versöhnen und versuchen, das Vertrauen wiederherzustellen. Dies dürfte letztlich dazu beitragen, Amerikas Rolle auf der Weltbühne zurückzuerobern und den USA wieder eine Führungsrolle zu verschaffen", meint Perret.

Unabhängig vom Ausgang der Wahl erwarten wir, dass die US-Notenbank Fed an ihrer ultralockeren Geldpolitik festhalten wird, wobei alle Augen auf die Erholung des Arbeitsmarktes gerichtet sein dürften. Kurzfristig wird die Zentralbank eine höhere Inflation tolerieren, um die wirtschaftliche Erholung nach der Coronavirus-Krise sicherzustellen. Die Fed hat bereits ihre Bereitschaft signalisiert, ihre Unterstützung zu verstärken, sollte der Kongress kein zusätzliches Finanzpaket verabschieden.

Trotz des derzeitigen Vorsprungs von Biden sollten Investoren beachten, dass Trump noch nicht aus dem Rennen ist, rät Perret. In den Monaten bis zum 3. November könne noch viel passieren, und Trump habe bereits 2016 gezeigt, dass er für erstaunliche Wahlergebnisse sorgen könne. Für die Zukunft erscheine eine Übergewichtung in Aktien attraktiv – dies trotz der Märkte, die sich auf Allzeithochs befinden. Diese positive Einstellung zu Aktien beruhe auf den Hoffnungen im Zusammenhang mit der wirtschaftlichen Erholung und der ultralockeren Haltung der Zentralbanken, die den Märkten reichlich Liquidität zur Verfügung stellen. "Wir gehen davon aus, dass sich die Auswirkungen der Wahl eher innerhalb spezifischer Sektoren auswirken wird, anstatt einen Pauschaleffekt auf alle risikobehafteten Anlagen zu haben. Gleichzeitig beobachten wir die Entwicklungen rund um Covid-19 und die wirtschaftliche Erholung genau. Beide haben das Potenzial, das Blatt in die eine oder andere Richtung zu wenden und die Unsicherheit in den kommenden Monaten zu erhöhen", sagt Sandrine Perret.