23.02.2026, 15:44 Uhr

Das oberste US-Gericht kippt US-Präsident Donald Trumps bisherige Zollpolitik, der Präsident schlägt mit neuen 15-Prozent-Zöllen zurück. Für Investoren entsteht eine Phase erhöhter Unsicherheit – aber auch...

«Betrachtet man nur die Spread, erscheinen Firmenanleihen nicht mehr besonders günstig. Anders sieht das Bild im Vergleich zum Ausfallrisiko aus», schreibt Ivan Domjanic, Kapitalmarktstratege bei M&G Investments.

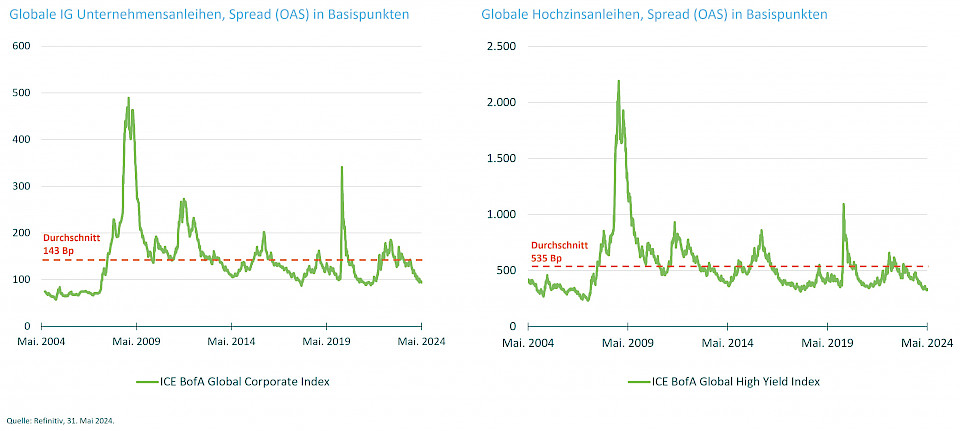

Schaut man sich die Spreads von globalen Investment-Grade- und Hochzinspapieren im historischen Zeitverlauf an, so muss man feststellen, dass sich die Spreads derzeit an der unteren Bandbreite der vergangenen 15 Jahre befinden und eindeutig unterhalb ihres 20-jährigen Durchschnitts. Zwar waren die Spreads, vor allem im Investment-Grade-Segment, vor der Finanzmarktkrise noch tiefer als heute, dennoch kann man laut Ivan Domjanic «wohl festhalten, dass Unternehmensanleihen aus dieser Perspektive zumindest nicht mehr besonders günstig erscheinen.»

Vergleicht man dagegen den Spread mit dem Ausfallrisiko, so nimmt man die Perspektive eines «Buy-and-Hold»-Investors ein. Einen solchen Investor interessieren weniger die zwischenzeitlichen Bewegungen der Spread-Niveaus (und entsprechenden Kursschwankungen), sondern hauptsächlich die Renditeerwartung bis zum Laufzeitende unter Berücksichtigung der Ausfallwahrscheinlichkeiten. Liegt diese Renditeerwartung oberhalb der Rendite einer «risikolosen» Staatsanleihe mit gleicher Laufzeit, so lohnt sich eine Investition in die Unternehmensanleihe und damit das Eingehen des zusätzlichen Ausfallrisikos. Im umgekehrten Fall lohnt es sich eben nicht.

Ohne Annahmen zu treffen, gehe es dabei jedoch nicht. Denn zum einen sind die zukünftigen Ausfallwahrscheinlichkeiten leider nicht bekannt, und zum anderen erhält der Investor selbst bei einem Ausfall in der Regel einen gewissen Betrag nach der Insolvenz des Unternehmens und der Verwertung der Vermögenswerte zurück – quasi einen «Erholungswert». Um eine realistische Grösse für die Ausfallrate zu erhalten, sollte man daher eine Erholungsrate mit einkalkulieren.

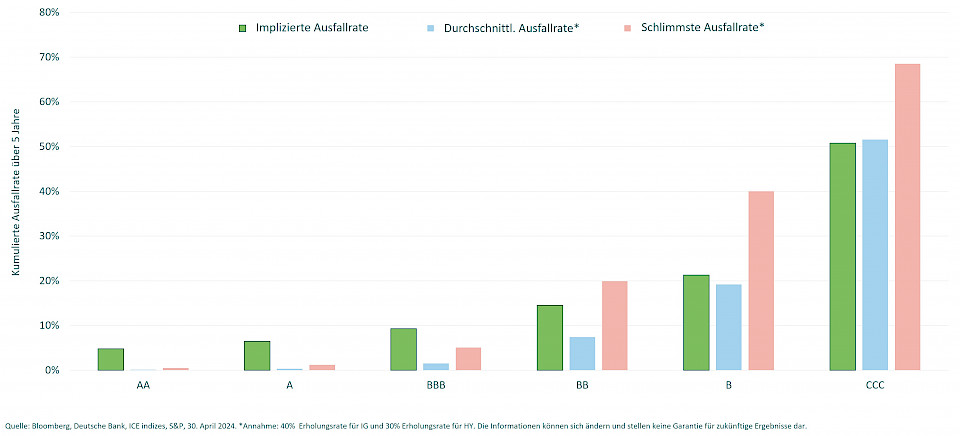

Um entsprechende Annahmen zu treffen, können sowohl für die Ausfallwahrscheinlichkeit als auch für die Erholungsrate einfach die historischen Durchschnittswerte dienen. So zeige zum Beispiel die Erfahrung, dass im Investment-Grade-Segment eine Erholungsrate von rund 40 Prozent und im Hochzinssegment von rund 30 Prozent erwartet werden kann. Für die Ausfallwahrscheinlichkeiten könne es ausserdem sinnvoll sein, in Szenarien zu denken. So könnte man beispielsweise einfach den historischen Durchschnittswert als Basisszenario heranziehen und zusätzlich dazu noch ein Stressszenario berücksichtigen. Für letzteres könnte man einfach die schlimmste historische Ausfallrate im Betrachtungszeitraum wählen, beispielsweise während der Finanzmarktkrise.

Vergleicht man die aktuelle Kompensation von Unternehmensanleihen unterschiedlicher Rating-Segmente mit den historischen Ausfallraten unter Berücksichtigung der oben beschriebenen Erholungsraten, jeweils kumuliert über 5 Jahre, so kann man laut dem Experten folgende Schlussfolgerungen ziehen (siehe Grafik unten):

Die aktuelle Kompensation (grüne Balken) liegt vor allem im Investment-Grade-Segment (AAA bis BBB) nach wie vor sehr deutlich oberhalb der historisch durchschnittlichen Ausfallraten (blaue Balken) – und das trotz erfolgtem Rückgang der Spreads.

Die Überkompensation im Vergleich zur durchschnittlichen Ausfallrate nimmt ab Beginn des Hochzinssegments (ab BB) rapide ab.

Die aktuelle Kompensation im Investment-Grade-Segment liegt sogar deutlich höher als die schlimmsten Ausfallraten (rote Balken). So ist die Kompensation im BBB-Segment beispielsweise immer noch rund doppelt so hoch wie die kumulierte fünfjährige Ausfallrate während eines extremen Stressszenarios wie der Finanzmarktkrise.

«Würde uns eine grosse Krise wie die Finanzmarktkrise 2008/2009 bevorstehen, was wir nicht erwarten, so wäre die Kompensation im Hochzinssegment nicht ausreichend. Das heisst, in einem extremen Stressszenario erscheinen Hochzinsanleihen verwundbar», schreibt der Experte.

Als Fazit könne man festhalten, dass Investment-Grade-Unternehmensanleihen im Vergleich zur Historie zwar relativ teuer erscheinen, im Vergleich zu den potenziellen Ausfallraten jedoch weiterhin eine höhere Rendite bis zum Laufzeitende erwarten lassen als quasi-risikolose Staatsanleihen (zum Beispiel deutsche Bundesanleihen) mit gleicher Laufzeit.

Sieht man über mögliche zwischenzeitliche Kursschwankungen hinweg, so können sich solche Papiere also weiterhin lohnen. «Etwas anders sieht es dagegen im Hochzinssegment und dabei vor allem ab einem Rating von B aus. Zwar finden wir auch dort vereinzelt noch interessante Anlagemöglichkeiten, allerdings ist hier eine noch grössere Selektivität gefragt als im Investment-Grade-Segment. Diese Selektivität im Bereich der Unternehmensanleihen kann letztlich nur ein aktives Management bieten», so das Fazit.