20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

Schweizer Haushaltungen halten 7% des Vermögens in Aktien und 20% in Obligationen oder Cash, obwohl letztere Anlageklassen oft negative Renditen erbringen. Aktien, vor allem Schweizer Werte, dürften weiterhin besser abschneiden als Festverzinsliche, weshalb kein Weg an ihnen vorbeiführt, meint die Graubündner Kantonalbank.

Die Schweiz ist bekannt für qualitativ hochstehende Unternehmen. Der starke Schweizer Franken und der verschärfte internationale Wettbewerb haben Schweizer Unternehmen immer wieder dazu gezwungen, innovativ zu bleiben und auf die Profitabilität zu achten. Das hat sich auch für die Aktionärin und den Aktionär ausbezahlt: Die Rendite über die letzten 30 Jahre beträgt 9,3% p.a. (per 30.09.2021).

Der Swiss Performance Index (SPI) beinhaltet zurzeit rund 220 kotierte Schweizer Unternehmen. Die grössten drei sind nach wie vor Nestlé, Roche und Novartis. Sie machen zusammen beinahe die Hälfte der Kapitalisierung im SPI aus. Aufgrund des Schwergewichts in den Sektoren Basiskonsum und Gesundheit wird der Schweizer Aktienmarkt als defensiv eingestuft.

Zyklische Sektoren – wie Banken, zyklischer Konsum und Energie – haben in den letzten Jahren entweder an Gewicht verloren oder sind gar nicht im Index vertreten. Dafür sind unter den klein- und mittelkapitalisierten Unternehmen zahlreiche hoch attraktive Industriewerte zu finden. Letztere haben ihre Stärke dank ihrer Widerstandsfähigkeit in der Corona-Krise einmal mehr eindrücklich unter Beweis gestellt.

Ein weiteres Merkmal des Schweizer Aktienmarktes ist der Umsatzanteil im Ausland: So verkauft beispielsweise der Nahrungsmittelkonzern Nestlé rund 98% seiner Produkte ausserhalb der Schweiz. Dieses Muster zeigt sich – bis auf wenige Ausnahmen (Swisscom, Swiss Life) – auch bei anderen Unternehmen im Swiss Market Index (SMI). "Demzufolge sind Anlegerinnen und Anleger, die in den Schweizer Aktienmarkt investieren, automatisch auch weltweit investiert – mit allen Vor- und Nachteilen, welche die globalisierte Welt mit sich bringt", stellt Ivan Walser, Senior Asset Manager & Leiter Aktien Anlagen der Graubündner Kantonalbank (GKB) fest.

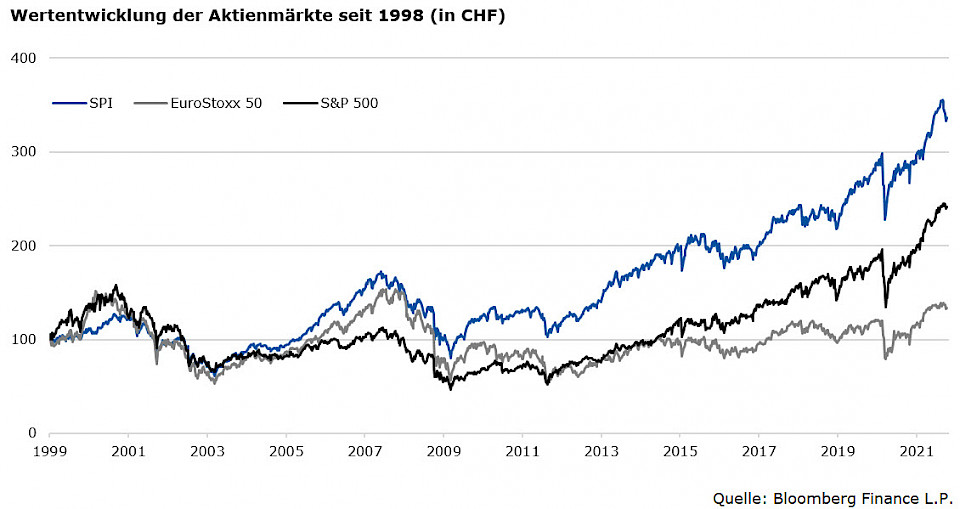

Der Schweizer Aktienmarkt könnte das dritte Jahr in Folge mit einer positiven Rendite abschliessen: Trotz der jüngsten Gewinnmitnahmen liegt der SPI seit Jahresbeginn weiterhin deutlich im Plus. Noch interessanter als die gute Wertentwicklung der letzten Jahre ist der Blick auf die langfristige Entwicklung seit 1998: Wer sein Geld in Schweizer Aktien investiert hat, konnte sein Vermögen mehr als verdreifachen. Mit dieser Performance übertraf der SPI nicht nur den europäischen Aktienindex EuroStoxx 50, sondern auch den US-Aktienindex SP 500.

Basierend auf einem Momentum-Indikator (gleitender Durchschnitt über 10 Jahre) ist der Schweizer Aktienmarkt im Jahr 2019 in einen neuen Aufwärtstrend übergegangen. Noch offensichtlicher wird diese Opportunität, wenn der Aktien- mit dem Obligationenmarkt verglichen wird (relative Entwicklung): "Schweizer Aktien haben seit 2019 per annum eine um 15% bessere Rendite erzielt als Schweizer Franken-Obligationen", rechnet Walser aufgrund von Daten bis 30. September 2021 vor.

Neben der rein technischen Betrachtung sprechen auch fundamentale Gründe für den Schweizer Aktienmarkt: Die Exportwirtschaft profitiert weiter von der globalen Konjunkturerholung. Zudem stärken die guten Rahmenbedingungen – wie beispielsweise die geringe Verschuldung, die tiefe Inflationsrate und die niedrigen Zinsen – die Wettbewerbsfähigkeit von Schweizer Unternehmen.

Laut Walser werden Risiken von Aktien systematisch über-, das Renditepotenzial von Aktien aber unterschätzt. Langfristig werden Anlegerinnen und Anleger für ihre volatilen Aktienengagements mit einer Risikoprämie entschädigt. In den vergangenen mehrjährigen Aufwärtstrends konnte mit Aktien 6,3% p.a. (von 1940 bis 1961) beziehungsweise 7% p.a. (von 1981 bis 2000) mehr verdient werden als mit Obligationen

Die Rendite für eine 10-jährige Anleihe der Eidgenossenschaft ist weiterhin negativ. Grössere Kontosaldi werden mit einer Guthabengebühr belastet. Zudem steigt die Inflation, was das Halten von Liquidität zusätzlich verteuert. Über die letzten 100 Jahre kostete das Halten von Kontoguthaben real gesehen rund 86% (2,0% p.a.). Was erstaunt: Aller Widrigkeiten zum Trotz wird zurzeit rund 20% des Vermögens aller Schweizer Haushalte in Obligationen und Cash gehalten – nur rund 7% in Aktien (Quelle: SNB).

Walser zieht folgendes Fazit: "Insbesondere für Anlegerinnen und Anleger, welche die Aktienmarkt-Rally seit April 2020 verpasst haben, könnte sich der aktuelle Stand des SPI rückblickend als guter Einstiegszeitpunkt erweisen. Die Zeit der schnellen Kursgewinne dürfte zwar vorbei sein. Die Chancen für eine Fortsetzung des langfristigen Aufwärtstrends und einer Mehrrendite gegenüber dem Obligationenmarkt stehen allerdings gut."