Advertorial

«Von Datencentern bis Abfallstrom: Infrastrukturinvestments sind vielfältig wie nie. Das Unternehmen Viridor Energy zum Beispiel nutzt Abfall als Ressource für umweltfreundliche Energie», schreibt Christian Jost,...

Eine Vielfalt an innovativen und indexierten Lösungen auf Schweizer Indizes.

Waren sie früher ein Nischensegment, sind nachhaltige Anlagen nun immer mehr zum Standard geworden, ja sogar zu einem Wachstumstreiber. In den vergangenen zehn Jahren haben Investitionen in nachhaltige ETFs einen erheblichen Zuwachs verzeichnet. Investoren, welche die Schweizer Anleihen- und Aktienmärkte mit indexierten nachhaltigen Lösungen wie etwa ETFs abdecken wollen, bieten sich heute vielfältige Möglichkeiten.

Für Anleger mit Heimmarkt Schweiz sind Schweizer Aktien und Anleihen von zentraler Bedeutung bei der Zusammensetzung ihrer Portfolios. So verfügt der Schweizer Aktienmarkt über attraktive Eigenschaften wie zum Beispiel ein hoher Anteil am globalen Wachstum. Im Durchschnitt sämtlicher Unternehmen im Swiss Performance Index SPI stammen weniger als 10 Prozent der Umsätze aus der Schweiz (1). Auch sind viele Unternehmen hierzulande sehr innovativ. So ist das Wachstum der Anzahl erteilter Patente in der Schweiz im europäischen Vergleich überdurchschnittlich (2).

Der Schweizer Anleihenmarkt wiederum ist eine bedeutende Anlageklasse und für viele Investoren ein unverzichtbarer Teil ihrer Asset Allocation. Dabei ist insbesondere die hohe Schuldnerqualität und die Stabilität der heimischen Währung eine sehr gefragte Eigenschaft. Staats- und Unternehmensanleihen in Schweizer Franken sind ein wichtiger Bestandteil eines gut diversifizierten Portfolios und können beitragen, dessen Volatilität zu senken.

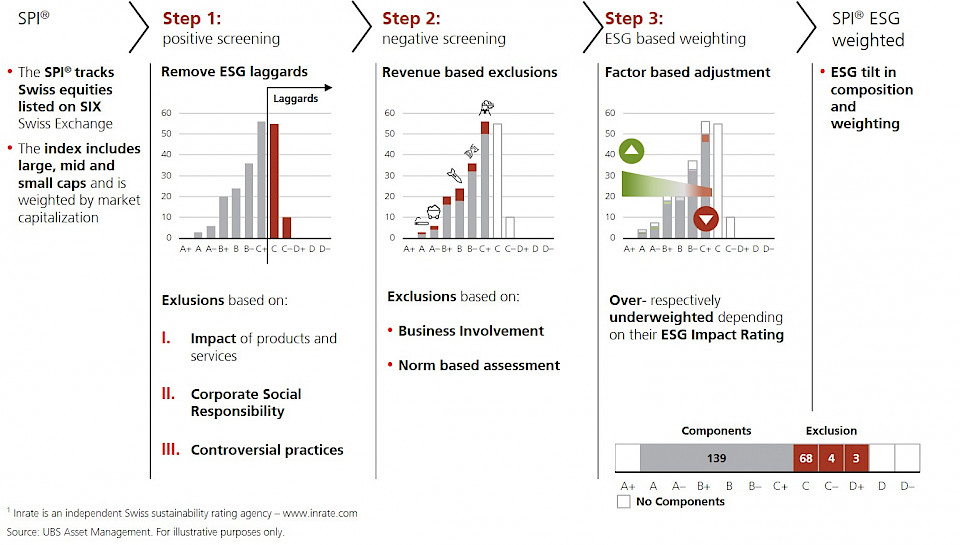

Immer mehr Investoren möchten indexiert investieren und gleichzeitig nachhaltige Kriterien berücksichtigen. Diesem Anspruch gerecht wird der Aktienindex SPI® ESG Weighted Total Return. Ausgehend vom gesamten SPI®-Indexuniversum werden jene Unternehmen herausgefiltert, welche bestimmte Mindestanforderungen punkto Nachhaltigkeit erfüllen, und jene ausgeschlossen, die substanziell in problematischen Geschäftsbereichen tätig sind.

Dabei werden Kriterien der auf Nachhaltigkeitsresearch spezialisierten Ratingagentur Inrate angewendet. Die Beurteilung der Unternehmen durch Inrate basiert auf einer detaillierten Analyse der Umsätze. Insgesamt werden mit diesem Ansatz mehr als 400 verschiedene Geschäftsaktivitäten analysiert, und für jede dieser Geschäftsaktivitäten werden die Auswirkungen auf die Umwelt und auf die Gesellschaft erfasst. Inrate berücksichtigt branchenspezifische Kennziffern, um das Nachhaltigkeitsprofil eines Unternehmens differenziert zu bestimmen. Grundsätzlich aus dem Anlageuniversum ausgeschlossen werden Unternehmen, die mehr als fünf Prozent mit problematischen Geschäftsaktivitäten erzielen. Konkret sind dies Waffen, Glücksspiele, Pornografie, Alkohol, Tabak, Nuklearenergie, Kohle, Ölsand sowie Gentechnologie.

Ausgehend vom klassischen SPI® Index erfolgt ein Prozess in drei Schritten, bis der SPI® ESG Weighted Total Return Index zusammengestellt ist.

Ein vergleichbarer ESG-Screening-Ansatz wird auch bei Anleihen beim Swiss Bond Index SBI® angewendet. Dabei findet für Unternehmensanleihen derselbe Auswahlprozess wie bei den Aktien Anwendung. Für die Staatsanleihen hingegen wendet Inrate eine Kombination von Ausschlüssen und ESG-Mindestratings an. Die Kriterien, die bei der Beurteilung der Staaten zur Anwendung kommen, umfassen die Aspekte Umwelt, Gesellschaft/Soziales und Governance. Für jeden dieser Aspekte werden bestimmte Themen analysiert. In Bezug auf Governance, die bei der Einstufung der Staaten am stärksten gewichtet wird, sind dies Themen wie z.B. Korruption, die Qualität des Rechtsstaats oder die Einhaltung von Menschenrechten.

In Zeiten des Klimawandels sind auch die Klimarisiken für Anleger von zentraler Bedeutung geworden. Diese ESG-Screening Indizes bieten vorteilhaftere Kennzahlen in Bezug auf den Klimaschutz. Während die gewichtete CO2-Intensität (Tonnen ausgestossenes CO2 im Verhältnis zu Millionen Umsatz in USD) des SPI® Index einen Wert von 102,2 aufweist, liegt diese Kennzahl beim SPI® ESG weighted Index lediglich bei 75,9 (3). Der breite Anleihenindex SBI® AAA–BBB wiederum kommt auf 33 und liegt über dem "CO2-Fussabdruck" des SBI® ESG AAA–BBB Index mit einem Wert von 23,8 (4).

Dieser ESG-Screening Ansatz bietet Anlegern einen tieferen Tracking Error gegenüber dem Mutterindex und dadurch die Gewissheit, weiterhin in ein breit diversifiziertes Anlageuniversum zu investieren. Anlagelösungen, die solche Indizes nachbilden, sind somit prädestiniert als Core-Investments mit vorteilhaftem ESG-Profil.

Erfahren Sie mehr über unsere ETFs

1. FactSet, per Ende September 2021

2. World Intellectual Property Organization (WIPO), UBS Asset Management, per Ende 2018

3. MSCI per 31. Oktober 2021

4. MSCI per 31. Oktober 2021. Gewichtete durchschnittliche CO2-Intensität nur bezogen auf die Unternehmensschuldner. Daten zur CO2-Intensität konnten für 60% des Portfolios erfasst werden.