09.03.2026, 08:23 Uhr

Die globalen Finanzmärkte befinden sich am Montag im freien Fall. Ausgelöst durch einen massiven Ölpreisschock im Zuge des anhaltenden Irankriegs brachen die Aktienmärkte in Asien ein, und auch für Europa und die...

«Der Inflationsdruck mag zwar nachlassen, die Unsicherheit über die Entwicklung der Anleiherenditen bleibt jedoch bestehen. Dies wird sich auch in der zweiten Jahreshälfte 2024 auf die Anleiheportfolios auswirken», schreibt Matthew Russell zum M&G Short Dated Corporate Bond Fund.

Zu Jahresbeginn schien am Markt noch Einigkeit zu herrschen, dass die Inflation unter Kontrolle ist und die Zentralbanken die Zinsen senken werden. Der Inflationsdruck lässt erfreulicherweise nach, doch das Wirtschaftswachstum hat sich als widerstandsfähig erwiesen – vor allem bei der als Vorreiter geltenden US-Wirtschaft. Daher haben sich die Markterwartungen verändert, und einige Investoren rechnen nun erst im Jahr 2025 mit Zinsschritten.

«Unserer Überzeugung nach werden die Zentralbanken die Zinswende schon in diesem Jahr einleiten; die EZB hat bereits im Juni eine Zinssenkung vorgenommen – zum ersten Mal seit 2019 –, doch die wichtige US-Notenbank hat nur eine einzige Zinssenkung für 2024 angedeutet. Angesichts dessen möchten wir unterstreichen, wie relevant gegenwärtig eine Strategie mit niedrigerer Duration in Portfolios mit Unternehmensanleihen ist. Wir sehen definitiv einen Platz für Strategien mit geringerem Zinsrisiko in einem festverzinslichen Portfolio», schreibt Russell.

Positionen mit geringerer Duration könnten in den kommenden Monaten vor Zinsschwankungen schützen beziehungsweise damit zusammenhängende Risiken minimieren. Der M&G (Lux) Short Dated Corporate Bond Fund etwa weist eine durchschnittliche Duration von rund 1,7 Jahren auf. Eine Strategie mit einer solchen Exposition gegen Zinsänderungen könnte auch eine Absicherung gegen den Long-Duration-Handel bieten, falls die Inflation hartnäckiger ist als derzeit angenommen und die Zinssätze deshalb später sinken als erwartet.

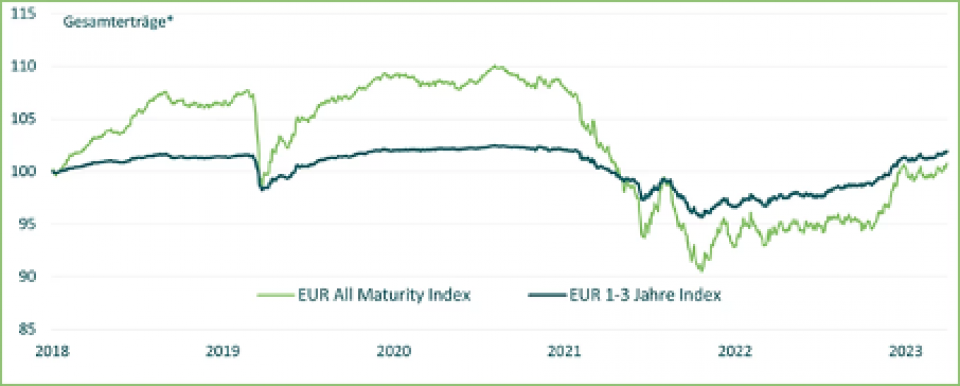

Abbildung 1 vergleicht die Entwicklung von europäischen Investment-Grade-Unternehmensanleihen und Qualitätstiteln mit kürzeren Durationen (in diesem Fall 1-3 Jahre). Sie verdeutlicht, dass seit dem Aufkommen der grossen Zinsunsicherheit ab 2021, die Abwärtsphasen bei Anleihen mit geringer Duration weniger volatil verliefen. Dies ging mit einem besseren Gesamtertragsprofil einher.

Quelle: ICE BofA Indices, 31. Mai 2024. *Gesamterträge neu berechnet ab 31.12.2018

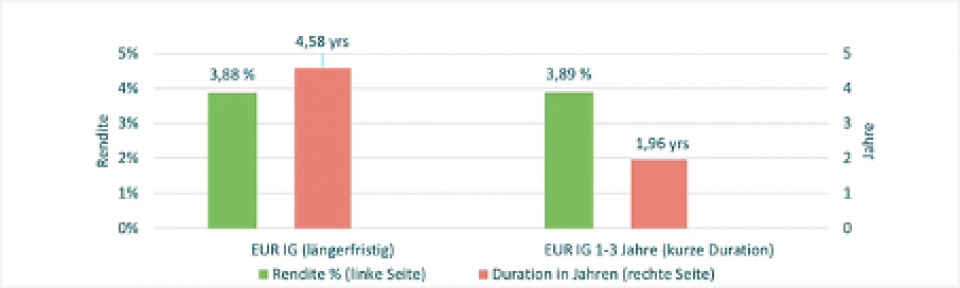

«Wir schätzen hochwertige Unternehmensanleihen, die am kürzeren Ende der Renditekurve begeben werden. Das oben skizzierte Szenario volatiler Anleiherenditen hat unserer Meinung nach jedoch das Chancen-Risiko-Verhältnis von Unternehmensanleihen mit kurzer Laufzeit verändert.» Abbildung 2 ist eine vereinfachte Darstellung der Gesamtrendite verschiedener Investment-Grade-Indizes. Sie verdeutlicht, dass die Renditen trotz ganz unterschiedlicher Durationsrisiken sehr ähnlich sind.

Quelle: M&G Investments und Bloomberg-Indizes - Daten extrahiert am 31. Mai 2024.