09.03.2026, 08:23 Uhr

Die globalen Finanzmärkte befinden sich am Montag im freien Fall. Ausgelöst durch einen massiven Ölpreisschock im Zuge des anhaltenden Irankriegs brachen die Aktienmärkte in Asien ein, und auch für Europa und die...

«Das wirtschaftliche Umfeld ist nach wie vor günstig für die Renditen, aber Diversifizierung wird für den Aufbau widerstandsfähiger Portfolios unerlässlich sein», schreibt Johanna Kyrklund, Co-Head of Investment und Group Chief Investment Officer bei Schroders.

Die Nachricht von Donald Trumps eindeutigem Sieg bei den US-Wahlen habe zu endlosen Spekulationen über seine Politik geführt. In diesem Umfeld sei es immer sinnvoll, einen Schritt zurückzutreten und sich auf das Gesamtbild zu konzentrieren.

Das Umfeld nach der globalen Finanzkrise mit seiner straffen Fiskalpolitik, den Nullzinsen und dem liberalisierten Welthandel kamen dem Durchschnittsbürger im Westen nicht zugute, was zu einem Vormarsch des Populismus führte.

Trump sei in diesem Zusammenhang «eher Symptom als Ursache des politischen Umfelds». Seine zweite Amtszeit werde eine Verschärfung von Trends darstellen, die es bereits gibt: eine lockere Fiskalpolitik und eine anhaltende Reaktion auf die Globalisierung in Form höherer Zölle (man beachte, dass Biden die von Trump in seiner vorherigen Amtszeit verhängten Zölle nicht rückgängig gemacht hat).

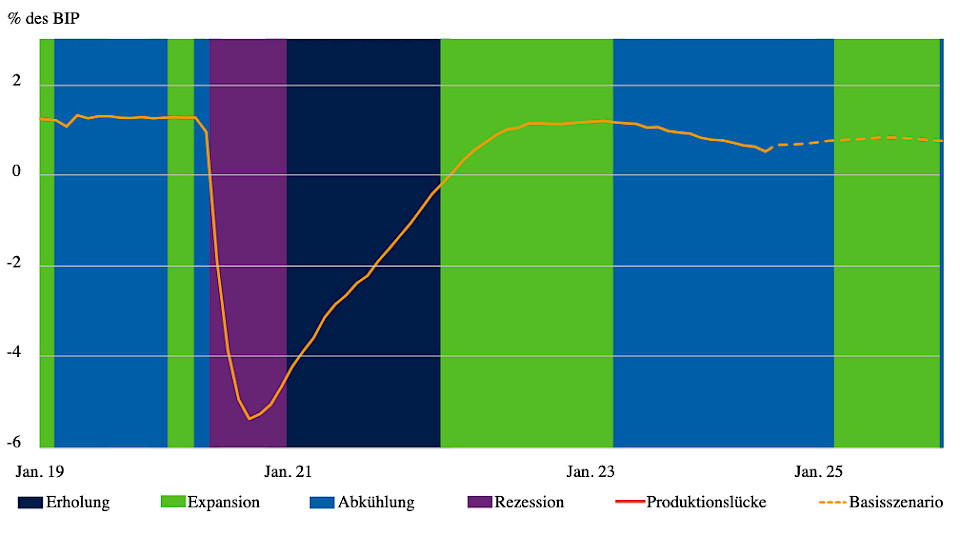

Was bedeutet das für die Märkte im Jahr 2025? Abgesehen von den politischen Risiken bleibt das wirtschaftliche Umfeld laut Schroders günstig. Die Inflation habe sich in die richtige Richtung bewegt und die Zinssätze in den USA und Europa sinken. «Wir gehen von einer sanften Landung aus und erwarten, dass sich das Wachstum im Laufe des Jahres 2025 wieder beschleunigen wird», schreibt Kyrklund.

Quelle: LSEG DataStream, Schroders Economics Group, 11. November 2024. Das Modell von Schroders zur Produktionslücke bewertet, inwieweit eine Volkswirtschaft unter ihrem vollen Potenzial arbeitet, ohne Inflationsdruck zu erzeugen. Während einer Abkühlung ist die Produktionslücke positiv und sinkt, in der Expansionsphase ist die Produktionslücke positiv und nimmt mit zunehmender Konjunkturbeschleunigung zu.

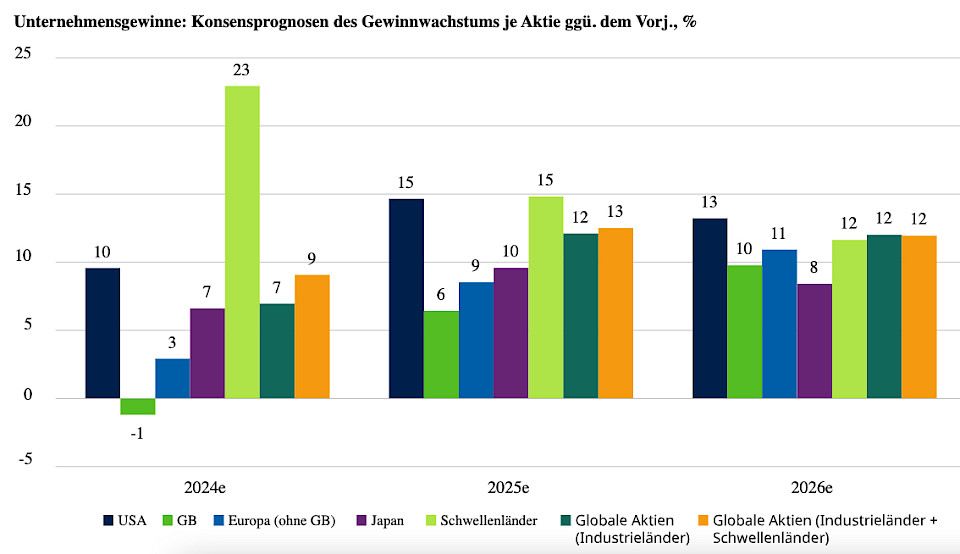

Was Aktien betrifft, so macht der S&P500 einen «teuren Eindruck», aber die Bewertungen abseits der Mega-Caps und ausserhalb der USA scheinen angemessener zu sein. Aktienanleger hätten sich daran gewöhnt, dass eine kleine Anzahl grosser Unternehmen die Gewinne des Aktienmarktes dominiert. Dieses Muster ändere sich jedoch bereits.

«Wir glauben, dass die Märkte in den USA das Potenzial für eine weitere Ausweitung haben, insbesondere angesichts der Tatsache, dass Trump sich auf Deregulierung und Unternehmenssteuersenkungen konzentriert», folgert die CIO.

Die enthaltenen Prognosen sind nicht garantiert und sollten nicht als verlässlich angesehen werden. Quelle: LSEG DataStream und Schroders Strategic Research Unit. Daten zum 31. Oktober 2024. Anmerkungen: Der Gewinn pro Aktie in Japan bezieht sich auf 4 Quartale bis zum 30. Juni des nächsten Kalenderjahres, z. B. 2024 = 31.03.2024 – 31.03.2025.

Über die USA hinaus werde der Handel ein wichtiger Schwerpunkt sein, wenn Trump die im Wahlkampf angekündigten Zölle vollständig umsetze. In der Praxis könnten solche weit verbreiteten Zölle schwer in Gesetze umzusetzen sein. Die Unsicherheit werde US-Unternehmen aber in jedem Fall dazu ermutigen, ihre Aktivitäten aus dem Ausland wieder in die USA zu verlagern. Dies könnte das US-Wachstum auf Kosten der Nachbarländer ankurbeln, aber Schroders erwartet auch mehr geldpolitische Impulse ausserhalb der USA, um dies auszugleichen.

«Alles in allem sehen wir also Spielraum für positive Aktienrenditen im Jahr 2025, wenn die Anleger über die jüngsten Gewinner hinausblicken», schreibt Kyrklund.Man sei sich aber auch bewusst, dass die Risiken zunehmen, wenn positive Erwartungen in die Marktbewertungen einfliessen. Insbesondere bei einer Rendite von 4,5 bis 5 Prozent für zehnjährige US-Anleihen erwartet Schroders eine «Geschwindigkeitsbegrenzung» für die Aktienrenditen.

Einwanderungsbeschränkungen und Massnahmen zur Ankurbelung des Unternehmenssektors könnten das Risiko einer inländischen Inflation erhöhen und die Möglichkeiten der US-Notenbank Fed, Zinssenkungen vorzunehmen, einschränken.

Das altmodische Argument für den Besitz von Anleihen – um Erträge zu generieren –, gilt laut Schroder jetzt wieder. «Die weltweit divergierende Fiskal- und Geldpolitik wird auch marktübergreifende Chancen bei festverzinslichen Wertpapieren und Währungen bieten. Starke Unternehmensbilanzen stützen die Renditen, die die Märkte für Unternehmensanleihen bieten», heisst es dazu.

Bei Gold schätze man weiterhin die Absicherung gegen Rezessionsrisiken und es stelle auch ein gutes Wertaufbewahrungsmittel im Falle von stagflationären oder geopolitischen Ereignissen dar.

Auch wenn das wirtschaftliche Umfeld im Allgemeinen günstig für die Renditen aussehe, könne man nicht beschönigen, dass es viele Risiken für die Märkte gibt. «Wir stehen vor einer Disruption in einem noch nie dagewesenen Ausmass, und sie nimmt verschiedene Formen an», schreibt Kyrklund

Neben den möglichen Störungen durch Zölle und Handelskriege kommen die anhaltenden Konflikte im Nahen Osten und in der Ukraine, bei denen die Risiken politischer Fehleinschätzungen nicht ignoriert werden könnten.

Der Transmissionsmechanismus geopolitischer Ereignisse auf die Märkte erfolgt laut Schroders in der Regel über Rohstoffe. Als Anlageklasse seien Rohstoffe aufgrund der globalen Wachstumssorgen in Ungnade gefallen, aber sie spielten eine wichtige Rolle bei der Diversifizierung und dem Aufbau widerstandsfähiger Portfolios. Energie sei eine Möglichkeit, davon zu profitieren, während Gold immer noch «der ultimative sichere Hafen ist.»

Private Märkte können auch dazu beitragen, Widerstandsfähigkeit zu schaffen, weil sie ein Engagement in verschiedene Vermögenswerte bieten, die in der Regel besser vor geopolitischen Ereignissen geschützt sind als börsennotierte Aktien oder Anleihen. Beispiele hierfür sind Immobilien- und Infrastrukturanlagen, die robuste langfristige Cashflows bieten, sowie Vermögenswerte wie versicherungsgebundene Wertpapiere, bei denen das Wetter der wichtigste Risikofaktor ist.

«Insgesamt halten wir die Bedingungen für gute Renditen im Jahr 2025 für günstig, aber es wird Herausforderungen geben, die es zu bewältigen gilt. Ein diversifizierter Ansatz über Regionen und Anlageklassen hinweg kann zu robusteren Portfolios beitragen – unabhängig davon, was das kommende Jahr bringt» so das Fazit.