09.03.2026, 08:23 Uhr

Die globalen Finanzmärkte befinden sich am Montag im freien Fall. Ausgelöst durch einen massiven Ölpreisschock im Zuge des anhaltenden Irankriegs brachen die Aktienmärkte in Asien ein, und auch für Europa und die...

Hongkong, das eher für seine Aktienexzesse und als Stellvertreter Chinas bekannt ist, hat seinen Anleihemarkt in aller Stille zu einem Qualitätshafen in Asien ausgebaut. «Und jetzt hat sich ein Fenster für Anleger geöffnet, die ein Stück vom Kuchen abhaben wollen», schreiben Terrence Pang, Portfolio Manager, Lawrence Yu, Associate Director & Noah Sin, Investment Writer bei Fidelity.

Hongkongs bescheidene Anleihen blühen auf. Das Wachstum des Hongkonger Anleihemarktes, das oft vom grösseren Aktienmarkt der Stadt überschattet wird, liegt seit 2015 bei 60 Prozent. Der Markt wuchs im vergangenen Jahr schneller als die meisten seiner grossen asiatischen Pendants. Obwohl er immer noch kleiner ist als der regionale Rivale Singapur und mehrere weniger kreditwürdige asiatische Konkurrenten, zeigt dieser laut Fidelity «herausfordernde Anleihemarkt» Dynamik. Eine Handvoll Unternehmen sei vor kurzem nach Hongkong zurückgekehrt, um aufgrund der starken Anlegernachfrage weitere Anleihen im Rahmen von Privatplatzierungen zu begeben - direkt nach Abschluss von Refinanzierungsgeschäften auf dem öffentlichen Markt.

Eine treibende Kraft hinter dieser Nachfrage sei die Korrelation, die Hongkong-Anleihen mit US-Anleihen aufweisen. Die langjährige Bindung des Hongkong-Dollars an den US-Dollar bedeutet, dass sich die Leitzinsen der Stadt - und die Anleiherenditen - weitgehend an den US-Zinssätzen orientieren. Dies obwohl die Knappheit der Hongkong-Anleihen bedeutet, dass sie etwas teurer sind, was sich umgekehrt in niedrigeren Renditen widerspiegelt. Da sich die US-Notenbank einer Lockerung der Geldpolitik nähert, wird erwartet, dass Hongkong-Anleihen den US-Anleihen folgen und sich erholen werden.

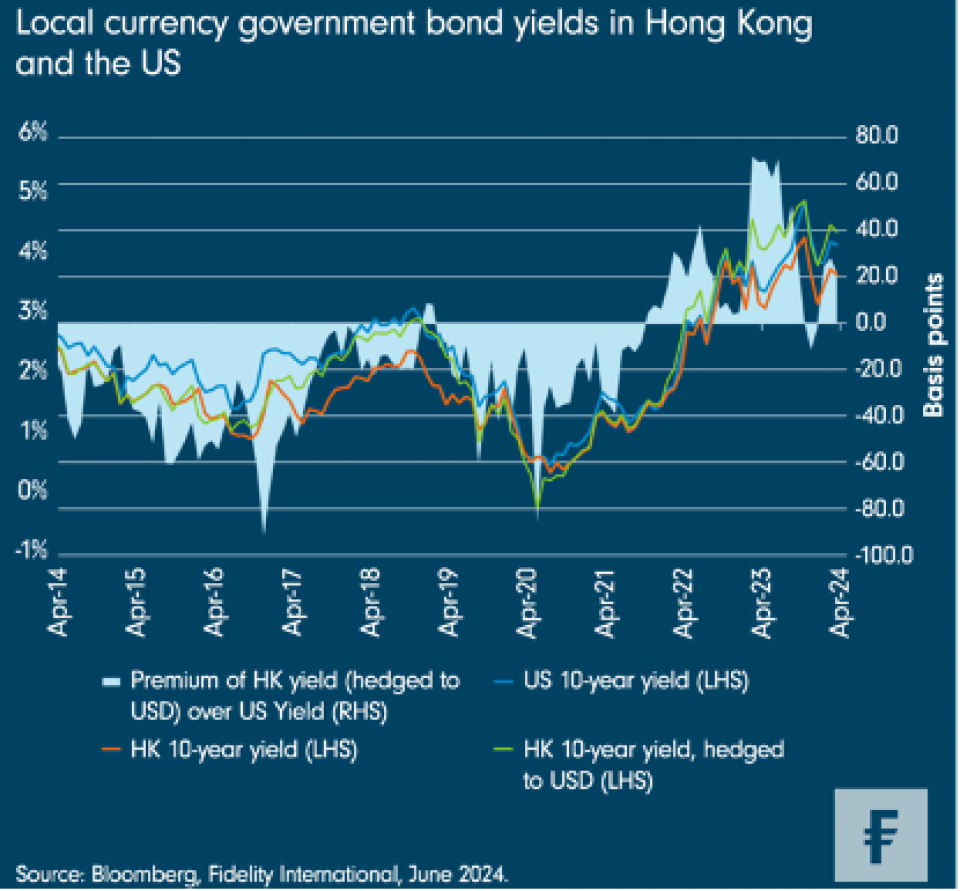

Wenn sie in US-Dollar abgesichert sind, haben sie in den letzten Quartalen höhere Renditen erzielt als US-Staatsanleihen - eine relativ neue Anomalie.

Trotz der Bindung an den Wechselkurs ist die Geldpolitik in Hongkong den USA in allen Zyklen (sowohl bei der Straffung als auch bei der Lockerung) hinterhergehinkt. So können die Banken beispielsweise die Hypothekenzinsen oder Einlagenzinsen beibehalten, wenn sie die Entwicklung der US-Zinsen als ungünstig für ihr Geschäft erachten. Die niedrigen Zinssätze in Hongkong haben zu einer Verknappung der Interbankenliquidität in der Stadt beigetragen, da die Händler Hongkong wegen der höheren US-Zinsen verlassen haben, was wiederum durch einen schwachen lokalen Aktienmarkt (das heisst eine geringere Nachfrage nach Hongkong-Dollar) verschärft wurde. Dies bedeutet, dass der Ausgleich für die Absicherung von HKD in USD, der die Zinsdifferenzen zwischen den beiden Märkten widerspiegeln soll, gestiegen ist, wodurch sich der Abstand der 10-jährigen Hongkong-Renditen - bei Absicherung - gegenüber US-Treasuries in den Premium-Bereich verlagert hat.

Hongkong hat Anleiheanlegern laut Fidelity mehr zu bieten, als die Spanne vermuten lässt. Hongkong ist einer der wenigen asiatischen Märkte ausserhalb Japans, der ein AA-Rating hat und keine Beschränkungen für den Kapitalverkehr auferlegt. Die Regierung, die der grösste Emittent ist, verfügt über enorme Reserven (fast 25 Prozent des BIP), und auch die Peripherie der Emittentenbasis ist qualitativ: grosse Finanzinstitute und bekannte lokale Unternehmen wie MTR, der U-Bahn-Betreiber, und die Flughafenbehörde.

«Für Multi-Asset-Anleger wird die geringe Korrelation von Hongkong-Anleihen mit Risikoanlagen in Asien, etwa hochverzinsliche Anleihen und Aktien ausserhalb Japans die Diversifizierung in unsicheren Zeiten unterstützen. Mit Hilfe eines leichten Aufschwungs gegenüber US-Treasuries könnten Hongkong-Anleihen endlich die verdiente Aufmerksamkeit erhalten», heisst es bei Fidelity.