09.03.2026, 08:23 Uhr

Die globalen Finanzmärkte befinden sich am Montag im freien Fall. Ausgelöst durch einen massiven Ölpreisschock im Zuge des anhaltenden Irankriegs brachen die Aktienmärkte in Asien ein, und auch für Europa und die...

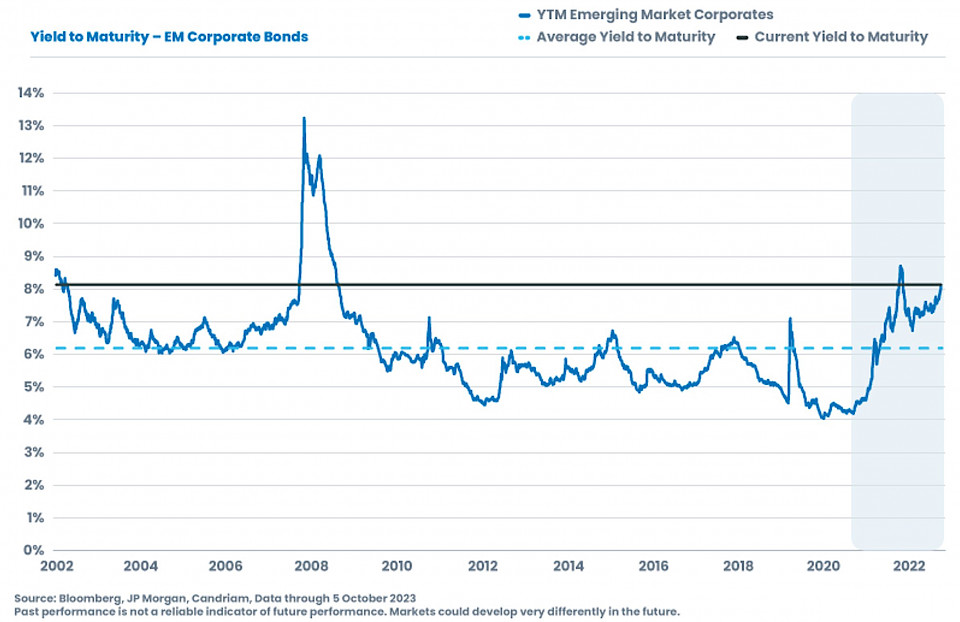

Die aktuelle Rendite bis zur Fälligkeit liegt bei Schwellenländeranleihen im Schnitt bei über 8 Prozent. «Es müsste also zu einer erheblichen Ausweitung der Spreads oder deutlich höheren US-Zinsen kommen, um den Carry der Anlageklasse zu verringern. Dies sei eine seltene Gelegenheit, um Renditen zu sichern», schreibt Christopher Mey, CFA – Head of Emerging Market Corporate Credit bei Candriam.

Derzeit bieten Unternehmen aus Schwellenländern aussergewöhnlich hohe Gesamtrenditen, vergleichbar mit den Zeiten während der Finanzkrise 2008/2009, nach der Dotcom-Blase und den Ereignissen des 11. September 2001. Die Bedingungen nach Covid und der Ukraine-Invasion haben zu erhöhter Inflation geführt, und dementsprechend zu höheren Renditen an den Anleihenmärkten. «Ein grosser Teil davon ist natürlich auf das Niveau des US-Treasury-Marktes zurückzuführen, aber bei einem durchschnittlichen Rating von BBB- und einer Laufzeit von knapp über vier Jahren halten wir die Bewertungsniveaus für überzeugend, insbesondere wenn wir unsere Erwartungen für begrenzte Ausfallraten in naher Zukunft berücksichtigen», schreibt Christopher Mey. Die aktuelle Rendite bis zur Fälligkeit liegt bei 8,1 Prozent. Es müsste also zu einer erheblichen Ausweitung der Spreads oder deutlich höheren US-Zinsen kommen, um den Carry der Anlageklasse zu verringern. Dies sei eine seltene Gelegenheit, die es in den letzten zehn Jahren nicht gab, um Renditen zu sichern.

Candriam strebt keine Sektorallokation per se an, da der Ansatz für Unternehmensanleihen aus Schwellenländern weitgehend «Bottom-Up» oder von der Auswahl der Emittenten bestimmt ist. «Aber wir konzentrieren uns auf die allgemeinen Unternehmens- und Schwellenländer-Kreditzyklen. Je nach Zyklusphase passen wir unsere Risiken an, indem wir zyklische Sektoren vorsichtiger behandeln und defensive Sektoren bevorzugen. Unabhängig davon, ob es zu einer leichten globalen Verlangsamung oder zu einer stärkeren Verlangsamung infolge der Straffungszyklen der meisten grossen Zentralbanken kommen wird, erwarten wir eine Outperformance der defensiven Sektoren», fasst Mey zusammen.

China bleibt nach wie vor einer der wichtigsten Märkte im Bereich der Schwellenländer. Als weltweit grösster Rohstoffimporteur hat es grossen Einfluss auf die meisten Schwellenländer, und ist auch geopolitisch von grosser Bedeutung. «Unsere Strategie weist nur eine selektive Ausrichtung gegenüber China auf, da wir die Euphorie hinsichtlich des Ausstiegs aus der Null-Covid-Politik als fehlgeleitet betrachten. Wir sind zudem im schwächelnden Immobiliensektor untergewichtet und sich der Ansicht, dass bedeutende, umfassende Intervention oder Anreizmassnahmen notwendig sein werden, um die Vertrauenskrise zu überwinden», heisst es weiter.

«In Bezug auf Übergewichtungen sind wir stark in Lateinamerika engagiert, vorzugsweise in Ländern, in denen wir der Ansicht sind, dass politische Risikoprämien, im Zusammenhang mit linksorientierten Regierungen, Unternehmen mit starken Kreditprofilen zu niedrig bewertet haben». Man sehe beispielsweise Potenzial in Kolumbien, Peru und Chile. «Nachdem wir zu Beginn des Jahres aufgrund der hohen Onshore-Zinsen und einer Reihe von aufsehenerregenden Anleiheereignissen gegenüber Brasilien vorsichtig waren, haben wir seitdem bestimmte Emittenten hinzugefügt. Dennoch betrachten wir die Gesamtsituation derzeit als relativ teuer. Wir möchten auch darauf hinweisen, dass das El-Nino-Wetterphänomen voraussichtlich einige unserer Positionen begünstigt wird, aufgrund erhöhter Niederschläge in Südamerika, während wir erwarten, dass einige Sektoren und Länder in Asien von Dürrebedingungen betroffen sein werden.»

«Wir sind der Meinung, dass Investitionsmöglichkeiten und -risiken nicht allein anhand finanzieller Kennzahlen vollständig bewertet werden können. Die Kombination dieser Kennzahlen mit ESG-Kriterien ist eine Quelle für langfristigen Mehrwert und Risikominderung. Der Klimawandel stellt insbesondere in Schwellenländern eine bedeutende Herausforderung dar. Daher berücksichtigen wir ihn in all unseren ESG-Modellen und sehen ihn als erhebliche Risikoquelle für energieintensive Sektoren, Verkehr und Rohmaterialien. Unsere Emerging Market Corporate Strategie zielt beispielsweise auf einen CO2-Fussabdruck ab, der deutlich unter dem Referenzindex des Fonds J.P. Morgan CEMBI Broad Diversified liegt. Der jüngste CO2-Fussabdruck des Portfolios lag 79 Prozent unter dem Index, wobei bei Emittenten, bei denen wir problematisches Verhalten feststellen, diese kontroversen Geschäftstätigkeiten im Rahmen unseres Engagement-Prozesses adressiert werden.»

Das Jahr 2022 war geprägt von Abflüssen aus Schwellenländer-Anleihefonds. während steigende Renditen in den Jahren 2022 und 2023 für volatilere und schwierigere Marktbedingungen sorgten. Candriam ist der Ansicht, dass das mögliche Ende des Fed-Erhöhungszyklus die Bedingungen für eine Rückkehr zu Kapitalzuflüssen in EM Credit schaffen werde. Man glaube, dass das wesentlich geringere Emissionsvolumen in Schwellenmärkten eine günstige Angebotsdynamik geschaffen habe, die die Spreads in den nächsten zwölf Monaten unterstützen werde. JPMorgan prognostiziert, dass das Primärangebot an EM-Unternehmensanleihen rund 273 Milliarden US-Dollar betragen wird, weniger als die Hälfte des Rekordwerts von 542 Milliarden US-Dollar aus dem Jahr 2021, während solide Rückflüsse im Jahr 2023 bedeuten, dass die Nettoneufinanzierung mit einem Minus von rund 60 Milliarden US-Dollar negativ sein wird.

Im Allgemeinen sind Schwellenländer-Anleihen volatiler. Angesichts des durchschnittlichen Investment-Grade-Ratings von Baa3/BBB- und der kurzen Duration für diese Unternehmensanleihen ist die Volatilität im Vergleich zu US-Hochzinsanleihen (8,1 Prozent), harten EM-Staatsanleihen (10,2 Prozent) und Lokalwährungen (10,9 Prozent) geringer. Nimmt man den S&P 500 oder den Schwellenländer-Aktienindex als Beispiel, so liegt die Dreijahresvolatilität bei etwa 18 Prozent für beide, während sie bei EM-Unternehmensanleihen rund 6,6 Prozent beträgt.

Aus einer höheren Volatilität an den Kreditmärkten könnten sich laut Candriam Chancen für Investoren ergeben, die sich stärker auf realisierte Kreditausfälle als Mass für das Risiko konzentrieren, wobei lange Phasen des quantitativen Lockerungsprozesses die Volatilität eingedämmt und zu eine gleichmässigeren Bewertung des Risikos geführt hatten. Dies habe sich nun geändert, da der höhere risikofreie Zinssatz nun zu einem höheren Streuungsgrad führe. «Insgesamt betrachten wir die derzeit verfügbaren hohen Renditen im Bereich der Unternehmensanleihen in Schwellenländern als guten Grund für eine strategische langfristige Allokation. Während sich die Spread-Märkte leicht unter den langfristigen Durchschnittswerten liegen, sind wir der Meinung, dass jede wesentliche Spread-Ausweitung von hier aus einen überzeugenden Einstiegspunkt bieten wird», so das Fazit.