05.02.2026, 13:43 Uhr

Der europäische Markt für börsengehandelte Indexfonds (ETFs) hat im Januar neue Höchststände erreicht. Mit Nettomittelzuflüssen von 56,3 Milliarden US-Dollar verzeichneten UCITS-ETFs den stärksten Monat seit...

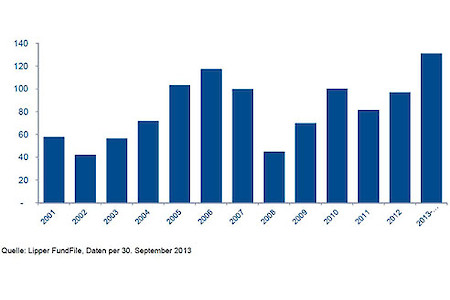

2013 dürfte eines der bisher besten Jahre für Small-Cap-Fonds gewesen sein. Zuflüsse beliefen sich bis Ende November 2013 auf insgesamt 23,2 Mrd. Euro und sind damit auf dem Weg, sich zum bisher höchsten Gesamtjahresergebnis zu entwickeln.

Eine Studie aus dem Hause Baring Asset Management, die die Entwicklung von Small-Cap-Funds für den Zeitraum von 2001 bis Ende November 2013 analysiert, zeigt auf, dass Zuflüsse in Small-Cap-Fonds neue Höchststände erreicht haben. Zum letzten Mal knackten sie 2006 die 10-Mrd.-Euro-Grenze. Im untersuchten Zeitraum beträgt die Portfolio-Allokation von Small-Cap-Aktien der Industrieländer in einem Anlegerportfolio zwischen 5,2% und 7,7%. Aktuell befindet sie sich am oberen Ende der Bandbreite.

Verdoppelung des Small-Cap-Universums seit 2001

Das in Small-Cap-Fonds investierte Nettovermögen betrug per Ende Nov. 2013 146 Mrd. Euro. An ihrem Tiefpunkt 2008 betrug das investierte Kapital gerade mal 45 Mrd. Euro. In den letzten fünf Jahren hat sich das Engagement der Anleger in Fonds kleinkapitalisierter Unternehmen somit fast verdreifacht. Bezogen auf den Beginn des Betrachtungszeitraums 2001 hat sich das damalige Volumen von 56 Mrd. Euro mehr als verdoppelt.

In Europa noch vom Höchststand entfernt

Mit total 40,6 Mrd. Euro sind europäische Small-Cap-Fonds von ihrem Höchststand vom Mai 2007 noch entfernt. Damals betrug das investierte Kapital 52,5 Mrd. Euro. Mit zunehmendem Interesse an europäischen Aktien kann jedoch von einem Anstieg des Volumens ausgegangen werden, auch wenn der Anteil von Small-Cap-Fonds am gesamten europäischen Aktienfondsvermögen prozentual gesehen abnehmen könnte.

Ineffizienzen im Small-Cap-Universum nutzen

Innerhalb des Universums der Small-Cap-Fonds steigt der Anteil an passiv verwalteten Fonds (ETFs und Index nachbildende Publikumsfonds) langsam an und beträgt heute 7,1%. Dennoch kommen passiv verwaltete Small-Cap-Fonds wesentlich seltener vor als es in anderen Bereichen der Industrie der Fall ist. Anleger scheinen demnach der Ansicht zu sein, dass aktive Manager im Segment der kleineren Unternehmen einen echten Mehrwert generieren können.

Barings mit neuem europäischen Small Cap Fund

Barings hat im Oktober 2013 einen neuen Small Cap Fund aufgelegt. Der Baring European Opportunities Fund ist seit Ende Januar auch in der Schweiz zum Vertrieb zugelassen. Nick Williams und Colin Riddles verwalten den Fonds und suchen Anlagechancen in kleineren europäischen Unternehmen, wozu auch Firmen mit Sitz in Grossbritannien gehören. Als Vergleichsindex dient der MSCI Europe Smallcap Index.

Die erfahrenen Manager nutzen eine Kombination aus einer Top-Down-basierten gesamtwirtschaftlichen Analyse und einem umfassenden Titelselektionsprozess nach dem Bottom-Up-Ansatz, um eine hohe Anlagerendite zu erzielen. Der europäische Small-Cap-Sektor ist im Vergleich zu Aktien grösserer Unternehmen deutlich weniger analysiert, worin Barings seine Stärke sieht. Nick Williams und Colin Riddles konzentrieren sich auf europäische Unternehmen mit einem positiven Überraschungspotenzial und werden dabei vom internen Research-Team sowie den Analysten von Barings unterstützt. Der Baring European Opportunities Fund strebt ein Portfolio von rund 100 Einzeltiteln an, ausgewählt aus einem Anlageuniversum von etwa 7000 europäischen Unternehmen. Der Fonds verfügte per 31.12.2013 über ein Volumen von 134 Mio. Euro.

Historische Assets under Management von Small-Cap-Fonds (Mrd. Euro)