10.03.2026, 08:00 Uhr

Private Credit, der 3-Billionen-Dollar-Markt, erlebt in den vergangenen Jahren einen regelrechten Boom – auch dank der Öffnung für private Anleger. Nun erlebt der Markt seine erste ernsthafte Liquiditätskrise....

«Privatmarktanlagen bieten nach wie vor Potenzial für höhere Renditen und Erträge, eine grössere Widerstandsfähigkeit des Portfolios und einen differenzierten Zugang zu den wichtigsten globalen Megathemen. 2025 verspricht ein Jahrgang zu werden, in den man investieren sollte», schreibt Dr. Nils Rode, Chief Investment Officer, Schroders Capital.

Angesichts der anhaltenden geopolitischen Spannungen und der erhöhten Risiken eskalierender Konflikte spielen Private Markets laut Rode bei der Widerstandsfähigkeit des Portfolios nach wie vor eine entscheidende Rolle. Gleichzeitig gehe Schroders davon aus, dass sich der Trend zur Dekarbonisierung trotz der politischen Veränderungen in den USA fortsetzen werde, wobei Privatmarktinvestitionen weiterhin eine zentrale Rolle bei der globalen Energiewende spielten.

Hier die Privatmarktstrategien, um die vier Hauptziele zu erreichen, die Anlegerinnen und Anleger bei Privatmarktanlagen verfolgen: die Nutzung von Renditechancen, die Generierung von Erträgen, die Verbesserung der Widerstandsfähigkeit des Portfolios sowie die Förderung der Dekarbonisierung und Wirkung.

Obwohl das Timing von Privatmarktanlagen eine Herausforderung darstellen kann, und die Kunden in der Regel dazu ermutigt werden, über Jahrgänge hinweg konsequent zu investieren, glaubt Schroders, dass sich das Jahr 2025 «als besonders attraktiver Jahrgang für Investitionen erweisen könnte». Dies sei auf die günstige Abstimmung von drei wichtigen Zyklen zurückzuführen, was Anlagemöglichkeiten über verschiedene Privatmarktstrategien hinweg ermögliche:

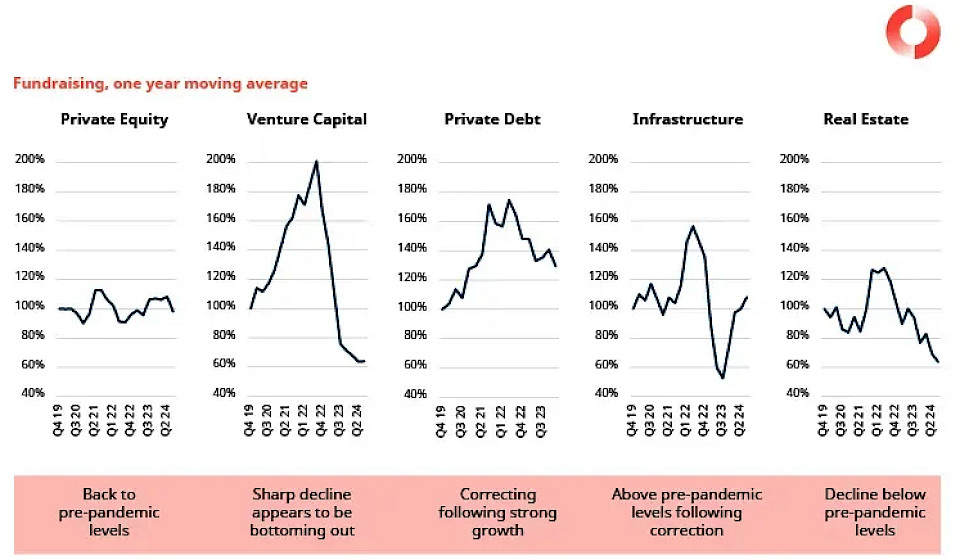

Finanzierungszyklus für Private Markets: In der Vergangenheit schwankte das Fundraising an Private Markets zyklisch zwischen Euphorie und Vorsicht. Nach dem pandemiebedingten Überschwang gab es Anzeichen dafür, dass das Fundraising nach einer deutlichen Korrektur in den letzten zwei bis drei Jahren die Talsohle erreicht hat. Dadurch ergebe sich derzeit eine günstige Dynamik, wenn auch in unterschiedlichem Tempo in den verschiedenen Sektoren, gekennzeichnet durch einen geringeren Wettbewerb um neue Investitionen, attraktivere Einstiegsbewertungen und ein grösseres Performancepotenzial.

Technologischer Disruptionszyklus: «Wir sehen das Aufkommen der künstlichen generativen Intelligenz als Beginn eines neuen Zyklus technologischer Innovation, der sich über mehrere Jahre erstrecken wird. Wir gehen davon aus, dass die Auswirkungen genauso gross oder sogar grösser sein werden als frühere technologische Disruptionen wie PC, Internet und Smartphone», schreibt der CIO. Gleichzeitig führten die Energiewende und die zunehmende Verbreitung erneuerbarer Energien zu einer Evolution der Art und Weise, wie Strom in den Volkswirtschaften bezogen und genutzt wird. Diese Entwicklungen biete neue Anlagemöglichkeiten über alle Strategien hinweg, wobei Privatmarktanlagen nicht nur von disruptiven Innovationen profitieren, sondern diese aktiv vorantreiben.

Konjunkturzyklus: Angesichts des Beginns der Normalisierung der Zinssätze durch die Zentralbanken in den USA, Grossbritannien und Europa, der neuen Konjunkturmassnahmen in China und der Erwartung weiterer fiskalischer Interventionen in der westlichen Welt dürfte sich der Konjunkturzyklus von einer Kontraktion zu einer Expansion bewegen, was alle Anlageklassen, einschliesslich Private Markets, stützen werde.

Quelle: Schroders Capital, Preqin Pro, Stand: 11. November 2024. Fundraising-Daten basieren auf dem Final Closing, indexiert auf Q4 2019.

Die Bewertungen von Übernahmen sind in den letzten drei Jahren gesunken, während die Aktienmärkte starke Rallyes erlebten und in einigen Fällen im Jahr 2024 Rekordhöhen erreichten. In der Summe erhöht dies die relative Attraktivität von Private-Equity-Investitionen. Unterdessen war eine Korrektur bei der Mittelbeschaffung bei Risikokapital und kleinen bis mittelgrossen Übernahmen am ausgeprägtesten, was diese Segmente für neue Investitionen besonders attraktiv macht.

Kleine und mittelständische Buyouts profitieren von der direkten Beschaffung durch Gründer und Familien und von Einstiegskennzahlen, die mehr als das 4-fache des EBITDA unter grossen Buyouts liegen. Darüber hinaus stellen kleine und mittelständische Unternehmen ein mehr als 10-mal grösseres Anlageuniversum dar als grosse Buyouts. Dies bietet mehr Möglichkeiten, eine «Komplexitätsprämie» zu erzielen, die sich auf das Potenzial bezieht, höhere Renditen zu erzielen, indem das Know-how der Manager eingesetzt wird, um komplexe und nuancierte Anlagethesen umzusetzen.

Auf der anderen Seite würden die Geschäftsmöglichkeiten durch den Aufstieg der künstlichen Intelligenz (KI) vorangetrieben, wobei der Anteil der Risikoinvestitionen in diesem Sektor von 2 Prozent im Jahr 2022 auf schätzungsweise 15 Prozent im Jahr 2024 stieg. «Wir halten KI-Chancen in der Frühphase für besonders attraktiv, da die Bewertungen für Spätphasenrunden im Jahr 2024 deutlich gestiegen sind und nun nur noch 20 Prozent unter ihrem Höchststand von 2021 liegen», erläutert Rode.

Unter den verschiedenen Privatmarktstrategien hat Immobilienkapital die stärkste Korrektur beim Fundraising, bei der Transaktionsaktivität und bei den Bewertungen erlebt. Weltweit ist der Bürosektor in den USA sowohl aus zyklischen als auch aus strukturellen Gründen am stärksten betroffen.

«Wir sehen nun einen Rückgang der globalen Immobilienbewertungen, und unsere Modelle deuten darauf hin, dass 2025 ein attraktives Jahrgangsjahr sein wird. Wir sehen eine sequenzielle Chance in allen Regionen und Sektoren, die das unterschiedliche Ausmass der bisherigen Preisanpassung widerspiegelt», schreibt Rode. In Grossbritannien beispielsweise sei die Preisanpassung weit fortgeschritten und habe vor allem im Industriesektor einen starken relativen Wert geschaffen. Auch die Bereiche Lager und Logistik zeichnen sich durch solide Fundamentaldaten aus, wobei die Nachfrage durch Angebotsengpässe bei ESG-konformen Flächen und steigende Baukosten gestützt werde.

Value-Add-Möglichkeiten sind weit verbreitet und ermöglichen es Investoren, Portfolios durch die Schaffung operativer Plattformen und die Modernisierung von Immobilien zu verbessern, um den sich ändernden Mieterbedürfnissen gerecht zu werden. Die Modernisierung von Gebäuden im Hinblick auf Nachhaltigkeit und mieterorientierte Funktionalität ist angesichts des begrenzten Fremdkapitals und regulatorischer Veränderungen zunehmend von Vorteil, so dass diese Sektoren im Jahr 2025 für Wachstum prädestiniert sind.

Private Debt zeichnet sich gemäss Rode durch sein Ertragspotenzial aus und bietet Zugang zu einer Vielzahl von Kreditnehmern, Sicherheiten und die Möglichkeit, Schulden mit Schutzmerkmalen zu strukturieren. Er dient sowohl als opportunistische Allokation als auch als Alternative zu traditionellen festverzinslichen Wertpapieren.

Das breite Spektrum an Lösungen im Bereich Private Debt und Alternative Credit werde immer wichtiger, insbesondere angesichts der niedrigeren Risikoprämien an den öffentlichen Märkten. Da die Banken versuchten, die Kapitalquoten zu verbessern, die US-Regionalbanken mit den Herausforderungen der Verschuldung von Gewerbeimmobilien zu kämpfen haben und die Versicherer durch die Inflation der Vergangenheit unter Druck stehen, bieten diese Ineffizienzen erhebliche Chancen.

Bemerkenswert sei, dass die Marktprämien für öffentliche Schuldtitel zwar auf einem historischen Tiefstand liegen, Private Debt und Alternative Credit jedoch weiterhin attraktive Risikoprämien bieten, was auf diese anhaltenden Kapitalineffizienzen zurückzuführen sei.

Infrastrukturaktien sind für Schroders ein weiterer Bereich, der Potenzial für hohe Erträge und attraktive Renditen bietet, bedingt durch die zunehmende wirtschaftliche Rentabilität, etablierte Cashflows und die Inflationskorrelation bei Anlagen im Bereich der erneuerbaren Energien.

Darüber hinaus bieten Private Markets dank konzentrierter Investitionen in Sektoren, die an den öffentlichen Märkten unterrepräsentiert sind, wie zum Beispiel Gesundheitswesen, erneuerbare Infrastruktur, disruptive Technologien und Mikrofinanz, differenzierte Engagements, die eine positive Portfoliodiversifizierung ermöglichen.

Die Widerstandsfähigkeit ergibt sich unter anderem aus einem anderen Branchenmix im Vergleich zu öffentlichen Aktien und langfristigen Kapitalstrukturen, die es Fondsmanagern ermöglichen, Anlagen zu halten und bei Marktstörungen weiter einzusetzen. Entscheidend sei, dass Private Equity im Gegensatz zu öffentlichen Aktien tägliche Kursschwankungen vermeidet und stabilere Bewertungen auf der Grundlage der Fundamentaldaten der Vermögenswerte bietet.

«Trotz der Rhetorik der neuen Regierung in den USA gehen wir davon aus, dass die Dekarbonisierung auch im Jahr 2025 weltweit ein bestimmendes Thema sein wird, das von ihrer wirtschaftlichen, geopolitischen und ökologischen Relevanz angetrieben wird. Private Markets spielen eine entscheidende Rolle bei der Finanzierung erneuerbarer Energien, nachhaltiger Infrastruktur und innovativer Klimatechnologien und bieten Anlagemöglichkeiten, die mit Umweltzielen übereinstimmen und langfristige Einkommens- und Renditechancen bieten», schreibt Rode.

Neben den traditionellen erneuerbaren Energien gewinnen neue Technologien der Energiewende wie «grüner» Wasserstoff, Ladeinfrastruktur für Elektrofahrzeuge und Fernwärmelösungen an Bedeutung. Diese Innovationen decken grundlegende Dekarbonisierungsbedürfnisse in Branchen wie Transport, Schwerindustrie und Immobilien ab. Wenn diese aufstrebenden Branchen an Grösse gewinnen, werden sie ein potenziell verbessertes Renditeprofil für Anleger bieten, die eine Erfolgsbilanz bei der Bereitstellung innovativer Lösungen im Bereich der Energiewende vorweisen können.

Mit dem Aufkommen von KI und der zunehmenden Digitalisierung sind Rechenzentren ein wesentlicher Katalysator für den weltweit rasant steigenden Strombedarf. Die nachhaltige Stromversorgung von Rechenzentren, die durch den KI-Boom angetrieben werden, rechtfertigt den Premium-Wert für «grüne» Elektronen, die aus sauberen Energiequellen erzeugt werden. Private Markets unterstützen massgeblich die Umstellung dieser Anlagen auf erneuerbare Energien und bieten sowohl eine Kapitalrendite als auch die Einhaltung von Nachhaltigkeitsmandaten.

Private Markets unterstützen auch den Übergang zu einer Kreislaufwirtschaft durch Investitionen in Recycling, Abfallreduzierung und Ressourceneffizienz. Darüber hinaus sind Investitionen in Klimaversicherungen von entscheidender Bedeutung, um die Anpassung an den Klimawandel und die Widerstandsfähigkeit zu verbessern und klimabedingte Risiken zu mindern.

Ferner fördert Mikrofinanz die finanzielle Inklusion und bietet stabile, unkorrelierte Renditen und profitiert von der robusten Finanzierungsnachfrage aus dem Sektor der Kleinst-, Klein- und Mittelunternehmen (KKMU) in den Schwellenländern, die durch eine günstige demografische Entwicklung sowie transformative Trends wie die Digitalisierung gestützt wird.