09.02.2026, 07:10 Uhr

Helvetia Anlagestiftung setzt mit der Lancierung ihrer neuen Anlagegruppe «Infrastructure Equity Global Evergreen (USD)» ein deutliches Zeichen für den Aufstieg von Infrastruktur zur eigenständigen Anlageklasse in...

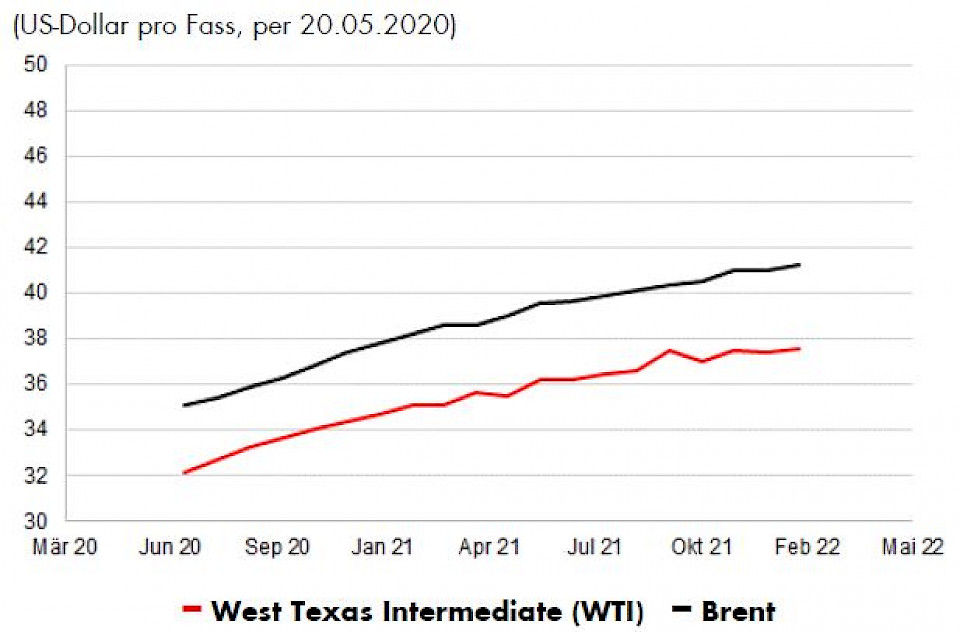

Auch wenn das aktuelle Preisniveau von rund 30 Dollar für einen Barrel Rohöl kaum nachhaltig erscheint und eigentlich alles für steigende Preise spricht, kann eine Investition zu bösen Überraschungen führen. Der Grund liege in der Terminmarktkurve, analysiert Thomas Heller, CIO der Schwyzer Kantonalbank.

Rohöl hat schon seit längerem einen äusserst schweren Stand. Der einst als schwarzes Gold bezeichnete Rohstoff passt immer weniger zu heutigen gesellschaftlichen Trends. Nachhaltigerer Ressourceneinsatz, bessere Energieeffizienz und auch der verstärkte Einsatz von Elektromobilität sollen die Klimaerwärmung abfedern und damit den Verbrauch fossiler Brennstoffe auf ein Minimum reduzieren. Seit Mitte März wird die Nachfrage zudem durch den Corona-bedingten Stillstand schwer belastet.

Während die Nachfrage nach Rohöl regelrecht zusammengebrochen ist, nahm das Angebot zunächst weiter zu. Einer der ganz grossen Produzenten ist mittlerweile die USA. Bereits seit Anfang 2018 produzieren die Vereinigten Staaten dank neuartiger Fördermethoden mehr als Saudi-Arabien und sind inzwischen der grösste Produzent der Welt.

Die traditionellen Lieferanten der OPEC sowie Russland können und wollen das zusätzliche Angebot aus den USA nicht kompensieren und liefern sich stattdessen einen regelrechten Förderwettbewerb. Stark steigende Lager (vgl. Abb.) und ein noch nie dagewesener Preiszerfall sind die Folgen. Mitte April notierte das Rohöl der hochwertigen Sorte West Texas Intermediate (WTI) gar im stark negativen Bereich - ein Novum.

"Dass der Preis eines derart wichtigen Rohstoffes wie Rohöl mittelfristig nicht negativ sein kann, bedarf keiner Erklärung. Doch selbst ein Preisniveau von USD 40 scheint zu tief, zumal Saudi-Arabien und Russland für einen ausgeglichenen Staatshaushalt einen Preis von USD 80 resp. USD 40 benötigen. Andauernde Staatsdefizite und der Verlust wichtiger Fremdwährungseinnahmen gefährden in den beiden autokratisch regierten Staaten den sozialen Frieden. Sie werden sich also auf eine Förderkürzung einigen müssen", sagt Thomas Heller, Leiter Research und CIO der Schwyzer Kantonalbank (SZKB).

Doch auch beim grössten Rohölverbraucher, den USA, führen die günstigen Preisnotierungen nicht nur zu Freude. Gemäss dem Beratungsunternehmen Rystad Energy kostet ein durchschnittliches Fass US-Schieferöl in der Herstellung rund USD 68. Deshalb könnten mehr als 35% aller Jobs im Schieferölbereich dem aktuellen Preiszerfall zum Opfer fallen. Die Rohölnachfrage werde nach dem Corona-Stillstand zumindest kurzfristig wieder an Fahrt gewinnen und auch Förderkürzungen (politisch beschlossene oder wirtschaftlich bedingte) seien faktisch gesetzt. Analysten rechnen laut Heller denn auch im vierten Quartal 2020 mit einem Preis pro Fass WTI von rund USD 38, was über dem jetzigen Kurs liegt. Trotz dieses offensichtlichen Kurspotenzials werde sich eine Investition für viele Anleger kaum auszahlen.

Wie Thomas Heller weiter erläutert, ist der Rohölmarkt wie bei den meisten Rohstoffen ein Terminmarkt. Die Abwicklung findet über sogenannte Terminkontrakte (englisch Futures) statt. Bei diesen werden die Transaktion und der Preis vorgängig fixiert, der effektive Gütertausch sowie die Zahlung finden aber erst an einem späteren Datum statt. Da gerade Finanzinvestoren meist nicht am physischen Rohstoff interessiert sind, wird der laufende Kaufvertrag (Futures) kurz vor der physischen Lieferung auf ein weiter in der Zukunft liegendes Datum "gerollt".

Beim Rollvorgang wird der erworbene Rohstoff wieder auf den kurz bevorstehenden Liefertermin (Verfall) im Terminmarkt verkauft, wodurch eine physische Lieferung verhindert wird. Um dennoch investiert zu bleiben, muss zeitgleich ein neuer Kaufvertrag mit längerer Laufzeit eingegangen werden.

Aufgrund von Lager- und Zinskosten sind Terminkontrakte mit längerer Laufzeit meist teurer als ihre kurzlaufenden Pendants. Der Anleger erhält also in der Regel weniger Geld für den Verkauf des Rohstoffes, als er in den Kauf des länger laufenden Rohstoffkontraktes investieren muss. Diese Preisdifferenz, welche in Ausnahmefällen auch positiv sein kann, wird als Rollkosten (resp. Rollrendite) bezeichnet und hängt wesentlich von der Form und Steigung der Terminmarktkurve ab. Gerade im Rohölmarkt fallen die derzeitigen Kosten aufgrund der hohen Lagerbestände erheblich aus. Bereits heute sei klar, so Heller, dass sich selbst bei einer Verdoppelung des Ölpreises bis Ende Jahr aufgrund der hohen Rollkosten kaum Geld verdienen lasse. Auch die von Banken und Fondshäusern angebotenen Rohstoffprodukte (ETC) würden indirekt unter der gleichen Problematik leiden, öffneten aber immerhin den hochkomplexen Rohstoffterminmarkt für Privatanleger.

"Auch wenn der aktuelle Rohölpreis äusserst günstig erscheint und kaum nachhaltig auf diesem tiefen Niveau verbleiben wird, ist eine positive Rendite für Anleger alles andere als sicher. Bereits heute notieren länger laufende Terminkontrakte deutlich höher, was bei Investoren zu bösen Überraschungen führen kann. Eine Rohölinvestition ist derzeit nur sinnvoll, wenn mit einem starken und äusserst kurzfristigen Preisanstieg gerechnet wird. Um die Rollproblematik weiter zu entschärfen, sollte zudem auf ein rolloptimiertes Produkt gesetzt werden. Anleger, welche längerfristig mit einem steigenden Rohölpreis rechnen, sollten hingegen auf Produzenten, also Aktien, setzten. Aktien des Energiesektors korrelieren stark mit dem Rohölpreis, bieten eine Dividende, leiden aber nicht unter der erwähnten Rollproblematik wie direkte Rohstoffinvestitionen", zieht Heller ein Fazit.