09.02.2026, 07:10 Uhr

Helvetia Anlagestiftung setzt mit der Lancierung ihrer neuen Anlagegruppe «Infrastructure Equity Global Evergreen (USD)» ein deutliches Zeichen für den Aufstieg von Infrastruktur zur eigenständigen Anlageklasse in...

Gold wird seit fast zwei Jahren seitwärts oder nach unten gehandelt, während die Inflation ein Jahrzehnte-Hoch erreicht hat. Esty Dwek von FlowBank geht der Frage nach, warum sich Investitionen, die als sichere Häfen gelten, trotz Inflationshöchst so schlecht entwickeln.

Der Goldpreis hat seit Anfang des Jahres, als er ein Allzeithoch von 2'050 USD erreichte, enttäuscht. Die durch die Sorgen um die Ukraine und die wirtschaftliche Unsicherheit ausgelöste Nachfrage nach sicheren Häfen wurde durch die Stärke des US-Dollars konterkariert.

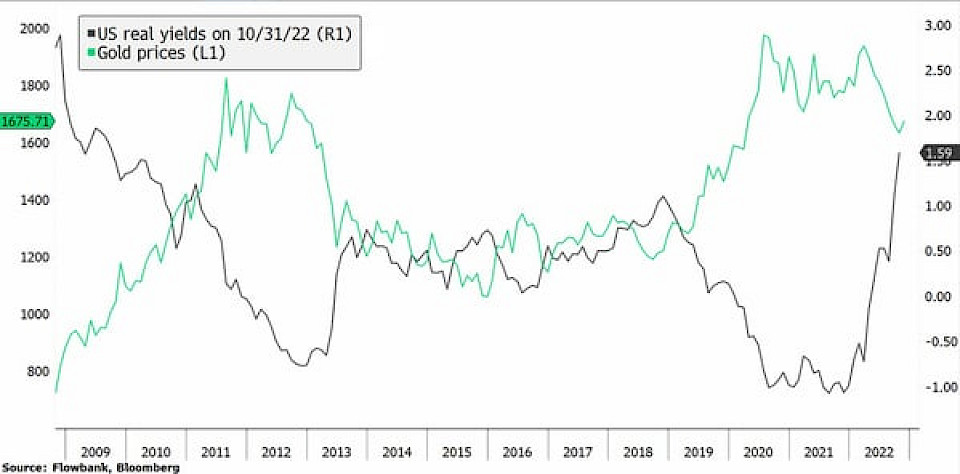

Der Hauptgrund für den Rückgang des Goldpreises in den letzten Monaten sei der US-Dollar gewesen, der von der aggressiven Geldpolitik der US-Notenbank profitiert habe, sagt Esty Dwek, CIO bei FlowBank. Dies liege zum Teil daran, dass höhere US-Zinsen die Opportunitätskosten für das Halten des Nullzinsmetalls im Vergleich zu anderen kurzfristigen Geldinstrumenten mit einer Rendite von über 4% anhoben.

‘’Für den Goldpreis bedeutet dies, dass wir noch nicht über den Berg sind’’, so Dwek. Die anhaltend hohe Inflation in den USA lege nahe, dass die Fed ihre restriktive Politik beibehalten müsse. Auf ihrer jüngsten Sitzung hatte die US-Notenbank ihren Zinssatz zum vierten Mal in Folge um 75 Basispunkte angehoben und erklärt, es sei verfrüht, eine Pause bei den Zinserhöhungen in Betracht zu ziehen, und dass die Währungshüter fest entschlossen seien, die Inflation zu senken, auch wenn dies der Wirtschaft Schmerzen bereite. Die sehr restriktiven Liquiditätsbedingungen implizieren mittelfristig mehr Aufwärtsrisiken für die US-Realrenditen und damit begrenzte Aufwärtsmöglichkeiten für den Goldpreis, wenn nicht sogar mehr Spielraum nach unten.

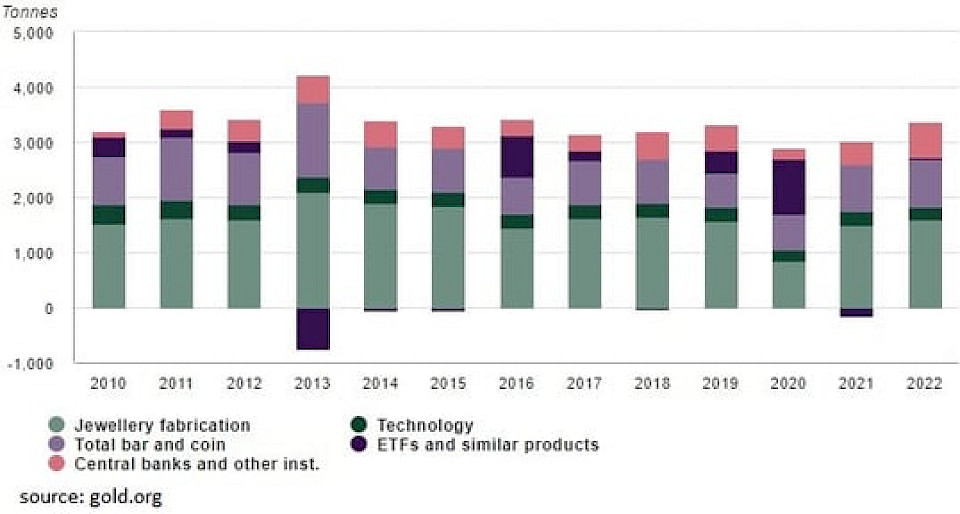

‘’Ein positiver Faktor für die Preise ist die unerwartet starke Nachfrage nach Goldbarren’’, sagt Dwek, und ergänzt: ‘’Die Zentralbanken horten ihre Goldreserven. Die 400 Tonnen Gold, die die Zentralbanken im dritten Quartal gekauft haben, sind tatsächlich ein Rekord.’’ Nach Angaben des World Gold Council sind diese Zahlen mehr als viermal so hoch wie die 90 Tonnen des dritten Quartals 2021 und fast doppelt so hoch wie der bisherige Rekord von 241 Tonnen, die von diesen Institutionen im dritten Quartal 2018 erworben wurden. Erhöht haben ihre Reserven unter anderem Russland, China und Indien.

Auch die Schmucknachfrage war kräftiger als bisher angenommen und wurde durch die solide Nachfrage in Indien und anderen südostasiatischen Ländern zusätzlich unterstützt. Und trotz Lockdown und anderer Gegenwinde hat sich die chinesische Nachfrage gehalten.

Das Risiko einer milden, wenn nicht gar einer tiefen Rezession, habe sich deutlich erhöht. Dies, da die Zentralbanken bisher eine ausgesprochen ‘’hawkishe’’ Haltung eingenommen haben und noch nicht zu einer ‘’dovishen’’ Haltung übergegangen sind. ‘’Als Folge könnten wir eine Verlagerung hin zu sicheren Anlagen beobachten, was für den Goldpreis von Vorteil wäre’’, so Dwek.

Es sei zwar verfrüht zu behaupten, dass der Goldpreis seinen Tiefpunkt erreicht habe. Doch vor dem Hintergrund der extrem negativen Stimmung sei dennoch mit einer kurzfristigen Erholung zu rechnen. Der Kurssprung um 3% nach der Ankündigung einiger Fed-Vertreter, die Zinsen langsamer anzuheben, könnte ein Zeichen dafür sein und die Nachfrage nach dem Edelmetall befeuern.