06.03.2026, 08:58 Uhr

Die Aktienmärkte reagieren auf KI-Disruption und Washingtons Zollchaos mit Panikverkäufen. Doch wer jetzt wahllos aussteigt, verspielt Chancen. Neuberger-Berman-CIO Equities, Joseph V. Amato, erklärt, warum...

Die Renditen von US-Aktien wurden 2024 von drei Themen dominiert: Dem Anstieg von Al und seinen Produkten; der starken Performance zinssensibler zyklischer Aktien und drittens die steigenden Bewertungen von vermeintlich «sicheren Anlagen» trotz unveränderten Gewinnwachstums. «Im Jahr 2025 könnten sich alle drei dieser Themen abschwächen», schreibt Stephon Jackson, Head of T. Rowe Price Investment Management.

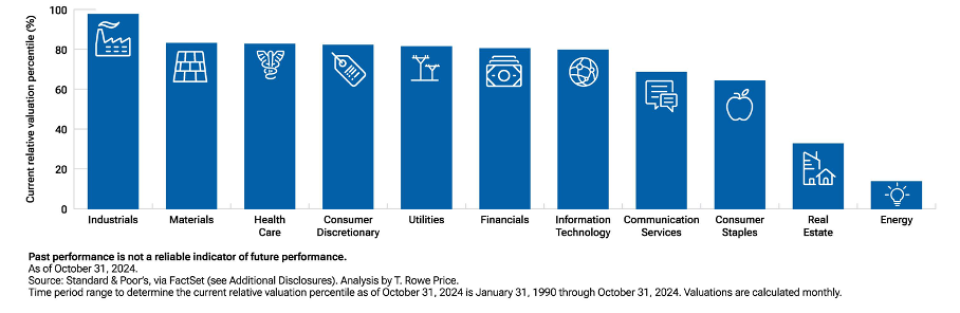

Die Wachstumsrate der Al-Infrastruktur werde sich aufgrund des zunehmenden Wettbewerbs wahrscheinlich verlangsamen. Die Bewertungen zyklischer Aktien sind für Jackson nach einer starken Performance in diesem Jahr derzeit hoch, obwohl ihr Risiko-Ertrags-Profil für 2025 eher gemischt sei. Viele der Aktien befinden sich jetzt auf oder nahe ihrem Allzeithoch, bei niedrigen erwarteten Wachstumsraten.

Die überzogenen Bewertungen deuten für den Experten darauf hin, dass US-Aktien mittelfristig hinter Anleihen zurückbleiben werden. Eine Kombination aus steigenden Gewinnen und niedrigeren Zinsen könnte jedoch zu einer sanften Landung führen. «Wir glauben, dass die Fed bei der Bestimmung der Geschwindigkeit und des Umfangs des Zinssenkungszyklus weiterhin datenabhängig sein wird», schreibt Jackson.

Small Caps, die mit einem historischen Abschlag gegenüber Large Caps gehandelt werden, sollten von weiteren Zinssenkungen und Anzeichen einer sich verbessernden Wirtschaft profitieren. Darüber hinaus deute die aktuelle Position der Energiekostenkurve darauf hin, «dass wir vor einem mehrjährigen Regimewechsel bei den Investitions- und Investitionsausgaben im Energiesektor stehen könnten, was auch Small-Cap-Aktien zugutekommen würde.»

Aus Branchensicht sind für Jackson Finanzwerte interessant. Nachdem die Zinserhöhungen der Fed im Jahr 2024 zu einer schlechten Performance bei Banken und Immobilieninvestmentgesellschaften geführt haben, rechnet der Markt mit einer besseren Performance für diese zinssensitive Gruppe, sollten die Zinssenkungen bis 2025 anhalten.

Auch der Energiesektor hat sich im vergangenen Jahr deutlich unterdurchschnittlich entwickelt, aber T. Rowe Price sieht in mehreren Teilsektoren ein angemessenes Aufwärtspotenzial. Erdgas sei attraktiv und werde sich aufgrund der begrenzten Versorgung durch Beschränkungen bei der Anzahl der Bohrinseln und bei den Pipelines wahrscheinlich überdurchschnittlich entwickeln. Langfristig gebe es gute Argumente für kohlenstoffbasierte Kraftstoffe, da die technologischen Produktivitätssteigerungen langsamer erfolgen und die Spitzennachfrage erst nach 2035 erreicht werde.

«Wir sehen unternehmensspezifische Chancen im Industriesektor, da sich die Märkte nach der Volatilität in der Zeit nach COVID normalisieren. Die meisten davon sind in den Bereichen Luft- und Raumfahrt, Elektroinstallationen, Landwirtschaft, kommunale Ausgaben und verbraucherbezogene Bauprodukte zu finden», schreibt Jackson. Im Gesundheitswesen dürfte der Life-Science-Sektor von einer erneuten Beschleunigung des Wachstums in der Biopharma-Produktion profitieren, da die Forschung im Frühstadium nach dem Auslaufen einiger wichtiger Patente großer Pharmaunternehmen wieder an Fahrt aufnehme.

Andernorts gibt es gemäss Jackson zahlreiche Softwarefirmen, die nicht unmittelbar von Al profitiert haben, aber starke Aussichten auf Gewinnwachstum hätten und attraktiv bewertet seien. Obwohl Versorgungsunternehmen in letzter Zeit höher gehandelt wurden, sollte der Sektor von der steigenden Nachfrage aufgrund von Al profitieren und daher wahrscheinlich ein schnelleres Gewinnwachstum erzielen.

«Insgesamt rechnen wir mit einer anhaltenden Ausweitung der Investitionsmöglichkeiten, die durch historisch attraktive Bewertungen in bestimmten Sektoren, die Normalisierung der fundamentalen Trends nach COVID und eine Verbesserung des Wachstums, unterstützt durch niedrigere Zinssätze und fiskalische Unterstützung, gekennzeichnet sind», so das Fazit.