03.03.2026, 09:05 Uhr

Das Schweizer Fintech-Unternehmen GenTwo verstärkt sein Führungsteam im Bereich digitale Assets: Florian Marty übernimmt als neuer Managing Director die Leitung von GenTwo Digital. Der erfahrene...

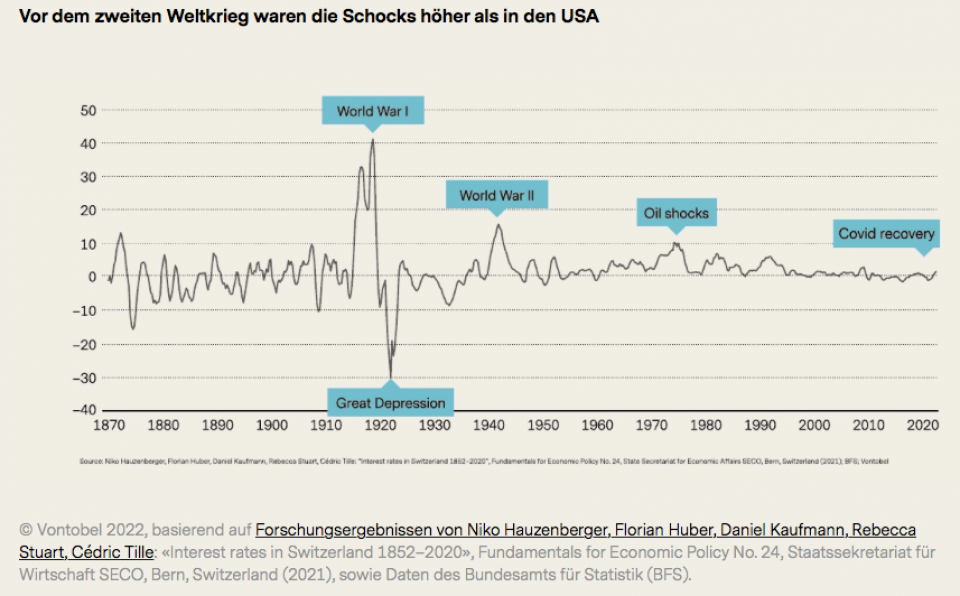

Bis vor kurzem war sie ein fast vergessenes Gespenst aus der Vergangenheit. Heute jagt eine Inflationsschlagzeile die nächste. In diesem Grundlagenartikel nehmen drei Ökonomen von Vontobel dem Gespenst seinen Schrecken und erklären, was Inflation überhaupt ist, in welchen Arten sie vorkommt und warum Inflation nicht immer schlecht sein muss.

Der russische Revolutionär Wladimir Lenin hielt sie für ein gutes Mittel zur "Zerschlagung der Bourgeoisie". Gerald Ford, der 38. Präsident der Vereinigten Staaten, erklärte sie zum "Staatsfeind Nummer eins". Nach ihm beschrieb sie Ronald Reagan als "gewalttätig wie ein Strassenräuber, furchterregend wie ein bewaffneter Räuber und tödlich wie ein Auftragsmörder".

Um die Inflation begreifbar zu machen, behelfen sich sogar gestandene Staatsmänner mit Metaphern, wie sie für bewaffnete Konflikte verwendet werden. "Woher kommt diese reflexartige Inflationsangst, die vielen in den Knochen steckt? Wenn die gute alte Ökonomie die Aufmerksamkeit von Wirtschaft und Politik, von links bis rechts und rund um den Globus auf sich zieht, dann lohnt es sich, das Schreckgespenst mit nüchternen Fakten zu durchleuchten", meinen Michaela Huber, ihres Zeichens Ökonomin, Stefan Eppenberger, Senior Investment Strategist und Reto Cueni, Chefökonom bei Vontobel.

Der Begriff "Inflation" beschreibt einen allgemeinen Anstieg der Preise für Waren und Dienstleistungen in einer Volkswirtschaft. Dieser "allgemeine Anstieg" für eine Vielzahl von Waren und Dienstleistungen ist wichtig – Inflation entsteht nicht dadurch, dass ein einzelner Gegenstand teurer wird, sondern nur dann, wenn es zu einem Preisanstieg auf breiter Basis kommt. Im Laufe der Zeit schmälert dieser Preisanstieg die Kaufkraft einer bestimmten Währung in einer Volkswirtschaft.

Inflation kann nicht nur Auswirkungen auf die heimische Währung eines Landes haben. Sie beeinflusst unter Umständen auch den Wechselkurs des Landes gegenüber anderen Ländern und hat damit Folgen für den Handel mit Waren und Dienstleistungen. Denn je mehr die Währung eines Landes auf dem Devisenmarkt an Wert verliert, desto höher ist der Preis, den das Land für Importe zahlen muss. Das wirkt sich im Fall von Rohstoffen oder Energie auch auf die inländischen Produktionskosten eines Landes aus.

Dass die Preise 2021 anziehen würden, kam für die meisten Analysten wenig überraschend. Aufgrund sogenannter Basiseffekte, Angebots-Nachfrage-Engpässen und des starken wirtschaftlichen Aufschwungs nach den Lockdowns war es nur eine Frage der Zeit, bis sich ein gewisses Mass an Inflation bemerkbar machen würde. "Die Ursachen für eine Inflation führen wir auf den Zeithorizont ihres Einflusses zurück. In unseren Analysen unterscheiden wir daher kurz-, mittel- und langfristige Faktoren", so die Vontobel-Experten weiter.

Kurzfristige zyklische Faktoren:

Wir betrachten Inflation als "kurzfristig", wenn sie einen Zeitraum von einem Jahr nicht überdauert.

Ein wichtiger kurzfristiger Faktor sind zum Beispiel Lieferengpässe, wie sie die Pandemie ausgelöst hat. Vor allem die Automobilhersteller können ein Lied davon singen: Viele von ihnen hatten Schwierigkeiten, an Halbleiterchips und andere Fahrzeugkomponenten zu kommen, nachdem verschiedene asiatische Fabriken über Wochen stillgestanden waren.

Abgesehen davon kann auch ein plötzlicher Anstieg der Nachfrage zu höheren Preisen führen. Dies war zum Beispiel bei der Wiedereröffnung der Wirtschaft nach den Lockdowns der Fall.

Andere Faktoren können wetterbedingt sein. Denken wir etwa an den Frost in Brasilien, der letztes Jahr die Preise für Zucker- und Kaffee-Futures in die Höhe trieb, an Dürren, die die Ernte der Landwirte zunichtemachen, oder an einen unerwartet strengen Winter, der zu einer erhöhten Nachfrage nach Heizöl führt.

Die mitunter erhebliche Volatilität von Lebensmitteln und Energieprodukten ist auch der Grund, warum Ökonomen gerne zwischen der so genannten "Gesamtinflation" und der "Kerninflation" unterscheiden. Erstere enthält auch Ausgaben für volatile Posten wie Lebensmittel und Energie. Die Kerninflation hingegen klammert diese Komponenten aus und wird als Indikator für die zugrunde liegende, langfristige Inflation betrachtet.

Schliesslich beinflussen die Inflation auch saisonale Faktoren, etwa die Weihnachtszeit, oder ausserordentliche Ereignisse wie Unfälle während des Produktions- oder Transportprozesses.

Mittelfristige Faktoren:

Nach der Definition Der Vontobel-Experten dauern mittelfristige Faktoren in der Regel ein bis zwei Jahre. Sie sind nicht unbedingt strukturell, aber haben das Potenzial, struktureller Natur zu werden.

Ein wichtiger mittelfristiger Faktor ist eine expansive Geldpolitik. Wenn "mehr Geld für die gleiche Anzahl von Waren ausgegeben wird", wenn also die Geldmenge in einer Volkswirtschaft schneller wächst als die Fähigkeit der Wirtschaft, Waren und Dienstleistungen zu produzieren, dann kann man steigende Preise erwarten.

Wie wird die Geldmenge gemessen? Es gibt verschiedene Messgrössen, von denen die bekanntesten mit M0, M1, M2 und M3 abgekürzt werden. M0 bezieht sich auf den gesamten physischen Geldumlauf, M1 umfasst M0 und fügt auch Sichteinlagen, täglich fällige Einlagen und Girokonten hinzu, also Geld, das sofort verfügbar ist (so genanntes "narrow money"). M2 umfasst neben M1 auch leicht konvertierbares Geld wie Spareinlagen oder Termineinlagen, die in der Regel mit einer Kündigungsfrist von bis zu drei Monaten ausgestattet sind. M3 hingegen, auch als "broad money" bezeichnet, umfasst neben M2 auch grosse Termineinlagen bei Banken und marktfähige Wertpapiere mit einer Laufzeit von höchstens zwei Jahren.

Grössere Geldmenge = steigende Preise?

Es gibt mehrere Fälle, in denen sich diese These bewahrheitet hat:

Einige argumentieren jedoch, dass diese These nicht immer zutrifft:

"Unsere Schlussfolgerung ist, dass wir ein erhöhtes Geldmengenwachstum als notwendigen Faktor für mehr Inflation ansehen, aber auch als einen, der nicht zwingend zu mehr Inflation führt", sagen die Vontobel-Experten.

Ein weiterer mittelfristiger Faktor ist ironischerweise die Inflation selbst – beziehungsweise die Erwartung derselben. Inflationserwartungen spiegeln wider, wie stark die Preise in den Augen der Verbraucher, Unternehmen oder Investoren künftig steigen werden. Die Überlegung dahinter: Wer mit höheren Preisen rechnet, hat einen Anreiz, jetzt und nicht später zu investieren. Dies kann wiederum die Inflation in die Höhe treiben.

Langristige strukturelle Faktoren:

Die Vontobel-Experten definieren als "langfristig" alles, was länger als zwei Jahre andauert.

Langfristige Faktoren sind eher struktureller Natur, zum Beispiel demographische Entwicklungen wie die Alterung der Bevölkerung. Ein weiteres Beispiel ist die zunehmende De-Globalisierung und langfristige Polarisierung rund um den Globus – man denke nur an die Verlagerung der Lieferketten von den Entwicklungsländern in die Industrieländer.

Auch der Klimawandel kann als langfristiger Faktor betrachtet werden: Nehmen Naturkatastrophen weiter zu, müssen inflationstreibende Produktionsschwankungen – ähnlich wie nach den Lockdowns – einkalkuliert werden.

Zudem wird davon ausgegangen, dass auch die Umstellung auf eine "grünere" Zukunft die Preise in die Höhe treibt. Finanziert werden müssen unter anderem der Ausstieg aus Kohle und Öl oder die Isolierung von Gebäuden. Dies wird auch als "Greenflation" bezeichnet. Nicht zu vergessen sind in diesem Zusammenhang auch Lenkungsprogramme wie die Bepreisung von Kohlendioxid.

Hier geht es zum vollständigen Artikel.