03.03.2026, 09:05 Uhr

Das Schweizer Fintech-Unternehmen GenTwo verstärkt sein Führungsteam im Bereich digitale Assets: Florian Marty übernimmt als neuer Managing Director die Leitung von GenTwo Digital. Der erfahrene...

Vontobel Asset Management zeigt in einem White Paper sechs Herausforderungen und Perspektiven für Anleger nach Corona auf und gibt Einschätzungen dazu ab, wie Gewinner erkannt und Verlierer gemieden werden können.

Als erste Herausforderung stellt Vontobel Asset Management die Herausforderung in den Raum, ob es einen sicheren Abstieg vom Schuldenberg gibt. Im Rückblick kann man erkennen, dass die Staatsverschuldung der meisten Länder nach jeder Wirtschaftskrise der Moderne zunahm. Die Anleger sollten sich daher gut überlegen, wie sie auf den Anstieg der Verschuldung reagieren. Die Frage stelle sich, ob viele Länder eine neue Schuldenkrise durchleben werden oder eine Exit-Strategie entwickeln können.

Vontobel AM sieht nur vier mögliche Optionen für einen Abstieg bzw. Ausstieg: Einen Einnahmeüberschuss, Inflation, einen Schuldenschnitt oder die Methoden der sogenannten Modern Monetary Theory (MMT). Die Anhänger der MMT argumentieren, dass Staaten vernünftig handeln, wenn sie Schulden bei ihrer Zentralbank machen, solange das Geld zweckmässig eingesetzt wird. Die Vontobel AM-Experten teilen diese Ansicht – aber unter der Voraussetzung, dass eine Strategie für den Absprung erforderlich ist, bevor eine unkontrollierte Inflation die "Animal Spirits" der Marktteilnehmer weckt.

Die Einschätzung der Experten: Keines dieser Szenarien sei für Anleger attraktiv. Daher sollten Sie den Kauf von Staatsanleihen sorgfältig überdenken. Sollten Sie sich zum Kauf entschliessen, richten Sie Ihre Aufmerksamkeit auf Länder, deren Zentralbanken über nahezu unbegrenzte Möglichkeiten verfügen und nicht politisch eingeschränkt sind. Europa sei hier im Nachteil, da die Europäische Zentralbank die Erwartungen einer Vielzahl von Ländern mit unterschiedlichen Anforderungen erfüllen muss. Echte "Lenders of Last Resort" auf nationaler Ebene, wie etwa Japan, Grossbritannien, die USA oder die Schweiz seien in Krisenzeiten besser für eine Unterstützung ihres Staatsanleihenmarkts positioniert.

Staatsanleihen sind also wenig attraktiv. Sie bieten weder Erträge noch Inflationsschutz. Lediglich Unternehmens- und Schwellenländeranleihen kompensieren noch für die eingegangenen Risiken. Der grössere Spielraum der Notenbanken in Schwellenländern und die weiterhin angemessenen Niveaus der realen Zinsdifferenzen sprechen für ein höheres Potenzial von Emerging-Markets-Anleihen in Hartwährung.

Die Einschätzung der Experten: Die Anleger sollten ihre Aktien- und Anleihenpositionen aktiv, mit Bedacht und unter Berücksichtigung des jeweiligen Geschäftsmodells auswählen. Auf diese Weise können sie Unternehmen meiden, die im Zuge der Coronakrise grundlegende Schäden erlitten haben. Weiter sollten Anleger bei der strategischen Allokation der Mittel Ihr Augenmerk auf aussichtsreiche Aktien aus Industrie- und Schwellenländern sowie auf Anleihen von Unternehmen mit soliden Bilanzen und Geschäftsmodellen richten. "Insbesondere bei Anlagen in Technologiewerte sehen wir keine Alternative zu einem aktiven Ansatz", so die Vontobel AM-Experten.

China, das eine Schlüsselrolle zu Beginn des Covid-19-Ausbruchs spielte, nutze die Krise unterdessen, um seine geopolitische Position auszubauen, indem es anderen Ländern medienwirksam Hilfe zukommen lasse. Dadurch verstärkt sich laut Vontobel AM eine Entwicklung, die bereits vor der Pandemie zu beobachten war: "China ist inzwischen ein wichtiger Geldgeber afrikanischer Länder und kann diese nun durch eine Kombination aus Investitionen, Schuldenrestrukturierung und der Kontrolle von Rohstoffen beeinflussen. Die Vereinigten Staaten verfolgen eine gegenteilige Strategie und setzen dabei ihre globale Führungsrolle auf Spiel." Allerdings werde es wohl noch ein weiteres Jahrzehnt dauern, bis Peking Washington in finanzieller wie wirtschaftlicher Hinsicht ernsthaft in Bedrängnis bringen werde.

Die Einschätzung der Experten: "Wir glauben, dass neue Technologien die Weltwirtschaft auf lange Sicht prägen werden. Aus diesem Grund sollten China sowie die Region Asien aus strategischer Sicht hochgestuft und zu einem wichtigen Bestandteil der Allokation der Mittel gemacht werden. Auf der Detailebene sollten Sie Ausschau nach Unternehmen und Ländern halten, die gut positioniert sind, um sowohl Herausforderungen durch China als auch die USA zu bewältigen.

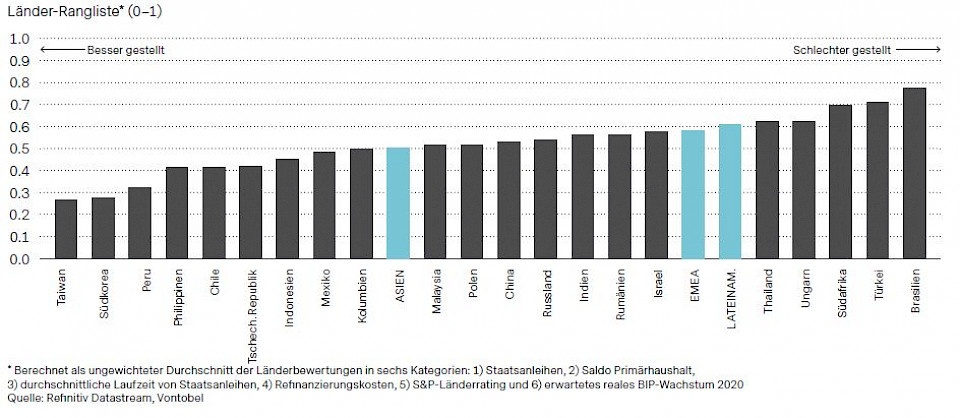

In der folgenden Grafik sind die Länder mit starken Finanzen wie Taiwan und Südkorea links aufgeführt. Deren Regierungen haben mit schnellen und vernünftigen Massnahmen auf die Corona-Krise reagiert. Für andere Länder, insbesondere in Lateinamerika, die sich eher auf der rechten Seite in der Grafik befinden, erscheint die Lage schwieriger.

In Europa stellt sich die Lage insgesamt nicht besonders positiv dar. Das Risiko, das einer unterschiedlichen Wirtschaftsentwicklung innewohne, stellt laut den Experten insbesondere für die Eurozone eine Gefahr dar. Ein deutsch-französischer Vorschlag für einen umfassenden Hilfsfonds sei indes ein wichtiger Schritt zur gemeinsamen Schuldenhaftung – eine Idee, die die finanziell konservativ eingestellten Länder der Europäischen Union zuvor stets abgelehnt hatten.

Die Einschätzung der Experten: "Ziehen Sie bei Ihren Anlageentscheidungen Daten zur Widerstandsfähigkeit von Staaten in Betracht. So werden Sie bei der Allokation der Mittel auf die "richtigen" Länder setzen und Ihr Engagement in schwächeren Ländern verringern."

Die Corona-Pandemie hat die Grenzen der Globalisierung deutlich gemacht. Um auf künftige Krisen vorbereitet zu sein, werden Regierungen eine höhere Unabhängigkeit bei der Versorgung mit bestimmten Basisgütern und medizinischen Produkten anstreben.

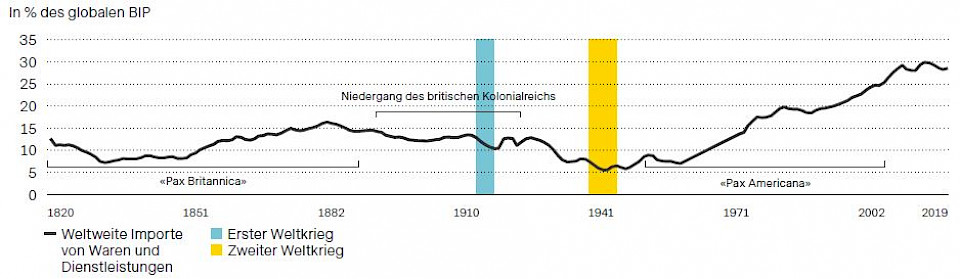

Eine gewisse Abkehr von der Globalisierung ist kein neues Phänomen – der internationale Austausch von Gütern und Dienstleistungen ist seit jeher von Höhen und Tiefen geprägt (siehe Grafik). Wie die Experten von Vontobel Asset Management aufzeigen, ist in den vergangenen zehn Jahren die Globalisierung aufgrund verschiedener Entwicklungen ins Stocken geraten:

Darüber hinaus fordern populistische Stimmen in vielen Ländern, die Produktion zurückzuholen ins eigene Land oder sie zumindest näher an die eigenen Grenzen zu verlagern. "Nearshoring" könnte daher das Erfolgsmodell sein, obwohl es mit höheren Kosten und einer geringfügig niedrigeren Effizienz verbunden wäre als das heutige vollständige Offshore-Modell.

Die Einschätzung der Experten: "Wir gehen davon aus, dass die asiatischen Schwellenländer (Bangladesch, Indonesien, Malaysia, Taiwan, Thailand und Vietnam) sowie einige Staaten Lateinamerikas wie Mexiko wahrscheinlich von der globalen Neuorganisation der Lieferketten profitieren werden. Mexiko beispielsweise wird für die USA wahrscheinlich ein wichtiger Partner bleiben und einen grossen Teil des Produktionsbedarfs seines riesigen Nachbarn übernehmen. Die Anleger sollten sich daher auf ausgewählte Aktien oder Anleihen derjenigen Firmen konzentrieren, die sich mit Blick auf diesen Trend am besten positioniert haben.

Die Wirtschaft lässt sich nicht über Nacht umkrempeln, aber Entscheidungen von grosser Tragweite fallen manchmal sehr schnell. Die Experten verweisen auf das Beispiel der deutschen Energiewende, mit der nach der Reaktorkatastrophe von Fukushima der Ausstieg aus der Kernkraft besiegelt wurde. Zu den wichtigsten Faktoren, die Änderungen dieser Art vorantreiben, gehören Regulierung und staatliche Konjunkturmassnahmen. Europa ist in dieser Hinsicht anderen Regionen einen Schritt voraus. Brüssel hat 2019 den europäischen Grünen Deal an den Start gebracht – ein Vorstoss, um die Europäische Union bis 2050 zum ersten klimaneutralen Staatenverbund der Welt zu machen. Dieses Investitionsprogramm in Höhe von einer Billion Euro wird zum Teil aus privaten Anlagen finanziert.

Für fossile Energieträger wie Kohle hat das weitreichende Konsequenzen. Obwohl die Sicherung von Arbeitsplätzen noch ein kurzfristiges Ziel ist, werden für die Massnahmen zur Wiederbelebung der Wirtschaft nun häufig "grüne Anforderungen" formuliert, um den CO2-Ausstoss wenigstens teilweise zu reduzieren.

Ein weiterer Motor für Veränderung wird Innovation sein. Nach Ansicht der Experten bestehen bedeutende Anlagemöglichkeiten in Bereichen wie Digitalisierung, ressourceneffizienten Industrien und "grünen" Gebäuden, die nicht nur langfristigen Klimazielen zugutekommen, sondern auch den wirtschaftlichen Nutzen erhöhen. Sie empfehlen, Investitionen in Firmen, deren Tätigkeit mit hohen CO2- oder sonstigen Emissionen verbunden ist, genau zu überlegen. Dies gelte ganz besonders für Geschäftsmodelle, die durch umweltschonende Technologien in Frage gestellt werden könnten.

Das White Paper von Vontobel Asset Management formuliert sechs Herausforderungen für Anleger nach Corona.