03.03.2026, 09:05 Uhr

Das Schweizer Fintech-Unternehmen GenTwo verstärkt sein Führungsteam im Bereich digitale Assets: Florian Marty übernimmt als neuer Managing Director die Leitung von GenTwo Digital. Der erfahrene...

Den Anlegern könnte ein weiteres ertragsschwaches Jahrzehnt bevorstehen. Mark Holman von TwentyFour Asset Management meint, die Corona-Pandemie habe die vielleicht umfangreichste und rasanteste Risikoneubewertung ausgelöst, die Fixed-Income-Anleger jemals erlebt haben.

Als im März deutlich wurde, welche Bedrohung Covid-19 darstellt, konnten wir beobachten, wie Anleger ihre Vermögenswerte nahezu wahllos verkauften, um Barreserven aufzubauen. In der Folge schmolz die Liquidität am Anleihenmarkt dahin und die Kreditspreads stiegen im Rekordtempo auf Krisenniveau.

"Obwohl der März einer der schmerzhaftesten Monate war, die ich in meiner 30-jährigen Laufbahn im Fixed-Income-Bereich an den Märkten erlebt habe, haben sich durch den extremen Ausverkauf unserer Ansicht nach einige der besten Value-Gelegenheiten ergeben, die Anleihenanleger über Jahre hinweg erhalten dürften", sagt Mark Holman, CEO und Portfolio Manager von TwentyFour Asset Management, einer Boutique von Vontobel AM.

Das neue Coronavirus war ein Schock ungekannten Ausmasses für die Weltwirtschaft. Wichtige Volkswirtschaften in aller Welt kamen zum Erliegen, und die Umsatzströme vieler Unternehmen versiegten quasi über Nacht. Nach Meinung Holmans handelt es sich um eine tiefe Rezession uns er nimmt an, dass diese sich bis zum zweiten Quartal 2021 in einem negativen Wachstum gegenüber dem Vorjahr niederschlagen wird. Bis die Produktivität wieder das Niveau des vierten Quartals 2019 erreicht hat, könne es sogar noch weitaus länger dauern. Allein im ersten Quartal ist die chinesische Wirtschaft um 6,8% geschrumpft, und in den USA ging die überwältigende Zahl von 22 Millionen Anträgen auf Arbeitslosenhilfe ein. Und es sei damit zu rechnen, dass noch viele weitere negative Schlagzeilen folgen werden.

Positiv zu erwähnen sei, so Holman, dass Regierungen und Zentralbanken anders als während der vorangegangenen Rezession im Zuge der globalen Finanzkrise dieses Mal schnell und entschlossen gehandelt und Billionen von Dollar zur Unterstützung von Märkten, Unternehmen und Privatpersonen bereitgestellt haben.

Für die Anleihenmärkte sei nach Auffassung von TwentyFour Asset Management die erste wichtige Konsequenz der Covid-19-Pandemie, dass die Zinsen voraussichtlich "über einen längeren Zeitraum" (um einen gebräuchlichen Satz aus dem Handbuch der Zentralbanken zu verwenden) nahe null liegen werden. Es sei sogar möglich, dass in den kommenden zehn Jahren kein nennenswerter Anstieg der Zinssätze verzeichnen werden könne. Der Experte erinnert daran, dass die US-Notenbank (Fed) bis Ende 2018 – also volle zehn Jahre – benötigte, um den Leitzins nach der Nullzinsphase im Anschluss an die Lehman-Brothers-Pleite wieder auf einen Höchstwert von 2,25 bis 2,50% anzuheben. Politische Entscheidungsträger in aller Welt haben die Zinsen zu Beginn der Krise rasch bis auf die Untergrenze gesenkt, und es sei nicht zu erwarten, dass es zu einer raschen Umkehr kommen wird, solange Volkswirtschaften noch durch die Rezession und die anschliessende Erholung gesteuert werden müssten.

"Für die Anleger bedeutet dies unserer Auffassung nach, dass Barmittel künftig keine sinnvolle Anlageklasse darstellen und sich die Ertragsgenerierung erneut schwierig gestalten wird. Die gute Nachricht lautet, dass die Anleihemärkte nun deutlich mehr Ertragschancen bieten, die es zu nutzen gilt", sagt Holman.

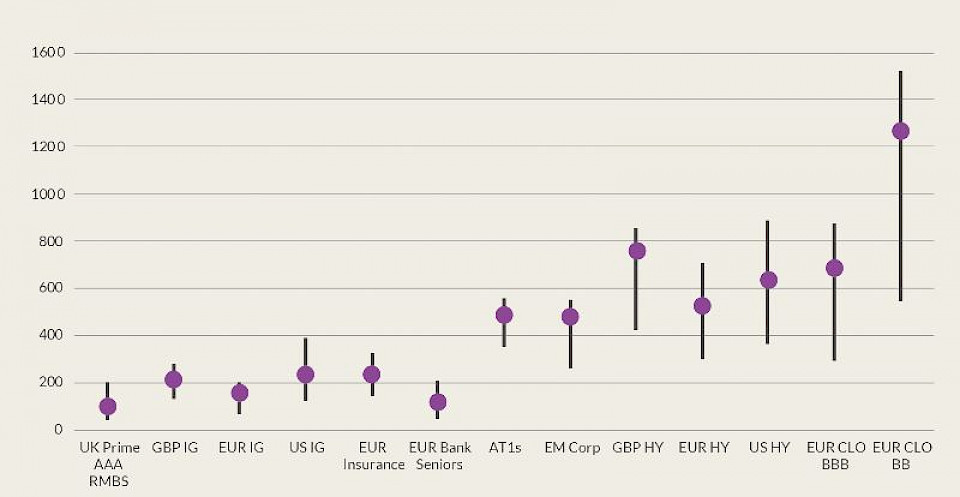

Die violetten Kreise in der obigen Grafik kennzeichnen die Kreditspreads zum 15. April für eine Reihe von Sektoren. Der untere Endpunkt der schwarzen Linie zeigt jeweils den Stand zum 2. Januar, der obere Endpunkt den Spread auf dem Höhepunkt des Ausverkaufs am oder um den 24. März. Diese Grafik verdeutliche, wie weit die Märkte über das Ziel hinausgeschossen sind und wie viel Wertpotenzial sie trotz der aktuellen Niveaus noch bieten.

TwentyFour Asset Management begann das Jahr 2020 in der Annahme, dass das Potenzial der Kreditmärkte erschöpft sei und ein Engagement in risikofreien Zinsprodukten wie z. B. US-Treasuries eine sinnvolle und notwendige Absicherung gegen die erwartete Ausweitung der Spreads risikoreicherer Anlagen sei. Durch den Ausverkauf im März sei diese Ausgangssituation jedoch auf den Kopf gestellt worden: "Angesichts der wohl extremsten Handelsbedingungen, die wir bislang erlebt haben, glauben wir nun, dass Anleihen sich in Rekordzeit von einer teuer wirkenden zu einer akzeptablen Anlageklasse gewandelt haben", betont Holman. In einem Umfeld, in dem Erträge auf absehbare Zeit ein seltenes und kostbares Gut sein werden, stellten die nun bisweilen verfügbaren Renditen eine attraktive mittel- und langfristige Gelegenheit für Fixed-Income-Käufer dar.

Der CEO von TwentyFour Asset Management stellt die Frage in den Raum, was die Anleger tun können, um von dieser Chance zu profitieren. "Zunächst einmal sind wir der Ansicht, dass aktive Manager in dieser Phase gegenüber ihren passiven Pendants deutlich im Vorteil sind", sagt er. Für Anleihenanleger bedeutet eine Rezession typischerweise einen starken Anstieg der Ausfallrate und deutlich mehr Rating-Herabstufungen als Anhebungen. Er wäre daher nicht überrascht, wenn die Ausfallrate von Hochzinsanleihen 2020 bei 10% liegen würde – und auf jede Rating-Anhebung mindestens zehn Herabstufungen kommen würden. Für passive Fonds dürfte es seiner Ansicht nach unmöglich sein, diese Risiken komplett zu vermeiden. Auch aktiven Managern werde dies nicht leicht fallen, doch es habe sich schon oft erwiesen, dass sich Relative-Value-Research am Beginn eines Zyklus stärker auszahlt als am Ende. "Wenn man Flexibilität zeigt und sorgfältiges Kredit-Research anwendet, besteht eine gute Chance, zu identifizieren, wer im Verlauf des globalen Shutdowns zu den Gewinnern zählen wird – und wer zu den Verlierern", meint Holman.

Es sei klar erkennbar, dass das Markt- und das Konjunkturumfeld seit dem Beginn des Jahres einen tief greifenden Wandel erfahren habe, und dies müsse sich auch in der Herangehensweise widerspiegeln. Die folgenden drei Themen werden nach Auffassung von TwentyFour Asset Management künftig eine wichtige Rolle spielen:

Die Anleihenanleger seien Zeugen eines Ereignisses geworden, das sich als eine Risikoneubewertung erweisen dürfte, wie sie wohl nur einmal pro Jahrzehnt stattfinde, sagt Holman. Auch wenn wir die Covid-19-Krise und den Konjunkturabschwung noch lange nicht überwunden haben, sei es gut möglich, dass wir die Monate März und April 2020 im Rückblick als den besten Einstiegspunkt in die Fixed-Income-Kreditmärkte dieses Jahrzehnts betrachten werden, meint er.

Die Markt- und die Konjunkturbedingungen haben sich mit einem ungeheuren Tempo gewandelt. Aktive Manager müssten ihre Herangehensweise anpassen und Veränderungen an ihren Portfolios vornehmen, wenn sie die neu entstandenen Gelegenheiten ergreifen wollen. "Wenn wir diese enorm schwierige Phase für die Weltwirtschaft überstanden haben, werden die Anleger sich erneut mit vielen bekannten Problemen der vergangenen Jahre konfrontiert sehen. Die Zinsen werden sich weiter auf niedrigem Niveau bewegen, die Ertragssituation bleibt schwierig – und der Fixed-Income-Sektor wird unserer Ansicht nach auch künftig eine der besseren Lösungen darstellen", betont Mark Holman.