03.03.2026, 09:05 Uhr

Das Schweizer Fintech-Unternehmen GenTwo verstärkt sein Führungsteam im Bereich digitale Assets: Florian Marty übernimmt als neuer Managing Director die Leitung von GenTwo Digital. Der erfahrene...

Wenn wie jetzt die geostrategische, geldpolitische und konjunkturelle Unsicherheit überhand nimmt, kann die Dividende eine Aktie vor einem dramatischen Kursrückgang bewahren. Doch nicht jede hohe Dividende ist Grant für Konstanz und Schutz nach unten. Die Bank Vontobel erklärt, worauf es bei der Analyse ankommt. Beachten Sie auch unsere Umfrage.

Eine Dividende ist, vereinfacht gesagt, die Ausschüttung des Gewinns eines Unternehmens – vollständig oder in Teilen – an die Aktionäre. In Zeiten hoher Unsicherheit an den Märkten, in denen Kursgewinne seltener sind und Verluste sich häufen, kann die Dividendenausschüttung eine willkommene Einkommensquelle und ein Schutz vor einem allzu hohen Kursrückgang sein.

Die Dividende respektive die Dividendenrendite ist auch Gegenstand unserer neuen Umfrage: Welche Bedeutung hat die Aktionärsausschüttung für Sie? Legen Sie Wert auf eine hohe Dividende, oder zählen für Sie bei der Aktienanlage andere Kriterien? Achten Sie vielleicht erst jetzt, wo die Inflation steigt und die Börsen tauchen, auf eine genügend hohe Rendite, oder zählen Sie zu denjenigen, die an der steuerfreien Kapitalrückzahlung von Schweizer Unternehmen interessiert waren, aber jetzt, wo diese Quelle versiegt, nicht mehr sonderlich auf die Ausschüttung achten? Kreuzen Sie eine Antwort in der Umfragespalte rechts an.

Unsere letzte Umfrage zu Kryptoanlagen ergab: 39% der Teilnehmerinnen und Teilnehmer besitzen bereits Kryptowährungen. Für 35% kommen sie als Anlage nicht in Frage. 17% können sich einen Kauf irgendwann vorstellen, 9% hatten schon mal eine Kryptowährung, sich jedoch die Finger verbrannt und halten sich von Kryptos fern.

Die Vorteile von Dividenden liegen auf der Hand: Für private Investoren generieren sie einen willkommenen Geldzufluss. Institutionellen Anlegern wie zum Beispiel Versicherungsgesellschaften oder Pensionskassenfonds helfen sie bei der Finanzierung laufender Ausgaben, so die Bank Vontobel.

Die Wichtigkeit des Themas spiegelt sich auch an den Märkten, zum Beispiel im sogenannten "Dividend Aristocrats" Index. Dieser umfasst die Unternehmen des US-Aktienkursbarometers S&P 500, die in jedem der letzten 25 aufeinanderfolgenden Jahre ihre Basisdividende ausbezahlt und erhöht haben. Die Dividenden-Aristokraten der USA gelten als Beispiel, wie Dividendenperlen auch an anderen Märkten, beispielsweise dem schweizerischen, abschneiden.

Es gibt auch eine Liste von US-Unternehmen, die über die letzten 50 Jahre regelmässig ihre Dividende ausbezahlt und erhöht haben. Sie nennt sich "Dividend-King", und darin enthalten sind Unternehmen wie Procter & Gamble, 3M, Johnson & Johnson, Coca-Cola und National Fuel Gas.

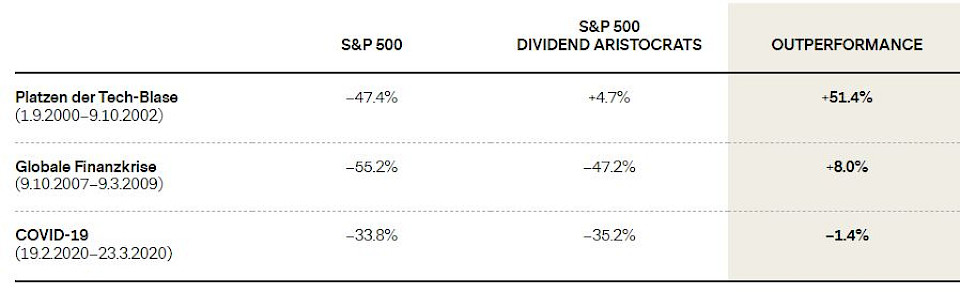

Einer der langfristigen Vorteile von Aktien, die hohe Dividenden auszahlen, sind potenziell höhere Renditen und eine geringere Volatilität. Dividenden können auch dazu beitragen, Verluste in Baisse-Zeiten abzufedern. Betrachtet man die letzten drei Bärenmärkte, in denen der S&P 500 um mehr als 30% fiel, so schnitten die S&P 500 Dividend Aristocrats zwei Mal besser ab als der S&P 500 Index (vgl. Tabelle).

Dies geschah zum ersten Mal beim Platzen der Technologieblase (September 2000 bis Oktober 2002) und zum zweiten Mal während der globalen Finanzkrise (Oktober 2007 bis März 2009). In beiden Fällen war die Outperformance signifikant oder sogar sehr signifikant. In jüngster Zeit, während der Covid-19-Turbulenzen, erzielten die Dividenden-Aristokraten eine geringfügig schlechtere Performance. Wachstumsaktien, die in der Regel wenig oder keine Dividende zahlen und den Gewinn vollständig ins künftige Wachstum stecken, lagen pandemiebedingt (Stichworte: Digitalisierung, Homeoffice) vorn.

Ganz generell ist die Outperformance der Dividendentitel nicht so sehr eine Folge der Ausschüttung per se, sondern des allgemein defensiveren Geschäftsmodells. Nicht alle Dividenden sind gleich. Ihre Entwicklung – etwa Wachstumsverlauf, Stabilität oder Vorhersagbarkeit – hängt von unternehmensspezifischen Faktoren ab.

Wer einzig in Unternehmen mit der höchsten Dividende investiert, der riskiert, dass die Anlagestrategie langfristig nicht aufgeht, warnt Vontobel. Zur Veranschaulichung hat die Bank ein Portfolio über die letzten fünf Jahre erstellt, das gleichgewichtet die zehn Schweizer SPI-Titel mit der jeweils höchsten Dividenden-Rendite enthält (Micro-Cap-Unternehmen, also Unternehmen mit geringer Marktkapitalisierung wurden ausgeschlossen). In diesem Zeitraum wäre die Gesamtrendite (Ausschüttung und Kurszuwachs) des Portfolios hinter dem Benchmark (SPI) zurückgeblieben – selbst unter der Annahme, dass keine Steuern auf Dividenden und keine Transaktionskosten anfielen.

Folglich, so Vontobel, sollten Investoren die Dividendenperspektiven jedes Unternehmens einzeln bewerten und ihre Anlagen entsprechend diversifizieren. Denn die Erfahrung zeigt: Eine hohe Dividende kann gleichermassen das Ergebnis einer starken Cash-Generierung sein wie auch ein Zeichen für eine Notlage oder ein Mangel an Wachstumschancen eines Unternehmens.

Um zu verstehen, was sich hinter der Dividendenausschüttung eines Unternehmens verbirgt, müssen Anleger die Details kennen und in Erfahrung bringen, ob die Ausschüttungen einer soliden Kapitalallokationspolitik folgen. "Eine Kapitalallokationspolitik schafft Transparenz und verbessert die Möglichkeiten, abhängig vom Geschäftsmodell künftige Dividendenzahlungen vorherzusehen."

Auch strukturelle und kulturelle Unterschiede dürfen nicht ignoriert werden. In den USA wird Kapital weit häufiger über Aktienrückkäufe an die Aktionäre zurückgeführt als in Europa oder in der Schweiz. In den USA ist diese «Rückkaufsrendite» oft sogar höher als die Dividenden-Rendite, stellt Vontobel fest. Während die Rückkaufsrendite für den S&P in den letzten fünf Jahren zwischen 1,64 und 3,84% lag, betrug die Dividendenrendite zwischen 1,27 und 2,17%.

Das zeigt ein weiteres Merkmal von Rückkäufen: Sie bieten den Unternehmen mehr Flexibilität. Denn die Ehre, zu den Dividendenperlen zu gehören, hat auch ihre Schattenseiten: Kürzt eine Gesellschaft mit zuverlässiger Dividende unerwartet ihre Ausschüttung, ist die Kursreaktion häufig fatal. Eine Dividendenkürzung gilt als negatives Signal für den Zustand und die Aussichten eines Unternehmens. Bis der Vertrauensverlust wiederhergestellt ist, dauert es in der Regel längere Zeit.

Welchen Anteil der intern erwirtschafteten Mittel ein Unternehmen für welchen Zweck einsetzt, hängt von seiner Strategie und dem Umfeld ab, in dem es tätig ist. Wenn es viele renditestarke, strategische Wachstumsprojekte vorantreibt, wird es wahrscheinlich den grössten Teil oder das gesamte Kapital diesen Projekten zuweisen, um zukünftigen Mehrwehrt für seine Aktionäre und Stakeholder zu schaffen.

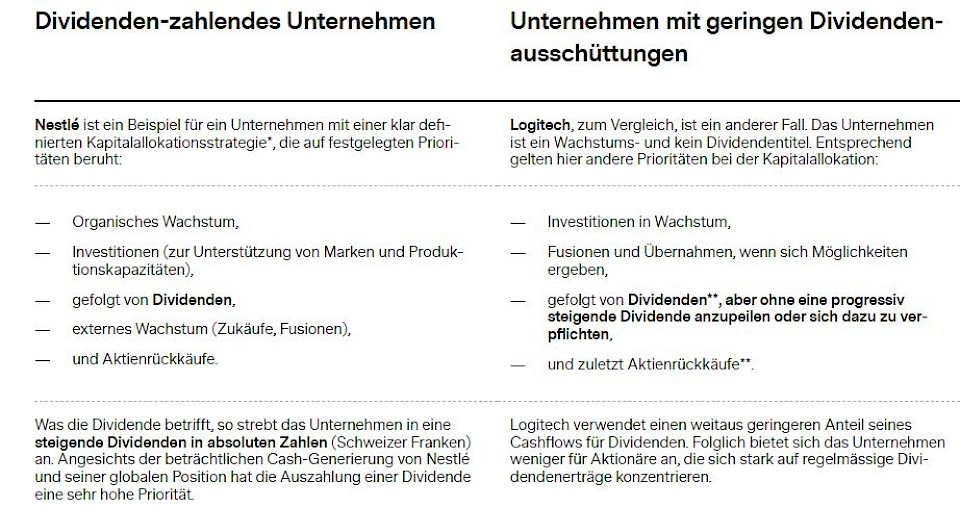

Unternehmen in weniger zyklischen, defensiven Branchen schütten regelmässig einen guten Teil ihres Gewinns an die Aktionäre aus. Beide Varianten haben ihre Vorteile. Vontobel stellt die Unterschiede am Beispiel von Nestlé und Logitech auf:

Folglich sollten Investoren die Dividendenperspektiven jedes Unternehmens einzeln bewerten und ihre Anlagen entsprechend diversifizieren. "Eine hohe Dividende kann gleichermassen das Ergebnis einer starken Cash-Generierung sein wie auch ein Zeichen für eine Notlage oder ein Mangel an Wachstumschancen eines Unternehmens", so die Bank.

Anlegerinnen und Anleger kommen somit nicht darum herum, die Geschäftsmodelle der Unternehmen und ihre Politik der Kapitalallokation zu analysieren. "Nur so lässt sich künftiges Potenzial und die Zuverlässigkeit von Dividenden einschätzen", hält Vontobel abschliessend fest.