25.02.2026, 13:38 Uhr

Was Ende 2024 noch als triumphale Rückkehr der amerikanischen Wirtschaftsdominanz gefeiert wurde, hat sich in weniger als einem Jahr in sein Gegenteil gewandelt. Was ist mit dem Trump Trade passiert? Gibt es bereits...

Die Politik der Zentralbanken werde diesmal zu besseren Ergebnissen führen als in den 1970er Jahren, als die Weltwirtschaft in eine tiefe Rezession stürzte, meint Paolo Corredig, Länderchef Schweiz bei T. Rowe Price. Das neue Paradigma an den Anlagemärkten erfordere aber, dass Anleger genau auf ihre Zeithorizonte und ihre Risikotoleranz achten.

Herr Corredig, auch an den Anlagemärkten ist von Zeitenwende die Rede. Nichts soll mehr sein wie vorher; Inflation, Zinswende, Energiekrise und Rezessionsfurcht versetzen Anleger, wenn nicht in Angst und Schrecken, so doch in Missstimmung. Wie sehen Sie die Situation?

Paolo Corredig: Wir befinden uns tatsächlich mitten in einem Paradigmenwechsel. Wir bewegen uns von einem Umfeld mit niedrigen Renditen, niedriger Inflation und niedriger Volatilität zu einer Welt mit höherer Inflation, höheren Zinsen und wahrscheinlich höherer Volatilität. Neue Bedingungen zwingen dazu, einige alte Vorstellungen zu überdenken, beispielsweise, dass man sich nicht mehr darauf verlassen kann, dass die Zentralbanken Liquidität in die Märkte pumpen, wenn die Wirtschaft in Bedrängnis kommt.

Heisst das, Investoren müssen ihr Risikobewusstsein schärfen? Zyklen und Rückschläge gehören wieder zum anlagepolitischen Alltag?

Frühere Paradigmenwechsel bieten einige Beispiele, wie Märkte entweder durch Bewertungsexzesse, externe Schocks oder beides überrascht wurden. Der Dotcom-Crash von 2000 bis 2002 etwa, oder der hochkonzentrierte US-Large-Cap-Markt – bekannt unter dem Begriff Nifty Fifty – der in den 1970er Jahren von explodierenden Ölpreisen und grassierender Inflation heimgesucht wurde. Wir sind der Meinung, dass sich die Geschichte nicht wiederholen muss. So gehen heute die Zentralbanken mit der Inflation geschickter um. Wir glauben, dass es diesmal zu besseren Ergebnissen kommen wird als in den 1970er Jahren, als die Weltwirtschaft in eine tiefe Rezession stürzte. Das neue Paradigma erfordert aber, dass Anleger genau auf ihre Zeithorizonte und ihre Risikotoleranz achten.

In hektischer Zeit geht der Überblick gerne verloren: Was ist Lärm, was sind die grundlegenden Veränderungen? Welches sind die grossen Linien, die es aus Sicht einer langfristigen, soliden Anlagestrategie zu beachten gilt?

Im ersten Halbjahr hatten die Aktienbewertungen unter einem starken Anstieg der Anleiherenditen zu leiden. Die Frage lautet nun, ob eine Verlangsamung des Gewinnwachstums der nächste Stein ist, der etwas ins Rollen bringt. Dann wird die Geopolitik ein wichtiges Schwerpunktthema bleiben. Die Marktteilnehmer haben plötzlich erkannt, dass Energie ein strategisch wichtiger Sektor ist, den wir wahrscheinlich alle unterbewertet haben. Die grössten Risiken für die globalen Finanzmärkte sind aktuell die höhere Inflation und die steigenden Zinsen. Oder wie es unser Head of Multi Asset, Sebastien Page ausdrückt: ‘Die drei grössten Herausforderungen für Anleger werden in den nächsten Monaten die Inflation, die Inflation und nochmals die Inflation sein. Sie ist der Übertragungsmechanismus für alle anderen Risiken, die uns drohen.’

Wie funktioniert dieser Mechanismus?

Nach Ansicht unserer Experten funktioniert er auf drei Ebenen: Höhere Energie- und Lebensmittelpreise sind erstens nichts anderes als eine Besteuerung der Konsumenten, und der Konsum ist der Hauptantrieb fürs globale Wachstum. Angesichts der steigenden Zinsen erfordern zweitens positive Aktienrenditen einen anhaltenden Gewinnanstieg. Aber die Gewinnmargen könnten durch höhere Lohn- und Faktorkosten geschmälert werden. Und drittens bringt die Inflation das Risiko mit sich, dass die US-Notenbank zu aggressiv an der Zinsschraube dreht und so die Kapitalkosten erhöht und eine Rezession auslöst.

Hat die Inflation ihren Höhepunkt noch vor sich?

Es gib vereinzelte Hinweise, dass der Preisdruck nachlässt. Die Rohstoffmärkte haben sich beruhigt. Der Ölpreis ist in den vergangenen Wochen günstiger geworden, und der Weizenpreis ist auf den tiefsten Stand seit vier Monaten gesunken. Auch stellen wir eine Verlangsamung des Preisanstiegs von Wohnimmobilien und eine Abkühlung der Arbeitskräftenachfrage in den USA fest. Doch um die Frage zu beantworten, sind eindeutigere Belege erforderlich. Solange nicht ein deutlicher Rückgang der Inflation in Richtung der Zielbereiche der Zentralbanken erkennbar ist, steht der Beweis aus.

Wann könnte es so weit sein, wie sieht das Szenario von T. Rowe Price aus?

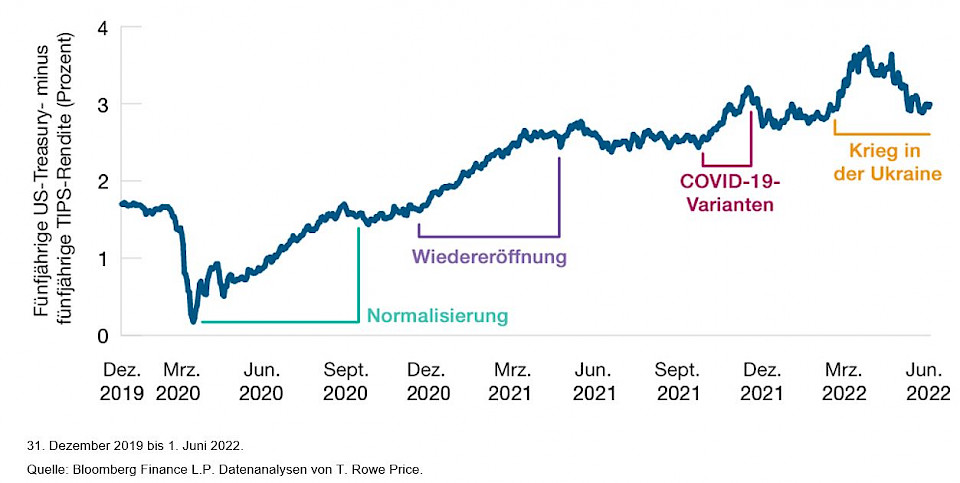

Auch wenn die Inflation ihr Höchst erreicht haben sollte, sind nach Ansicht unseres Head of International Fixed Income, Arif Husain, Anleger nicht davon überzeugt, dass sie rasch wieder auf die langjährige Zielmarke der Fed absinkt. Das signalisiert seiner Meinung nach der Anleihenmarkt, konkret der Spread oder Breakeven zwischen den Renditen der nominalen fünfjährigen US-Treasury-Note und der fünfjährigen Treasury Inflation Protected Security, TIPS. Die Breakeven-Inflationsrate gilt weithin als eine Schätzung der Inflationserwartungen. Wo wir stehen, zeigt die Grafik unten. Der Markt hat bereits mehrere zukünftige Zinserhöhungen durch die Fed eingepreist, erwartet aber immer noch, dass die Inflation die Zielrate der US-Notenbank in den nächsten fünf Jahren um einen vollen Prozentpunkt übersteigt.

Die Fed könnte ihr Inflationsziel nach oben korrigieren. Wo wäre die kritische Schwelle, was ist an Inflation tolerierbar, mit der Wirtschaft und Märkte leben könnten?

Wenn die US-Inflation sich bei rund 3% einpendelt, wäre das angemessen. Zwischen 3% und 4% könnte es ein bisschen schwieriger werden. Über 4% könnten wieder ‘Paul-Volcker-Zeiten’ anbrechen, um einen Begriff von Justin Thomson, unserem Head of International Equity, aufzunehmen. Der damalige Fed-Chef Paul Volker hatte die Zinsen bis in den zweistelligen Bereich erhöht, um eine Inflationsspirale zu stoppen. Eine ausgeprägte Aktienbaisse war die Folge.

Droht eine Wiederholung dieser Ereignisse?

Wie ich gesagt habe, muss sich die Geschichte aus Sicht unseres Teams nicht wiederholen. Die Notenbanken gehen heute subtiler vor. Nach unserem Dafürhalten wird die Fed die Zinsen weiter erhöhen, und wir müssen uns auf ein viel höheres Zinsniveau in den kommenden Monaten einstellen. Doch es wird der Zeitpunkt kommen, an dem die Währungshüter innehalten und abschätzen, welchen Effekt sie mit der restriktiveren Geldpolitik erzielen.

Wie gross ist die Gefahr einer Rezession?

Wir bei T. Rowe Price sind der Meinung, dass die Gefahr real ist, und sie hätte weitere negative Auswirkungen auf die Unternehmensgewinne und die Aktienmärkte. Deswegen müssen Anleger ihre Hausaufgaben machen. Es gibt aber auch Hoffnungsschimmer. In der Weltwirtschaft besteht potenziell ein erheblicher Angebotsstau. Aus unserer Sicht könnte er dazu beitragen, die Inflation zu senken, wenn die Engpässe in den Lieferketten aufgelöst werden können und so die Preise ins Rutschen kommen.

Sehen Sie weitere Chancen?

Das Team ist der Meinung, dass positive Impulse für die Weltwirtschaft von China kommen könnten, wo der Regulierungsdruck und die Gefahr weiterer Lockdowns nachlassen. China ist als eines der wenigen Länder in der Lage, von restriktiv wieder auf expansiv zu schalten, weil es die Inflation unter Kontrolle hat. Zu einer positiven Entwicklung könnte es bei allen Schwierigkeiten mit der aktuellen Versorgungssicherheit auch im Energiesektor kommen. Wie es so schön heisst: ‘Das beste Mittel gegen hohe Preise sind hohe Preise’ – in diesem Fall die hohen Preise für Öl und Gas. Sie verringern die relativen Kosten der Umstellung auf andere Energiequellen, der Übergang auf erneuerbare Energien sollte sich beschleunigen. Es dürfte auch zu verstärkten Investitionen in die gesamte Energieversorgung kommen – nicht nur für Wind- und Solar. Mögliche Beispiele sind unseren Experten zufolge der Ausbau der Stromnetze und die Entwicklung effizienterer Technologien für die Energiespeicherung.

Diversifikation hat im Abschwung seit Mitte Januar versagt. Bleibt es bei diesem Muster, oder kommt wieder eine Differenzierung in Gang, und was wäre aus Anlegersicht die richtige Positionierung, um davon zu profitieren?

Die Aktien-Anleihen-Korrelationen sind in den letzten Jahren mehrmals vom positiven in den negativen Bereich und zurück gewechselt. Nach unserem Research wurden die Ausschläge nach oben in der Regel von wirtschaftlichen Schocks wie plötzlichen Anstiegen der Arbeitslosenquote, der Inflation oder der Zinsen ausgelöst. Das war auch jetzt der Fall. Nach unserem Dafürhalten spielen Treasuries immer noch eine Rolle in der Portfolioallokation — vor allem dann, wenn die nächste Phase der Krise eine Rezession sein sollte. Unsere Experten sind sich einig darüber, dass Anleger aber auch andere Ansätze zur Risikominderung in Betracht ziehen sollten, beispielsweise dynamische Hedging- und andere defensive Strategien. Selbst wenn die Anleiherenditen ihren Höchststand noch nicht ganz erreicht haben, ist aus unserer Sicht jetzt der beste Zeitpunkt seit Jahren, um Anleihen zu kaufen. Wir denken, dass Anleger in den nächsten Quartalen vielleicht sogar eine längere Duration in Betracht ziehen sollten.

Tatsächlich?

Es wird attraktive Ertragsmöglichkeiten für Anleger geben, die wissen, wie man die Duration steuert — oder die sich dafür auf versierte Anlageexperten verlassen können. Die Renditen dürften auf mittlere Sicht Niveaus erreichen, die dafür sorgen, dass Kunden mit dem Ertrag ihrer Anleiheportfolios zufrieden sind. Manche Bereiche des Kreditmarkts wie beispielsweise hochverzinsliche Unternehmensanleihen könnten laut Arif Husain diesen Punkt schon erreicht haben. ‘Im High-Yield-Universum habe ich zum Teil Renditen im Bereich von 7% bis 8% gesehen’, sagt er. ‘Manche Anleihen mit BB-Rating werden mit 80 Cent je Dollar gehandelt. Solche Niveaus sind aus historischer Sicht gute Einstiegsgelegenheiten.’

Was ist auf der Aktienseite zu erwarten? Steht der Belastungstest noch bevor, ob schon viele negative Entwicklungen eingepreist sind, oder ist die Talsohle in Sicht, nachdem die Börse der realen Entwicklung immer einige Zeit vorausläuft?

Trotz des Ausverkaufs im ersten Halbjahr bleiben Aktien aus Sicht von Justin Thomson anfällig für eine weitere Schwäche. Die Gewinnerwartungen haben sich bisher recht gut gehalten, vor allem in den USA, doch wird diese Dynamik nicht von Dauer sein. Die US-Gewinne dürften in der zweiten Jahreshälfte aufgrund des schwächeren Wirtschaftswachstums sinken. Wachstumsorientierung und eine relativ enge Leadergruppe machen den US-Markt anfälliger für steigende Zinsen. In Europa sind die Bewertungen attraktiv, aber der Krieg in der Ukraine birgt erhebliche Risiken, darunter steigende Energiekosten und die Auswirkungen von Finanzsanktionen. Der geldpolitische Kurs für die EZB dürfte in den kommenden Monaten unsicher bleiben.

Setzt sich die relative Überlegenheit von Value- gegenüber Wachstumsaktien fort?

Wir würden sagen, ja. Die Dominanten haben sich zugunsten des Value-Stils geändert, und die Vergangenheit zeigt, dass diese Zyklen in der Regel bei Value-Aktien lange dauern. Wachstumsaktien bleiben aufgrund ihrer höheren relativen Bewertungen und potenziell höheren Zinsen unter Druck. In der Tech-Branche erkennen wir einige spätzyklische Effekte wie Fachkräftemangel und Lohninflation, die den Sektor belasten.

Was ist Ihr Rezept, was sollen Anleger, ob institutionell oder privat, beherzigen, um die kommenden Monate möglichst unbeschadet zu überstehen?

Wir sind vor allem der Meinung, dass Anleger die Risiken einer passiven Anlagestrategie in einem sich schnell verändernden Marktumfeld verstehen und sich der Tücken bewusst sein sollten. Kapitalisierungsgewichtete Indizes sind tendenziell schlecht für den Strukturwandel positioniert, weil sie die volle Risikolage spiegeln und Chancen missachtet werden können. Ein qualifiziertes aktives Management ist ein wichtiges Instrument zur Identifizierung von Gefahren und Opportunitäten. Bei volatilen Märkten kann aktives Management ein Freund für Anleger sein.