Advertorial

Im Interview erläutern Anthony Bailly und Vincent Imeneuraët, Portfoliomanager für europäische Aktien und Fondsmanager des Rothschild & Co Asset Management R-co Conviction Equity Value Euro, ihre jüngsten...

Der Produktionsausfall in diesem Jahr wird höchstwahrscheinlich die Verluste der globalen Finanzkrise von 2008 übertreffen, meint Marc-Antoine Collard von Rothschild & Co Asset Management. Covid-19 könnte in einer klassischen bilanziellen Rezession enden, in der Stress die hohe private und öffentliche Verschuldung noch verschärfe.

Die Covid-19-Pandemie kostet weltweit hohe und steigende Zahlen an Menschenleben. Damit die Gesundheitssysteme gegen die Pandemie entsprechend vorgehen konnten, waren Isolierung und weitreichende Schliessungen erforderlich, um die Ausbreitung des Virus zu verlangsamen. Dies hat schwerwiegende Auswirkungen auf die Wirtschaftstätigkeit. Tatsächlich wird der Produktionsausfall in diesem Jahr höchstwahrscheinlich die Verluste übertreffen, die die globale Finanzkrise von 2008 auslösten. Darüber hinaus besteht eine extreme Unsicherheit in Bezug auf 2021. Denn die Faktoren wie der Verlauf der Pandemie, die Intensität und Wirksamkeit der Eindämmungsbemühungen, das Ausmass der Versorgungsengpässe und Verhaltensänderungen sind nur schwer vorhersehbar.

Die grosse Schwankungsbreite des Wirtschaftswachstums im 1. Quartal 2020 unter den Industrieländern – das US-BIP fiel im Quartalsvergleich um -4,9 %, das der Eurozone um -14,4 % – kann auf den Zeitpunkt des Ausbruchs zurückgeführt werden. Während Covid-19 und die damit verbundenen Lockdowns eine grosse Delle im BIP des ersten Quartals verursacht haben, werden dieselben Kräfte sehr wahrscheinlich einen viel grösseren Rückgang im zweiten Quartal bewirken. Dieser dramatische synchronisierte Einbruch des globalen Wachstums stellt die politischen Entscheidungsträger vor einzigartige Herausforderungen.

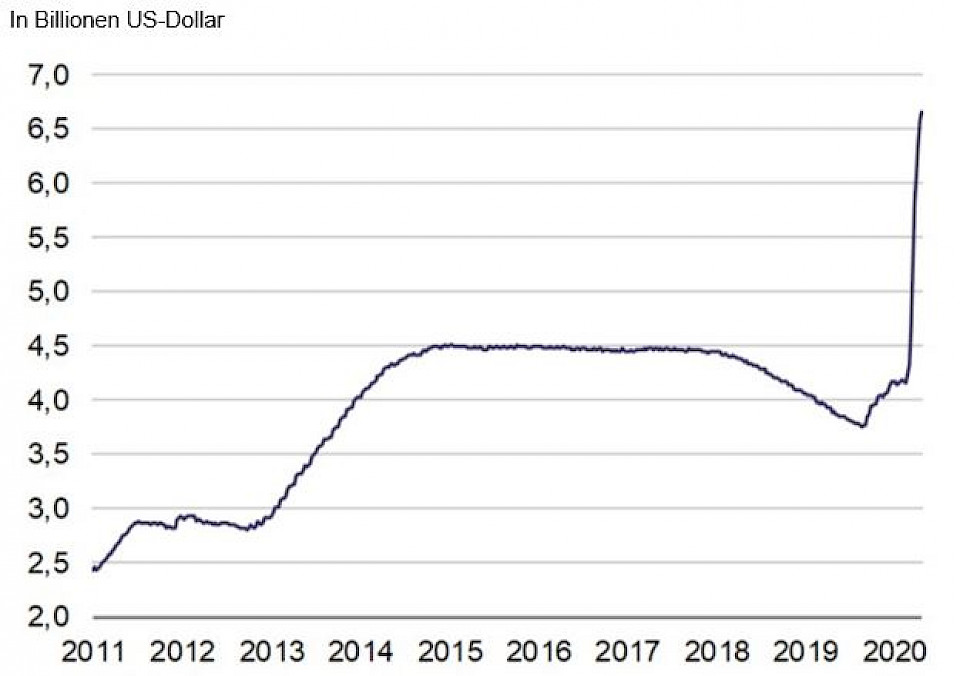

Dementsprechend wird prognostiziert, dass die Steuer- und Ausgabenpolitik das Ausmass von 2009 übertreffen wird. Beispielsweise hat der US-Kongress als Reaktion auf die Pandemie gesetzliche Erleichterungen in Billionenhöhe beschlossen, die Arbeitslosenunterstützung erweitert und verlängert, den meisten Amerikanern einen Scheck über 1‘200 Dollar geschickt und Anreize für Unternehmen geschaffen, Arbeitnehmende weiter zu beschäftigen. In der Zwischenzeit sind die Zentralbanken in verschiedenen Märkten immer innovativer und interventionistischer geworden. Während die Zinssenkungen relativ bescheiden ausfielen, werden ihre Bilanzen in diesem Jahr stark ansteigen, wobei davon ausgegangen wird, dass die Ankäufe von Staatspapieren die Verbreitung der Niedrigzinspolitik verstärken werden. Eine breite Palette von Kreditinstrumenten dürfte die Marktliquidität verbessern und die Kreditvergabe ankurbeln. Die Finanzbehörden unterstützen die Aktivitäten der Zentralbanken durch ausserbudgetäre Darlehensgarantien. Durch diese beispiellosen Massnahmen sind Geld- und Finanzpolitik nun miteinander verflochten.

Insgesamt haben diese breit angelegten Konjunkturanreize und Liquiditätsfazilitäten, die darauf abzielen, den systemischen Stress im Finanzsystem zu verringern, das Vertrauen gestärkt und die Erwartungen für eine mögliche wirtschaftliche Erholung gestützt. Allerdings können Liquiditätsmassnahmen das Bonitätsrisiko nicht vollständig ausgleichen. Man sollte nicht aus den Augen verlieren, dass diese beispiellosen politischen Reaktionen nur dem beispiellosen Zusammenbruch der Wirtschaftstätigkeit entsprechen.

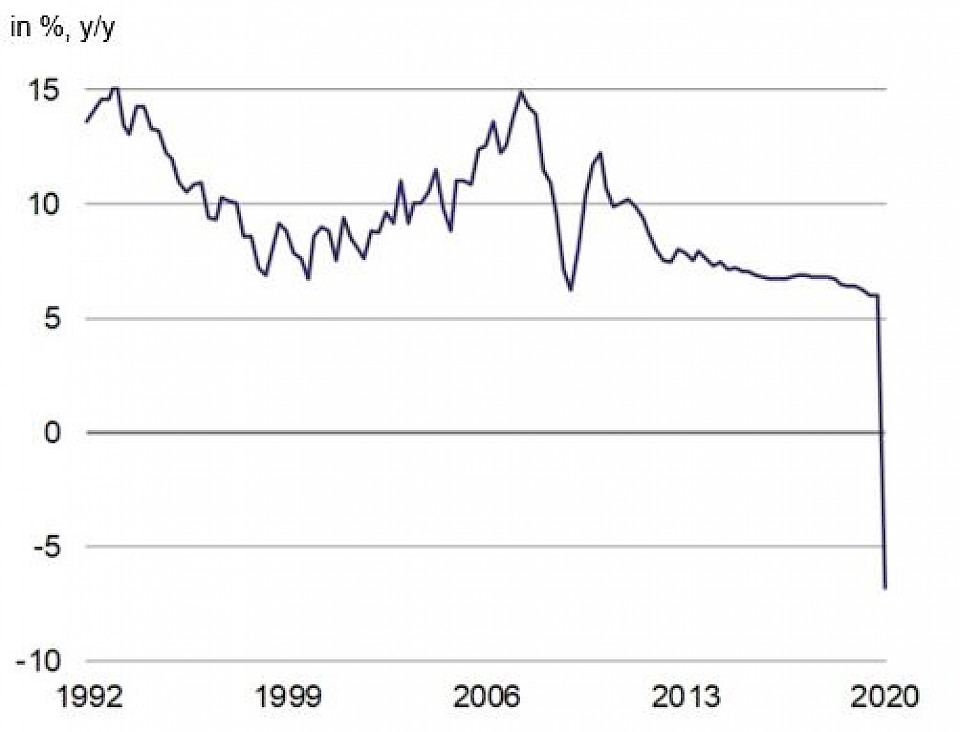

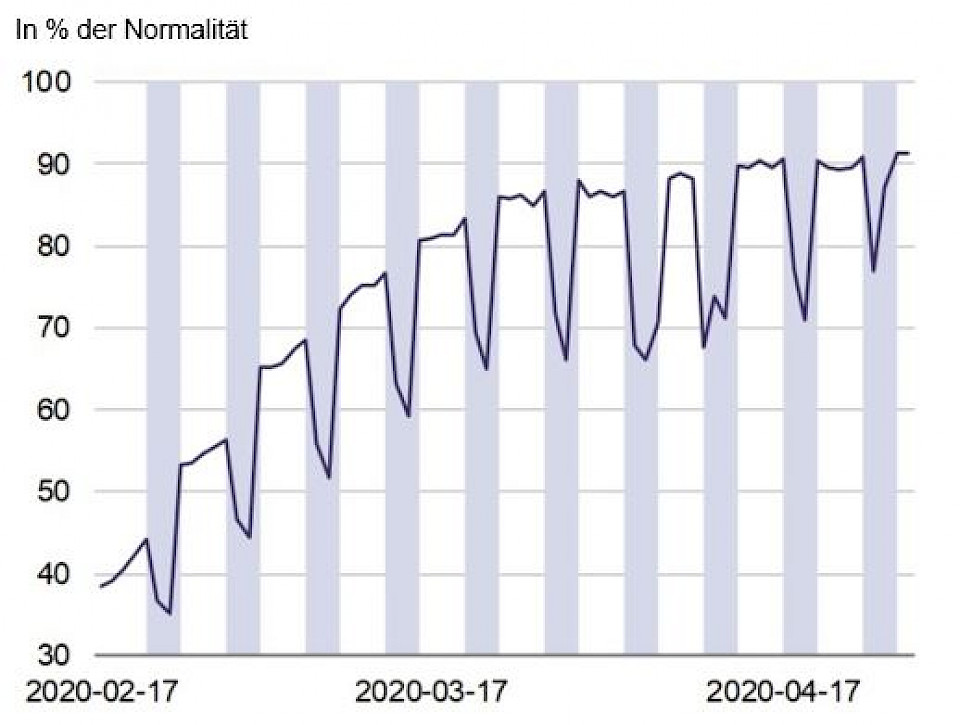

In vielen Ländern wird die Staatsverschuldung 100 % des BIP übersteigen, und während die Kosten des Schuldendienstes durch niedrige Zinsen begrenzt werden, ist die Schuldendynamik instabil geworden. Darüber hinaus ist eine rasche Rückkehr zur Normalität höchst ungewiss. In China fiel das BIP im 1. Quartal 2020 um beispiellose -6,8 % im Jahresvergleich. Die Aktivitätsdaten vom März deuten darauf hin, dass die Erholung langfristig sein wird, wobei die Inlandsnachfrage nach wie vor durch Quarantänebeschränkungen gebremst wird, wie es die sich zwar verbessernden, aber immer noch niedrigen Tagesindikatoren zeigen.

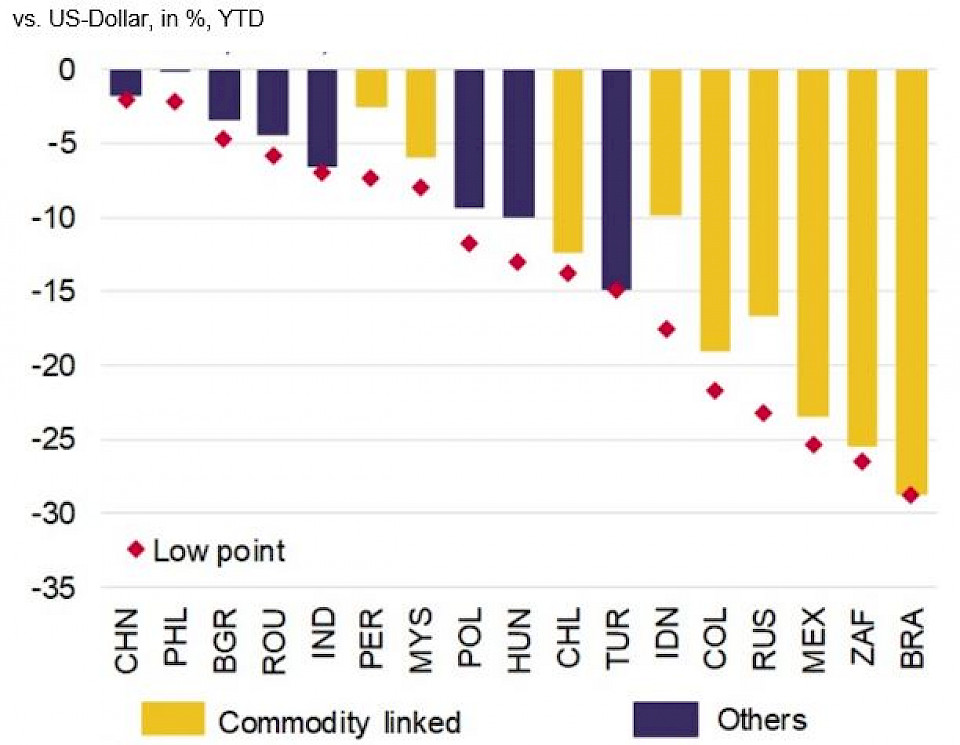

Die Pandemie, die zuerst in China gemeldet wurde, hat sich in Europa und dann in den USA rasch ausgebreitet. Die WHO hat davor gewarnt, dass die vierte Welle wahrscheinlich die Schwellenländer treffen wird. Auf der einen Seite sind Industrieländer mit gut ausgestatteten Gesundheitssystemen und dem Vorteil, harte Währungen auszugeben, vergleichsweise besser in der Lage, mit dieser Krise fertig zu werden. Dagegen sind die Herausforderungen, vor denen mehrere Schwellenländer ohne ähnliche Ressourcen stehen, ausserordentlich grösser. Diese Länder erlebten den grössten Kapitalabfluss aller Zeiten und fast alle Währungen gaben gegenüber dem USD nach, wobei die rohstoffproduzierenden Volkswirtschaften (wie Brasilien, Mexiko und Südafrika) seit Jahresbeginn um -25 % fielen und in einigen Fällen ein Allzeittief erreichten. Insgesamt stellen der plötzliche Stopp der Wirtschaftstätigkeit und die Portfolioabflüsse zusammen mit dem Ölpreisschock eine schwere Belastungsprobe für viele Schwellenländer dar, zumal viele von ihnen mit schlechteren Startbedingungen als 2008 in die Corona-Krise gerieten.

Im Ergebnis scheint die starke Erholung der Aktienmärkte in den letzten Wochen mit einer nahtlosen Rückkehr zum Wachstum im 2. Halbjahr 2020 vereinbar zu sein, da Investoren auf Folgendes spekulieren: Die Pandemie ähnelt einer Naturkatastrophe, bei der die Wirtschaft zusammenbricht, dann aber den Produktionsausfall mehr als ausgleicht, was umso mehr auf die raschen und substanziellen wirtschaftspolitischen Massnahmen zurückzuführen ist. Allerdings können die Massnahmen der Zentralbanken und der Regierungen das menschliche Verhalten nicht vollständig ändern und die Menschen nicht zwingen, ihre Häuser zu verlassen, in Restaurants zu essen und in Einkaufszentren einzukaufen. In dieser Hinsicht könnte Covid-19 in einer klassischen bilanziellen Rezession enden, in der Stress die bereits bestehenden Schwachstellen noch verschärft, nämlich die hohe private und öffentliche Verschuldung. Die EZB betonte beispielsweise, dass die Wirtschaft der Eurozone im Jahr 2020 um bis zu -12 % schrumpfen und ihr Prä-Pandemie-Niveau erst wieder Ende 2022 erreichen könnte.

Obwohl bisher grösstenteils nicht vorhanden, scheint eine internationale Koordination von entscheidender Bedeutung zu sein, da unkoordinierte Einschränkungen die Gefahr bergen, dass das Virus nacheinander auf der ganzen Welt wieder auftaucht. Im Übrigen wird auch ein Land, das einen wirksamen Lockdown anstrebt, nicht vor unzureichenden oder wirkungslosen Massnahmen in anderen Teilen der Welt gefeit sein. Dennoch eskalierten die Spannungen zwischen den USA und China, als Aussenminister Mike Pompeo behauptete, es gebe "überwältigende Beweise" dafür, dass das Coronavirus aus einem chinesischen Labor stamme, was Beijing bestritt. In diesem Wahljahr diskutiert die Trump-Regierung Möglichkeiten, China für die Pandemie zu bestrafen, möglicherweise durch die Wiedereinführung oder Ausweitung von Zöllen.

Auf der positiven Seite steht als Joker die Entwicklung eines Impfstoffs, die ähnlich schnell wie die von Therapien voranschreitet – auch wenn das eher mittelfristig erfolgen dürfte. Nichtsdestotrotz scheinen sich viele Investoren zunehmend von der Möglichkeit der schnellsten Entwicklung, Zulassung und Einführung von Massenimpfungen angezogen zu fühlen, da der Fokus der Privatwirtschaft unvergleichlich ist und die staatliche Finanzierung unbegrenzt scheint.

Disclaimer

Die in diesem Dokument enthaltenen Aussagen und Analysen dienen Informationszwecken und stellen keine Anlageempfehlung oder -beratung dar. Rothschild & Co Asset Management Europe kann nicht für Entscheidungen verantwortlich gemacht werden, die auf der Grundlage der in diesem Dokument enthaltenen oder durch sie angeregten Elemente getroffen werden (die vollständige oder teilweise Reproduktion ist ohne vorherige Zustimmung von Rothschild & Co Asset Management Europe verboten).

Soweit externe Daten verwendet werden, um die Aussagen dieses Dokuments festzulegen, stammen diese Daten aus Quellen, die als zuverlässig erachtet werden, deren Richtigkeit und Vollständigkeit aber nicht garantiert wird. Rothschild & Co Asset Management Europe hat keine unabhängige Überprüfung der in diesem Dokument enthaltenen Informationen durchgeführt und kann daher nicht für Fehler, Auslassungen oder Interpretationen der hierin enthaltenen Informationen verantwortlich gemacht werden. Diese Analyse ist nur zum Zeitpunkt der Erstellung dieses Berichts gültig. Aufgrund des subjektiven Charakters dieser Analysen und Meinungen werden diese Daten, Projektionen, Prognosen, Vorhersagen, Hypothesen und/oder Meinungen nicht notwendigerweise von den Management-Teams von Rothschild & Co Asset Management Europe verwendet oder befolgt, die auf Grundlage ihrer eigenen Meinungen und als unabhängige Abteilungen innerhalb des Unternehmens handeln können. Einige vorausschauende Aussagen basieren auf bestimmten Annahmen, die unter Umständen teilweise oder vollständig von der Realität abweichen. Jede hypothetische Schätzung ist von Natur aus spekulativ, und es ist denkbar, dass einige, wenn nicht alle Annahmen zu diesen hypothetischen Darstellungen nicht eintreten oder sich erheblich von den aktuellen Feststellungen unterscheiden. Rothschild & Co Asset Management Europe kann für die in diesem Dokument enthaltenen Informationen nicht haftbar gemacht werden und insbesondere für jede Entscheidung, die auf Grundlage dieser Informationen getroffen wird.