30.01.2026, 12:12 Uhr

Der Nordea 1 Empower Europe Fund hat die Schwelle von 500 Millionen Euro verwaltetem Vermögen überschritten. Der erst im Juni 2025 lancierte Aktienfonds profitiert von der starken Nachfrage nach Anlagen, die auf...

Die Federal Reserve plant, ab November die Anleihekäufe zurückzufahren. Die langfristigen Auswirkungen davon hängen laut Sébastien Galy von Nordea Asset Management davon ab, wie lange der aktuelle Inflationsschub anhält. Aktien aus Industrieländern dürften jedoch profitieren.

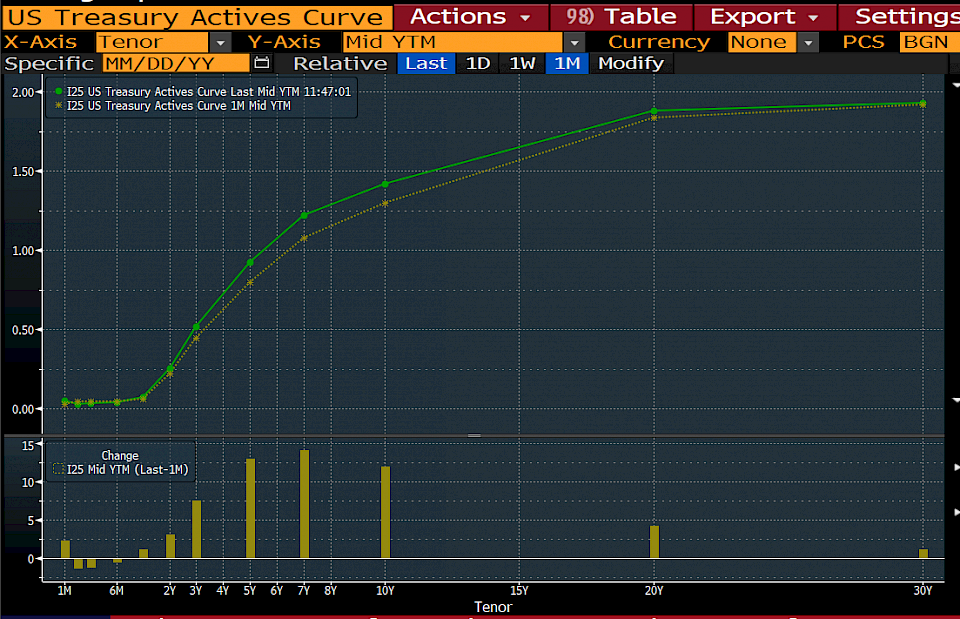

Die US-Notenbank wird ihre Anleihekäufe höchstwahrscheinlich im November zurückfahren – sofern die Arbeitsmarktdaten stimmen und substanzielle Fortschritte bei den Inflations- und Wachstumszielen erreicht werden. Angesichts der hohen Breakeven-Inflation in den nächsten Jahren hat die Fed ihre eigene Inflationsprognose erhöht. Ausserdem erwartet sie, dass die Zinsen im nächsten Jahr wieder steigen dürften. "Interessant ist das relativ moderate Tempo der prognostizierten Zinserhöhungen ab 2023. Dies deutet darauf hin, dass die Fed davon ausgeht, dass langfristig deflationäre Kräfte in den Vordergrund treten werden", meint Sébastien Galy, Senior Macro Strategist bei Nordea Asset Management.

Mit dieser Kommunikationsstrategie solle das vordere Ende der US-Treasury-Kurve gezügelt werden, was der Wirtschaft Zeit für Wachstum gebe. Die Fed werde wahrscheinlich zu langsam sein, um den hohen Verschuldungsgrad im System anzugehen, was etwa im zweiten Halbjahr 2022 zu einer Korrektur der daraus resultierenden Blase bei den Vermögenswerten führen werde.

Allerdings hängen die längerfristigen Aussichten gemäss Galy davon ab, wie vorübergehend der derzeitige Inflationsschub ist. Sollte die Inflation schneller als erwartet abflauen, geht er davon aus, dass sich die Zinserhöhungen verzögern dürften. Das hätte einen weiteren Aufwärtstrend bei nordamerikanischen Aktien zur Folge.

Die US-Notenbank führt das Auslaufen der Anleihekäufe zu einer Zeit durch, in der sich die US-Wirtschaft verlangsamt. Dies führt zu Befürchtungen einer Stagflation, also einer erhöhten Inflation bei stagnierendem Wachstum. Selbst die Fed ist immer weniger davon überzeugt, dass der Inflationsdruck schnell nachlassen wird, während die Inflationserwartungen am Markt für die nächsten Jahre hoch sind. "Das Problem, mit dem die Fed konfrontiert ist, besteht darin, dass es eine Fülle von Schocks unterschiedlicher Intensität gibt, die die Erwartungen der Haushalte an eine stabile Inflation destabilisieren. Die Fed kann einen Teil dieses Drucks eindämmen, indem sie die Anleihekäufe reduziert und Zeit gewinnt, indem sie die Kontrolle über das Geschehen zurückerlangt", so Galy. Was jedoch bleibe, sei das langfristige Problem der Lieferketten, auf das die Fed wenig Einfluss hat. Es gebe allerdings bereits Berichte, dass die Einstellung von Mitarbeitenden in den Lagern nach der Streichung des zusätzlichen staatlichen Arbeitslosengelds einfacher geworden sei.

Auch wenn das Tapering der Fed nicht ganz den Markterwartungen entspreche, sei damit die Frage geklärt, wie der Markt kurzfristig reagieren würde – nämlich mit etwas höheren langfristigen Renditen. Die langfristigen Auswirkungen seien hingegen schwerer vorherzusagen. Die Liquidität, die von der Fed entlang der gesamten Kurve der US-Treasuries abgerufen wird, dürfte gemäss Galy ohne Weiteres der Liquidität entsprechen, die sowohl in den Vereinigten Staaten als auch im Ausland in Form von Cash verfügbar ist.

"Eine unerwartete Folge des Taperings ist wahrscheinlich, dass der US-Anleihemarkt im Laufe der Zeit mit dem Markt für Schwellenländeranleihen konkurrieren wird – was eine der Hauptbefürchtungen gegenüber dem Tapering war, da die Renditen in den USA attraktiver werden", so der Experte.

Für Investorinnen und Investoren sei relevant, dass die US-Treasury-Renditen etwas angestiegen sind, da die Fed die Markterwartungen nicht ganz erfüllt habe. Galy beobachtet jedoch, dass die Angst vor dem Tapering schwindet. Damit reduziere sich auch die Angst vor einer breiteren Konjunkturabschwächung, die von China angeführt wird, wo eine Immobilienkrise aufkeimt. "Entsprechend dürften sich Aktien aus den Industrieländern in den kommenden Wochen besser entwickeln – vor dem Hintergrund von Sorgen, die typisch sind für einen fortgeschrittenen Carry-Trade", prognostiziert Galy.