29.08.2025, 08:47 Uhr

«Galt die amerikanische Wirtschaft vor einigen Wochen noch als nahezu unverwüstlich, hat dieses Bild spätestens seit dem jüngsten Arbeitsmarktbericht vom 1. August erste Kratzer erhalten. Dennoch befindet sich der...

«Wo bereits viel Pessimismus eingepreist ist, dort ist das positive Überraschungspotential entsprechend hoch», schreibt Ivan Domjanic, Kapitalmarktstratege bei M&G Investments. Allerdings gelte auch: «Nicht jede Value-Aktie ist automatisch unterbewertet, nur weil sie günstige Bewertungskennzahlen aufweist.»

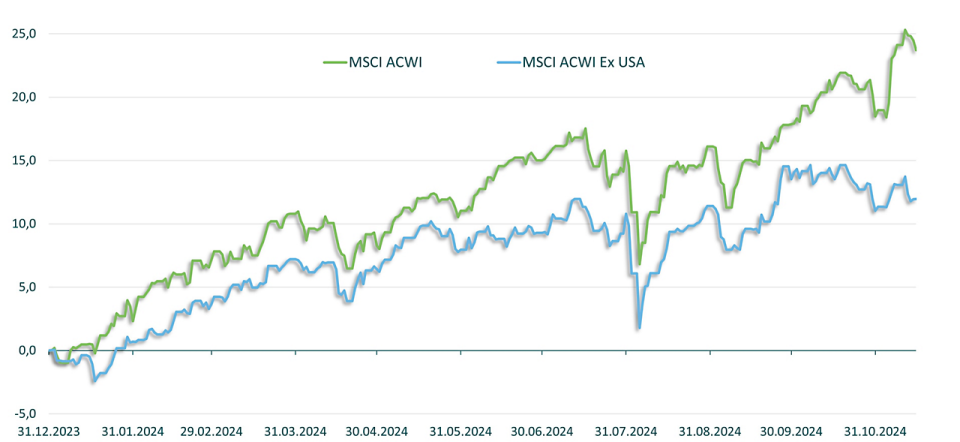

Die Aktienmärkte scheinen sich laut dem Experten «durch nichts aus der Ruhe bringen zu lassen». Der MSCI ACWI Index liegt bis Mitte November über 20 Prozent im Plus. Treibende Kraft ist auch in diesem Jahr wieder der US-Aktienmarkt. So liegen die Aktien ausserhalb der USA – also der MSCI ACWI ex USA Index – «nur» bei einem Plus von 12 Prozent. Besonders auffällig ist das Auseinanderdriften der Wertentwicklung seit Anfang Oktober, was mit den möglichen Nachteilen, die den Handelspartnern der USA aufgrund der erwarteten Anhebung der Zölle durch den neuen US-Präsidenten Donald Trump entstehen könnten, im Zusammenhang steht.

Quelle: Morningstar, 15. November 2024.

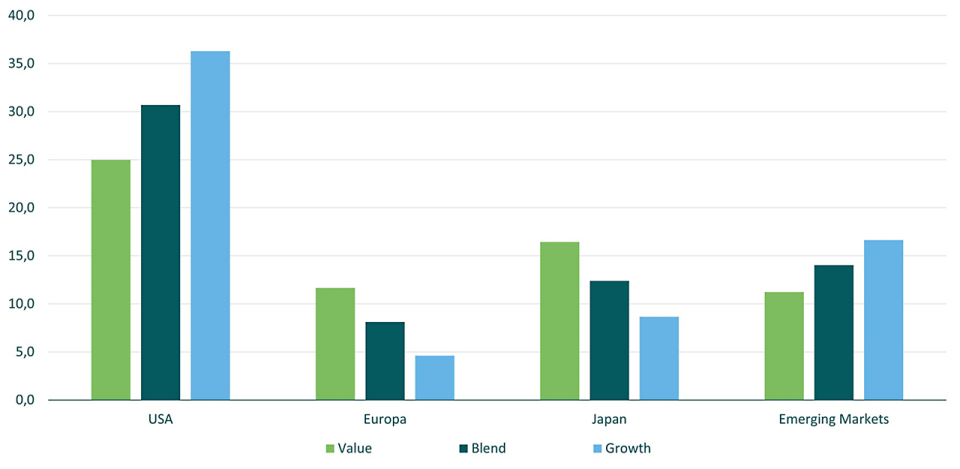

Eine interessante Beobachtung ist laut Domjanic ausserdem die unterschiedliche Entwicklung der einzelnen Marktsegmente innerhalb der regionalen Aktienmärkte. Während in den USA die Wachstumstitel im laufenden Jahr klar vorne liegen, sieht das Bild beispielsweise in Europa genau umgekehrt aus. Hier geniessen die Value-Aktien einen Rückenwind und liegen entsprechend klar vor den Wachstumstiteln. Für Anleger die ihre Portfolioaufstellung regional gestalten, lohnt sich also ein Blick tiefer in die einzelnen regionalen Aktienmärkte.

Quelle: Morningstar, 15. November 2024. *Basierend auf den entsprechenden Indizes von MSCI.

So interessant die Betrachtung der vergangenen Wertentwicklung auch sein möge, viel wichtiger seien die Erwartungen für die Zukunft. Während die unterschiedlichen Entwicklungen rückblickend betrachtet nicht wirklich unbegründet sind – so war das Gewinnwachstum in den USA höher als im Rest der Welt – sind gemäss Domjanic die zwei entscheidenden Fragen für die heutige Anlageentscheidung: «Was künftig zu erwarten ist und welche Erwartungen in den Kursen bereits eingepreist sind?» Die zweite Frage lasse sich anhand der Bewertungen zumindest grob beantworten.

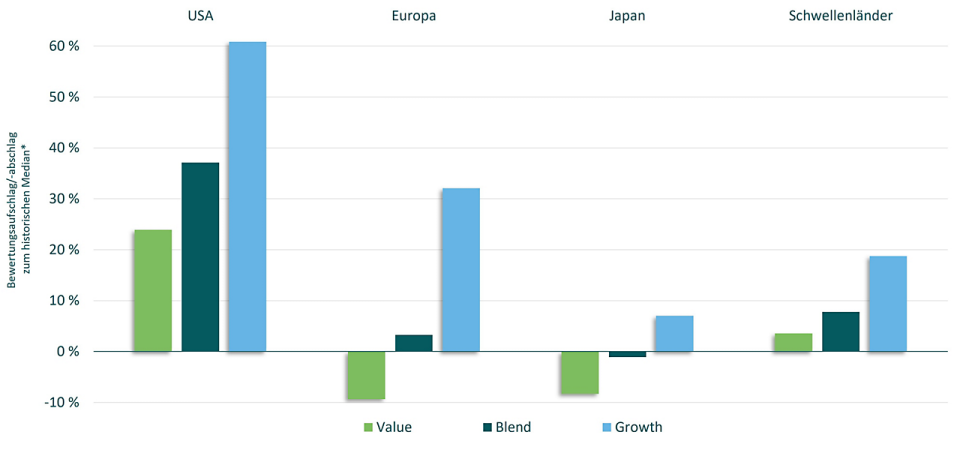

Bewertungskennzahlen wie etwa die Forward P/E-Ratio, lassen sich aus unterschiedlichen Perspektiven miteinander vergleichen. So kann man die Bewertungen unterschiedlicher Märkte beispielsweise relativ zueinander betrachten oder relativ zur eigenen Historie. Letztere offenbart laut M&G aktuell drei Auffälligkeiten (siehe Grafik unten):

Der US-Aktienmarkt erscheint im Vergleich zur eigenen zwanzigjährigen Historie äusserst teuer bewertet (Aufschlag von 37 Prozent). In Europa, Japan und den Emerging Markets sind die Bewertungen aus diesem Blickwinkel deutlich moderater.

Wachstumstitel sind laut dem Experten überall teuer im Vergleich zur eigenen Historie, besonders teuer erscheinen sie jedoch in den USA (Aufschlag von 62 Prozent!), gefolgt von Europa (Aufschlag von 32 Prozent) und den Emerging Markets (Aufschlag von 19 Prozent). Value-Titel sind dagegen vor allem in Europa (Abschlag von 9 Prozent) und Japan (Abschlag von 8 Prozent) noch immer günstig im Vergleich zur eigenen Historie.

Quelle: Refinitiv Datastream, 31. Oktober 2024. *Basierend auf den entsprechenden MSCI Indizes und Fwd P/E Ratios (NTM), Daten vom 30.11.2004 bis zum 31.10.2024.

Selbstverständlich sei diese pauschale Betrachtung sehr oberflächlich und werde den einzelnen Aktien innerhalb des jeweiligen Marktes oft nicht gerecht. «Dennoch kann man meines Erachtens zumindest erahnen, wie viel Optimismus oder Pessimismus im jeweiligen Markt eingepreist sein könnte», schreibt der Kapitalmarktstratege bei M&G Investments.

Den Bewertungen nach zu urteilen, erwarten die Märkte offenbar, dass den US-Aktienunternehmen rosige Zeiten bevor stehen. Um einen Bewertungsaufschlag von 37 Prozent zu rechtfertigen, müsste das Gewinnwachstum in Zukunft also signifikant höher ausfallen als das ohnehin bereits starke Gewinnwachstum der Vergangenheit. In Anbetracht der oftmals hohen Qualität der dominanten US-Unternehmen erscheint das zwar nicht unmöglich, viel Spielraum für Enttäuschungen sei jedoch nicht vorhanden.

Dennoch sollte man als Anleger «den Tatsachen ins Auge sehen:» Viele US-Unternehmen sind in ihren jeweiligen Bereichen weltweit führend. Gerade bei den grossen technologischen Innovationen seien die USA kaum wegzudenken. «Unternehmen wie NVIDIA, Microsoft und Alphabet werden sich beim Thema KI wohl kaum die Butter vom Brot nehmen lassen. Zu dominant ist deren Marktposition, zu mächtig ist deren Finanzkraft», urteilt der Experte. Zudem tauchten in den USA regelmässig neue aufstrebende Unternehmen auf, die sich durch Innovationen und eine äusserst erfolgreiche Vermarktung ihrer Produkte auf dem Weltmarkt auszeichneten. «Auf dieses innovative Wachstumspotential in einem globalen Aktienportfolio komplett zu verzichten, wäre aus meiner Sicht der falsche Weg», ergänzt er.

Einfach blind die US-Wachstumswerte zu kaufen wäre jedoch ebenfalls zu einfach. Hier sei Selektivität gefragt, denn nicht bei allen teuren US-Wachstumstiteln seien die hohen Bewertungen gerechtfertigt. Viele dieser Aktien schwimmten einfach nur auf der Welle der Euphorie bestimmter Wachstumsthemen. Hier könne das Rückschlagpotential sehr hoch sein, wenn der Markt zu der Erkenntnis gelangt, dass die Unternehmen wohl doch nicht zu den Gewinnern innerhalb ihrer Themenfelder zählen werden.

Das Schöne an günstig bewerteten Value-Aktien sei, dass die Erwartungen in Bezug auf das künftige Gewinnwachstum in der Regel sehr niedrig seien. Das heisse, die künftige Geschäftsentwicklung müsse nicht unbedingt super verlaufen, um mit so einer Aktie «anständige Renditen» erzielen zu können. Sei der Pessimismus gross genug und somit die Bewertung entsprechend günstig, reiche ein niedriges Wachstum oftmals aus, um positiv zu überraschen.

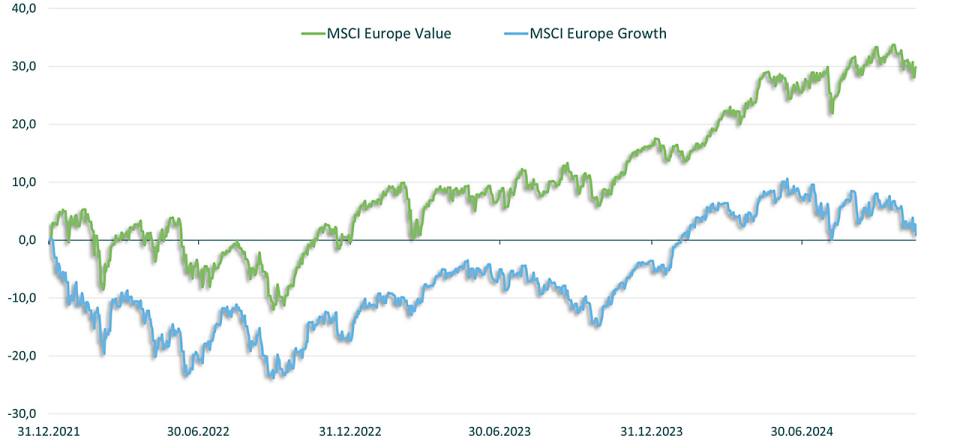

Wie weiter oben gezeigt, profitieren Value-Aktien in Europa derzeit von einem «Rückenwind». Dieser war gemäss Domjanic bereits in den zwei Jahren zuvor zu beobachten. So konnte das Value-Segment in Europa seit dem 1. Januar 2022 kumuliert knapp 30 Prozent an Wert zulegen, während die europäischen Wachstumstitel mit einem Plus von rund einem Prozent in diesem Zeitraum nur sehr knapp im positiven Bereich liegen (jeweils zum 15. November 2024, in Euro).

Quelle: Morningstar, 15. November 2024.

Trotz dieser bereits erfolgten Aufholjagt von Value-Aktien in Europa bestehe weiterhin eine deutliche Bewertungsanomalie. Im Gegensatz zu den europäischen Wachstumstiteln, die weiterhin rund 30 Prozent teurer seien als im Median der vergangenen 20 Jahre, liegt die Bewertung des Value-Segments nach wie vor knapp 10 Prozent unterhalb seines zwanzigjährigen Medians.

Das heisst der Markt scheine für das Value-Segment offensichtlich relativ pessimistisch zu sein, gleichzeitig für das Growth-Segment aber recht optimistisch. Aufgrund dieser Bewertungsanomalie und dem Preismomentum zugunsten von Value könnte sich trotz des makroökonomischen Gegenwinds mit dem schwächelnden Wirtschaftswachstum und den Unsicherheiten in Bezug auf die zweite Trump-Präsidentschaft, in Europa vor allem ein Blick auf das günstige Value-Segment lohnen. Denn wo bereits viel Pessimismus eingepreist ist, dort ist das positive Überraschungspotential entsprechend hoch.

Doch ähnlich wie bei den Wachstumstiteln aus den USA, komme es auch hier auf die Aktienauswahl an. Denn nicht jede Value-Aktie sei automatisch unterbewertet, nur weil sie günstige Bewertungskennzahlen aufweise. Es gebe durchaus viele Aktien unter den Value-Titeln, die aus gutem Grund billig sind. Diese sogenannten «Value-Fallen» gelte es möglichst zu vermeiden. Hierzu sei eine tiefgehende Fundamentalanalyse, die unter anderem die bilanzielle Stärke, die Langlebigkeit des Geschäftsmodells sowie das Managementverhalten unter die Lupe nimmt, unausweichlich.

Unterschiedliche regionale Aktienmärkte bieten oftmals unterschiedliche Eigenschaften mit unterschiedlichen Chancen und Risiken. In einem globalen Aktienportfolio sollte man laut Domjanic daher tiefer in die einzelnen Regionen schauen. Dabei kann man letztendlich durchaus zu dem Ergebnis kommen, dass in einer Region Wachstumstitel und in der anderen Region Value-Titel aus unterschiedlichen Gründen interessant erscheinen. «Eine solide globale Aktienallokation ist nicht zwangsweise eine reine Stilfrage zwischen Value und Growth, sondern kann je nach Marktgegebenheit auch eine Kombination aus beidem sein», so das Fazit.