13.02.2014, 08:07 Uhr

Nach der Übernahme durch New York Life Investments am 3. Februar 2014, wird der Assetmanager in Zukunft CANDRIAM heissen.

Eine aktuelle Studie des europäischen Asset Managers Candriam zeigt, wie man mit einem benchmarkfreien Ansatz stabilere Anleiheerträge erzielen kann als mit traditionellen Benchmark-Konzepten. Wichtig für den Erfolg: die zyklischen Entwicklungen der Wirtschaft müssen berücksichtigt werden.

Die Studie mit dem Titel Die Zyklen beherrschen: Konjunktur, Finanzpolitik und Geldpolitik verstehen klug in Anleihen investieren von Candriam zeigt, dass es nicht nur einen Wirtschaftszyklus gibt, sondern drei. Sie sind miteinander verbunden und beeinflussen die Anleihenmärkte auf unterschiedliche Weise.

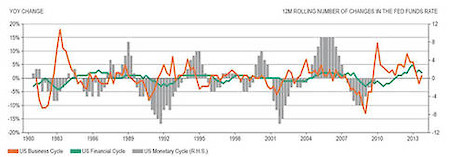

Abbildung 1: Drei Zyklen: Konjunktur, Finanzpolitik und Geldpolitik in den USA (1980 bis 2014)

Auswirkungen der Zyklen auf die Anleiheerträge

In seiner Studie untersucht Candriam die amerikanischen Konjunktur- und Finanzdaten der letzten dreissig Jahre und entwickelt eigene Frühindikatoren. Das Ergebnis: Die einzelnen Anleihearten reagieren sehr unterschiedlich auf die drei Zyklen.

Durch eine ökonometrische Analyse der Anleiheerträge in unterschiedlichen Zyklus-Phasen kommt Candriam zu folgendem Ergebnis:

Ein Portfolio für alle Zyklusphasen

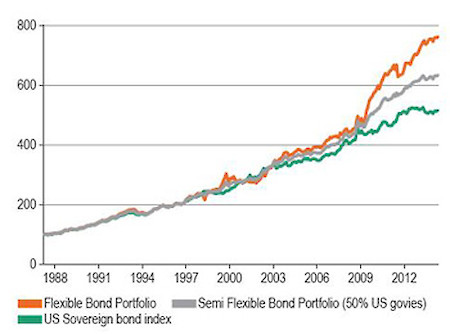

Auf der Grundlage der Ergebnisse seiner Analyse zeigt Candriam, dass eine einfache zyklusorientierte Anleihen-Allokation in allen Phasen erfolgreich sein kann.

Dazu haben die Candriam-Analysten ein benchmarkfreies hypothetisches Portfolio zusammengestellt, das in vier Arten von US-Anleihen investieren kann: US-Staatsanleihen, Investmentgrade-Anleihen, High Yield-Anleihen und Wandelanleihen. Die Gewichtung unterliegt keinen Restriktionen. Dieses flexible Portfolio wird aktiv gemanagt und auf der Grundlage der Reaktionen der unterschiedlichen Asset-Klassen auf Konjunktur und Finanzen umgeschichtet. Langfristig entwickelte sich das benchmarkfreie Portfolio besser als ein reines US-Staatsanleihen-Portfolio.

Abbildung 2: Mehrertrag durch zyklusorientierten dynamischen Anleihen-Ansatz

Nicolas Forest, Global Head of Fixed Income bei Candriam, sagt: Die aktuelle Studie zeigt, dass eine benchmarkfreie zyklusorientierte Strategie bessere Ergebnisse erzielen kann als ein traditioneller benchmarkorientierter Ansatz. Eine benchmarkfreie dynamische Anleihen-Allokation kann, wenn die drei Zyklen berücksichtigt werden, in fast jedem Marktumfeld positive Erträge erzielen. Die eigentliche Frage ist also nicht, ob man in Festzinspapiere investieren sollte, sondern welche Art von Anleihen sich für welche Phase der drei Zyklen eignet.