05.07.2022, 12:16 Uhr

Der frühere Head of Switzerland bei Aberdeen Standard Investments ist neu als Sales Professional für Degroof Petercam Asset Management tätig.

Das Jahr 2018 endete mit einem deutlichen Einbruch der Aktienmärkte, ein markanter Dämpfer für Anleger weltweit. Vielfach sorgten die Marktturbulenzen für Ratlosigkeit. Die Experten von Degroof Petercam mahnen zur Vorsicht.

Die Dauer der derzeitigen Expansionsphase lässt gemäss den Experten von Degroof Petercam den Verdacht aufkommen, dass das Ende des Zyklus näher gerückt ist. Im Januar 2019 befindet sich der Aufschwung im 114. Monat und ist damit bereits die zweitlängste Wachstumsphase der Geschichte. Die bislang längste begann im März 1991 und erstreckte sich über 120 Monate. Als Ursprung des aktuellen Konjuktur-Booms machen die Experten das Ergebnis der extrem lockeren Geldpolitik mit niedrigen oder sogar negativen Zinsen und quantitativen Lockerungen sowie der jüngsten Fiskalpolitik in China und den USA aus.

Zeichen deuten auf Ende des Konjunkturzyklus

Schon die ehemalige Präsidentin der US-Notenbank, Janet Yellen, sagte, dass Expansionsphasen nicht an Altersschwäche sterben. Somit würde eine nähere Analyse von Konjunkturzyklen erforderlich. Wirtschafts- und Marktindikatoren liefern dafür wertvolle Informationen. Wirtschaftliche Frühindikatoren - wie etwa der Einkaufsmanagerindex (PMI) -, die in der Regel dem Konjunkturzyklus vorauseilen, scheinen in den Augen der Experten bereits Ende 2017 bis Mitte 2018 ihren Spitzenwert erreicht zu haben. Auch Spätindikatoren wie die Arbeitslosenquote würden immer noch positive Werte aufweisen und die Zentralbanken dazu veranlassen, ihre Geldpolitik weiter zu straffen. Somit deuten die Zeichen darauf hin, dass das Ende des Konjunkturzyklus erreicht sein könnte. Diese Schlussfolgerung wird einerseits durch die offensichtliche Absicht der Fed, eine Pause bei ihren Zinsanhebungen einzulegen, andererseits durch die in Teilen bereits inverse US-Renditekurve unterstützt.

KGV ist im Moment nicht das beste Instrument

Um laut den Experten von Degroof Petercam die Richtung der Märkte zu prognostizieren, sollte ein Anleger die derzeitigen Aktienbewertungen einschätzen. Das Kurs-Gewinn-Verhältnis (KGV) sei zwar sehr hilfreich in Trendmärkten, doch habe sie ein bedeutendes Manko. An Wendepunkten im Konjunkturzyklus würden die meisten Unternehmen, Analysten und Strategen dazu neigen, den Trend der zugrundeliegenden Gewinne zu dem Zeitpunkt zu extrapolieren, an dem dieser seine Richtung ändert. Daher würde das KGV häufig falsche Signale senden und zwar zu pessimistische, wenn sich die Markt- und Wirtschaftsentwicklung im Tal befindet, und zu optimistische in der Nähe von Konjunkturgipfeln. Da sich der derzeitige Zyklus seinem Endstadium nähert, ist das KGV für die Experten somit nicht das beste Instrument.

CAPE statt KGV für die Analyse der Aktienbewertungen

Um die Aktienbewertungen breiter zu analysieren, sei es sinnvoller, entweder die Extrapolation des Gewinns pro Aktie zu vermeiden oder eine andere Kennzahl zu verwenden, die in den letzten Jahren an Beliebtheit gewonnen hat: Das sogenannte CAPE (Cyclically Adjusted Price-to-Earnings Ratio) oder Shiller-KGV, das auf Robert Shiller, Wirtschaftsprofessor an der Yale University, zurückgeht. Diese Bewertungskennzahl ist definiert als der Aktienkurs dividiert durch die durchschnittlichen Gewinne der vergangenen zehn Jahre, bereinigt um die Inflation. Einfach ausgedrückt berücksichtigt sie die Gewinne über einen "vollständigen" Konjunkturzyklus, um die Zyklizität von Gewinn-Kennzahlen herauszunehmen und eine übermässige Extrapolation in die Zukunft zu vermeiden.

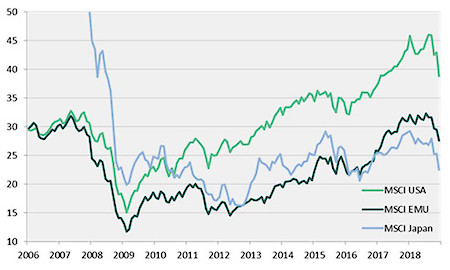

CAPE für die drei Hauptregionen

Auch CAPE-Kennzahl hat ihre Mankos

In allen drei betrachteten Regionen Europa, USA und Japan kippte die Kennzahl nach dem abrupten Einbruch des Marktes im letzten Quartal 2018. Bei relativer Betrachtung sind die Bewertungen in den USA immer noch höher als jene in der Eurozone und Japan. Gemessen an ihrer eigenen historischen Entwicklung sind die USA ebenso wie die Eurozone (26% bzw. 23% über ihrem Durchschnitt) weiterhin recht teuer. Allerdings hat auch die CAPE-Kennzahl ihr Manko, wie die Experten erklären. Denn sie würde im nächsten Jahr automatisch leicht zurückgehen, weil die schlechten Gewinn-Ergebnisse von 2009 aus dem zehnjährigen Zeitfenster herausfallen. Vor diesem Hintergrund würden die Gewinnerwartungen für die kommenden Jahre in einem Umfeld schwächeren Wachstums übermässig optimistisch erscheinen.