09.09.2025, 11:28 Uhr

Die 31. Complementa Pensionskassenstudie zeigt einen klaren Trend: Der Aktienanteil klettert auf ein Rekordhoch, während die Obligationenbestände den tiefsten Wert seit Beginn der Datenerhebung erreichen.

Der Kontrast könnte kaum grösser sein. Nachdem die Pensionskassen auf ihrem Anlagekapital 2021 die stolze Rendite von durchschnittlich 8,3% verbuchten, erleiden sie dieses Jahr mit einer Negativrendite von -7,7% bis Ende August einen herben Rückschlag. Abgefedert wird dieser durch die gute Reservesituation, wie der "Risiko Check-up" 2022 von Complementa zeigt.

Die finalen Ergebnisse der von der Finanzberatung Complementa jährlich durchgeführten Pensionskassen-Studie erscheinen für 2021 in hellstem Licht. Nicht nur die durchschnittliche Rendite von 8,3% auf dem Anlagekapital der PKs sticht positiv hervor (über die letzten zwanzig Jahre waren es im Durchschnitt 3,8%). Auch die Versicherten dürfen sich freuen. Ihr Vorsorgekapital in der 2. Säule wurde im vergangenen Jahr mit durchschnittlich 3,8% verzinst. 92% der Pensionskassen leisteten eine Zusatzverzinsung.

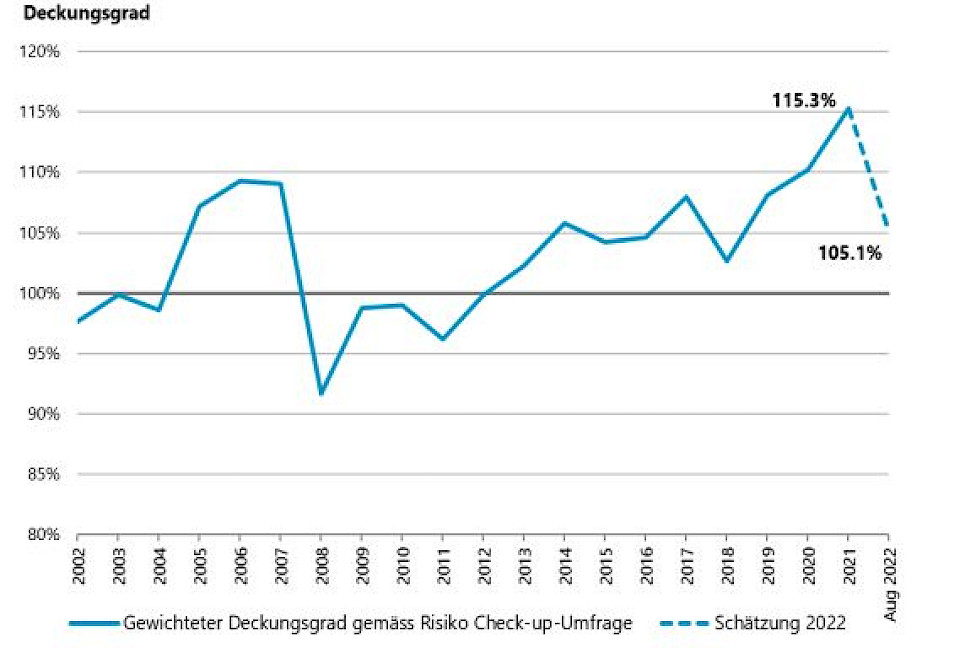

Ganz anders die Bilanz in diesem Jahr: Die steigenden Zinsen führten gerade auf den Obligationenbeständen zu deutlichen Verlusten. Die Gesamtrendite von -7,7% der ersten acht Monate steht deutlich im Kontrast zur erfreulichen Vorjahresrendite und schmälert logischerweise den Deckungsgrad aus. Dieser sank von 115,3% Ende 2021 auf 105,1% Ende August 2022 (vgl. Grafik).

Für Complementa besteht kein Grund zur Sorge. Die Marktschwäche müsse vor dem Hintergrund der guten Reservesituation Ende 2021 gesehen werden. "Der deutliche Reserveaufbau der letzten Jahre trägt wesentlich dazu bei, dass der durchschnittliche Deckungsgrad aktuell nicht unter 100% liegt", heisst es in der Studie.

Allerdings ist die Anzahl der Kassen in Unterdeckung im Jahresverlauf auf rund 8,5% gestiegen. Und das Umfeld bleibt getrübt. Inflationsängste, die Folgen der Pandemie, geopolitische Spannungen sowie die Lieferkettenprobleme blieben als Herausforderungen für die Bewirtschaftung des Vorsorgevermögens bestehen, so die Autoren.

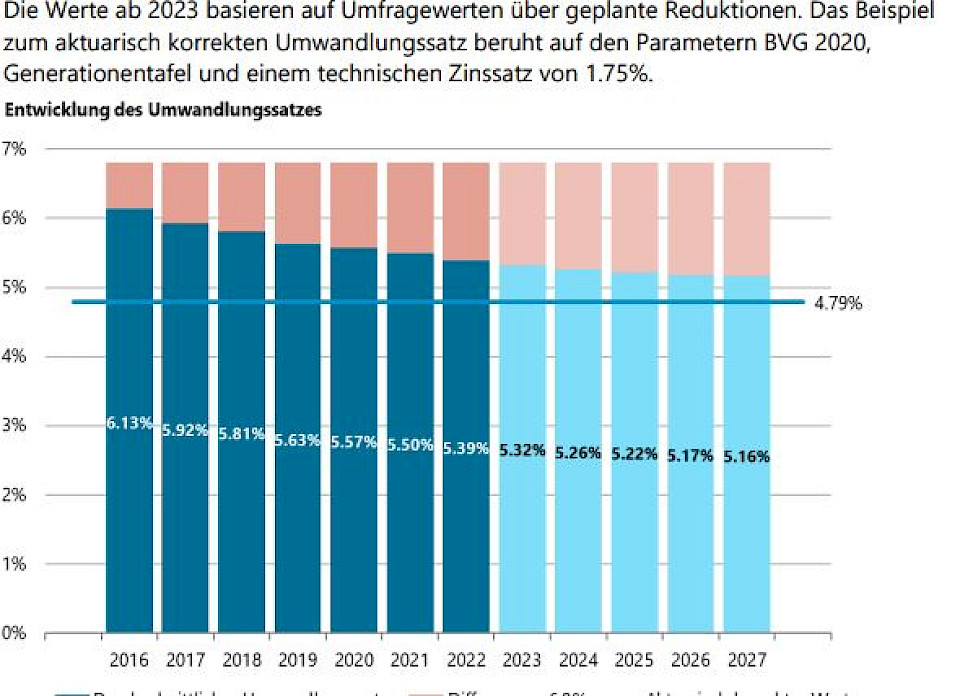

Ein neuerlicher Tiefstwert wurde beim Umwandlungssatz verzeichnet. Der durchschnittlich angewendete Satz war 2021 mit 5,39% nochmals rund ein Zehntel Prozentpunkt niedriger als im Vorjahr (vgl. Grafik). Für die kommenden Jahre seien weitere Reduktionen zu erwarten, schätzt Complimenta, was mit Blick auf die steigende Lebenserwartung der Bevölkerung nicht weiter erstaunt.

Wie jedes Jahr widmet sich der "Risiko Check-up" – die jüngste Ausgabe umfasst er 437 Pensionskassen mit einem verwalteten Vermögen CHF 837 Mrd. – einem Sonderthema. Dieses Mal sind es Infrastrukturanlagen. Sie können einer Gesetzesänderung vor knapp zwei Jahren als eigene Anlageklasse geführt werden können.

Bei rund 43% der Pensionskassen sind Infrastrukturinvestments inzwischen Teil des Gesamtvermögens. Complementa geht davon aus, dass sie tendenziell weiter an Bedeutung gewinnen. Überhaupt dürfte sich der Anlagemix der Kassen weiter verändern, möglicherweise könnte das Pendel in der Asset Allocation wieder ein Stück zurückschlagen.

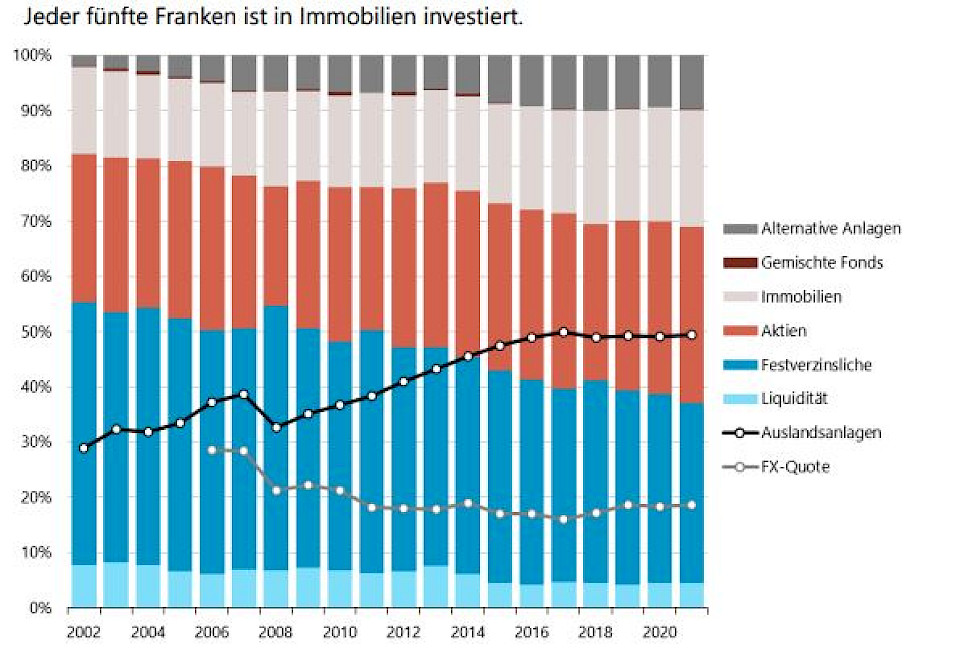

Denn Ende letzten Jahres war erstmals weniger als ein Drittel des 2.Säule-Vermögens in festverzinslichen Anlagen investiert. Bedingt durch das niedrige Zinsniveau haben die PKs in den letzten Jahren die Obligationenbestände stark abgebaut. Mit einem Anteil von 32,5% erreichten sie Ende Dezember 2021 einen neuen Tiefststand. Je höher die Zinsen steigen, könnte eine Rückbewegung einsetzen.

Die freiwerdenden Mittel wurden vor allem auf Immobilien und Alternative Anlagen wie Private Equity, Infrastrukturanlagen und Private Debt verteilt. Die Aktienquote lag per Ende 2021 mit 31,9% nahe dem historischen Mittel. Der Immobilienanteil stieg auf 21,2% und erreichte die höchste Quote, seit die Daten erhoben werden. Der Anteil der Alternativen Anlagen lag 2021 das sechste Jahr in Folge über 9% und betrug 9,7% (vgl. Grafik).

Unter den Alternativen Anlagen enthalten sind die Infrastrukturinvestments (1,7% des Anlagemixes), die ökonomisch zwar als Alternative Anlagen einzustufen sind, wie Complementa bemerkt, jedoch gemäss BVV 2 wie erwähnt nicht mehr als solche gelten. Unter den neuen Regeln ist es Vorsorgeeinrichtungen erlaubt, bis zu 10% des Gesamtvermögens in Infrastrukturanlagen zu investieren.

Bei 85% der befragten Pensionskassen befinden sich ausländische Infrastrukturanlagen im Portfolio. 75% gaben an, dass Schweizer Infrastrukturanlagen im Vermögenenthalten seien.

Man könne also festhalten, dass viele Pensionskassen sowohl im Ausland als auch im Inland in Infrastrukturanlagen investierten. "Jedoch ist der effektive prozentuale Anteil bei ausländischen Infrastrukturanlagen um einiges höher als bei inländischen", kommentiert Complementa. Es werde interessant sein, das Anlageverhalten der Vorsorgeeinrichtungen bezüglich Infrastrukturinvestments in den kommenden Jahren zu beobachten. Die Zukunft werde zeigen, ob die Gesetzesänderung (BVV 2) zu wesentlichen Änderungen des Anlagemixes führen werde.