21.02.2022, 14:55 Uhr

Aviva Investors, der global tätige Asset Manager des britischen Versicherers Aviva, legt zwei neue Fonds auf, die auf Nachhaltigkeit für Gesellschaft und Umwelt ausgelegt sind und gleichzeitig auf langfristiges...

Star-CEOs stellen in Frage, was einen guten Manager in einer flacheren, vernetzten Welt ausmacht. Wir untersuchen, was das für die generelle Governance von Unternehmen bedeutet.

Wenn es Google oder Baidu nicht gäbe, hätten wir dann überhaupt Suchmaschinen? Wenn Mark Zuckerberg sich Facebook nicht in seinem WG-Zimmer ausgedacht hätte, gäbe es dann heute Social-Media-Plattformen?

Diese Fragen mögen absurd klingen, da die Antwort ein offensichtliches "Ja" ist. Es ist jedoch zu bedenken, dass der gottähnliche Status, den wir den Führern von Organisationen zugestehen, häufig an Fanatismus grenzt. Wenn man jedoch bedenkt, dass die Glühbirne im Verlauf von wenigen Jahrzehnten von 20 verschiedenen Menschen erfunden wurde, ist die Zufälligkeit dessen, wer scheinbar "erfolgreich" ist, schwer zu nachzuvollziehen.

Dennoch hat jede Ära ihre Stars - Führungspersönlichkeiten, die Ideen aufgreifen und aus ihnen enorm mächtige Unternehmen machen. Martin Sorrell bei WPP, Steve Jobs bei Apple, Jack Ma bei Alibaba, Zuckerberg bei Facebook, Elon Musk bei Tesla... die Liste lässt sich fortsetzen. Oft hängt der Erfolg eng mit ihrer Fähigkeit zusammen, Visionen zu formulieren und dann unermüdlich auf ein bestimmtes Ziel hinzuarbeiten.

Die Belohnungen für diejenigen, die das Gesicht des Unternehmens sind, und auch für seinen Innovator und Treiber, können enorm sein - es geht teilweise um Aktienoptionen im Wert von mehr als einer Milliarde Dollar (1, Quelle siehe unten). Die richtige Person an Ort und Stelle kann die Marktkapitalisierung eines Unternehmens erheblich erhöhen und Investoren dazu bringen, zu verkaufen, wenn die Stars weggehen vor der Tür stehen (2). Es muss jedoch nicht besonders hervorgehoben, dass sich die Fähigkeiten zur Führung von Tausenden von Mitarbeitern anders sind als die für ein kleines, engmaschiges Team.

Das Verständnis für Motivation und Loyalität gehören zu den Faktoren, die die Amtszeit des CEO bestimmen. Vielleicht ist es an der Zeit zu prüfen, wie Prämien langfristig ausgerichtet und strukturiert werden können, damit sie nicht zum Spurt auf den Bonusscheck ausarten, und genauer zu prüfen, ob sich die Organisationen von morgen von einem diktatorischen Stil abwenden und hin zu flacheren Strukturen entwickeln werden.

"Führungspersönlichkeiten für diese Unternehmensgiganten zu finden und zu motivieren, ist zu einem Spiel mit hohen Einsätzen geworden."

In den 1980er Jahren, den frühen Jahren der Reaganomics, setzte sich der US-Ökonom Sherwin Rosen mit dem Phänomen der Superstars auseinander. Bei der Betrachtung dessen, was sich um ihn herum abspielte, dazu gehörten Comedians genauso wie Autoren von Wirtschaftslehrbücher, bemerkte er, wie einige führende Figuren ihren Bereich beherrschten. In The Economics of Superstars (3), schrieb Rosen, dass dieser Trend anhalten würde: Durch die Technologie würde die Besten noch gestärkt, die Unterlegenen aber ausgeschlossen.

Seine Ansichten scheinen düster vorausschauend zu sein. In den letzten Jahrzehnten hat sich das Superstar-Phänomen verstärkt, und die Kluft zwischen den "Gewinnern" und den "Komparsen" hat sich verschärft. Die effektivsten Unternehmensführer, die besten Marken und vernetzten Influencer profitieren von Netzwerkeffekten, die dafür sorgen, dass die Gewinne in die Hände weniger fallen.

Heute haben einzigartige Umstände, wo im Zuge der Globalisierung neue Technologien eingesetzt werden, Superstar-Unternehmen geschaffen, in denen Märkte und Netzwerke aufeinandertreffen (4). Gleichzeitig fördern günstige Finanzierungen den Expansionstrend und tragen und zu Fusionen und Übernahmen bei. Führungspersönlichkeiten für diese Unternehmensgiganten zu finden und zu motivieren, ist zu einem Spiel mit hohen Einsätzen geworden.

"Es ist fraglich, ob das Umfeld hoher Leistungsanreize eine ausgewogene Risikobereitschaft fördert."

Mit der zunehmenden Grösse der Unternehmen sind auch die Belohnungen für ihre Führungskräfte gewachsen. In einem Mix, zu dem Gehälter, Anteile und Aktienoptionen sowie Altersversorgungspakete gehören können, gewinnt parallel zum Bullenmarkt die Eigenkapitalkomponente immer mehr an Bedeutung. Die Vergütung nahm für diejenigen mit hohen aktienbasierten Anreizen an der Spitze des Unternehmens tendenziell am schnellsten zu.

Anormal hohe reale Renditen im goldenen Zeitalter der Aktien (zum Beispiel 335 Prozent für britische Aktien in den 1980er Jahren oder 276 Prozent für US-Aktien in den 1990er Jahren) (5) und insbesondere in bestimmten Sektoren, die "Perioden der Beschleunigung" bei langfristigen Veränderungen in Innovation und Technologie erleben, haben die Ausgangslage radikal verändert.

Vielleicht sollte mehr darüber nachgedacht werden, ob eine einzelne Führungskraft wirklich für den Erfolg eines grossen, globalen Unternehmens verantwortlich sein kann. "Systeme, die sich im Laufe der Zeit entwickelt haben, der weitere wirtschaftliche Kontext, der Beitrag der gesamten Belegschaft ... das sind alles Faktoren, welche die Wertentwicklung eines Unternehmens ebenfalls beeinflussen können", sagt Luke Hildyard von der britischen High Pay Unit, eines der unabhängigen Gremien, die Trends bei der Vergütung von Führungskräften untersuchen. "Es ist fraglich, ob es eine einzelne Führungskraft verdient, den gesamten Ruhm zu ernten."

Doch während sich die Vergütungslandschaft geändert hat, haben die Vergütungsausschüsse häufig gezögert, Prämien- oder Bonuszahlungen zu beschränken oder nach unten zu drücken, weil sie fürchten, damit die besten Talente zu verlieren. Obwohl viel Mühe auf die Bewertung der jährlichen Vergütungen verwendet wird, werden diese häufig durch die kumulativen Zahlen relativiert (6). Die Frage ist natürlich, ob das Umfeld von Prämien und Boni eine überlegte Risikobereitschaft zum langfristigen Nutzen des Unternehmens fördert. Vielleicht nicht, wenn das "Zuckerbrot" eine steile persönliche Gewinnkurve für den CEO bewirkt. Viele nicht in Anspruch genommene Optionen können zu riskanten Entscheidungen führen; das Risiko der CEOs hingegen ist begrenzt, ihre Optionen laufen im schlechtesten Fall einfach aus, während ihnen diese Optionen andererseits bei steigenden Aktienkursen eine gesunde erfreuliche Rendite bescheren.

Es überrascht nicht, dass das Interesse an einer Deckelung der Gesamtvergütung gestiegen ist, um zu verhindern, dass einzelne Personen bedenklich hohe Prämien kassieren. Weitere Ideen sind die Einbeziehung von Anleihen und Wandelanleihen; Anleihen, um Führungskräfte zu sensibilisieren für Konkursrisiken und Restwerte im Konkursfall (7). Ziel ist es, sicherzustellen, dass die Insider eine echtes Eigeninteresse haben.

Unterdessen gibt es anhaltende Bemühungen, die Zeithorizonte für die Entscheidungsfindung auszudehnen. "Langfristige Anreizpläne laufen heutzutage meist über fünf Jahre, während es früher etwa drei Jahre waren", erklärt Hildyard. "Immer häufiger werden Boni auch in Form von Aktien gezahlt und für einige Jahre gesperrt, bevor eine Führungskraft auf sie zugreifen kann."

Bemerkenswerterweise haben die britischen Regulierungsbehörden eine verlängerte Rückforderungsfrist von sieben Jahren für Boni im Finanzwesen festgelegt, länger als der in den Leitlinien der Europäischen Union festgelegte Mindestzeitraum (8,9). Es wird sogar erwogen, diese Frist auf zehn Jahre auszudehnen.

"The question, of course, is whether the rewards environment promotes considered risk-taking."

Während die Höhe der finanziellen Anreize breite Spalten ausfüllt, glaubt nicht jeder, dass Geld besonders effektiv motiviert. "Geld ist wichtig, aber es ist nicht das, was für Menschen eine wertvolle Motivation ist", sagt der US-amerikanische Psychologe Richard Ryan. "Es ist in der Regel ein Gefühl der Verpflichtung, des Ansporns, der Loyalität zum Unternehmen, ein Gefühl der Übereinstimmung mit den Unternehmenszielen. Das sind die Schlüssel zu wertvoller Motivation. Finanzielle Anreize sind eine Art von Unterhalt. Es muss sie geben, wer sie aber als primäres Werkzeug einsetzt, wird wahrscheinlich eine sehr schlechte Motivation im Arbeitsumfeld erleben."

Ryan, der Fortune 500-Unternehmen in den USA berät, glaubt, dass Kultur die Trumpfkarte ist. Die Faktoren, die zu Engagement beitragen, können gestärkt werden und den langfristigen Erfolg fördern. "Empfinden sich die Mitarbeiter als autonom? Haben sie ein Gefühl der Effektivität und Selbstvertrauen? Fühlen sie sich anderen Menschen am Arbeitsplatz verbunden? Wer diese drei Dinge hat - Autonomie, Selbstvertrauen und Verbundenheit - hat sehr wahrscheinlich auch sehr engagierte Mitarbeiter", fügt er hinzu.

Interessanterweise kann ein Führungsstil, bei dem ein Leader das Tempo bestimmt und darauf bedacht ist, alles besser und schneller zu machen, bewirken, dass das Engagement abnimmt. "Der Tempo-orientierte Stil ist Gift für das Betriebsklima", glaubt Daniel Goleman, Autor von Emotional Intelligence. Dieses Verhalten kann echte Störungen im Unternehmen bewirken.

Eine Ausgewogenheit zwischen Führungskraft und Diktator kann sich auszahlen. Unternehmen erhalten ihre Impulse von der Spitze, und die Unternehmenskultur wird durch das Beispiel der Führungsebene geprägt, und damit entsteht ein enormer Druck, den richtigen Führungsstil zu gewährleisten.

"Starke Entscheidungen mit klarer Ausrichtung und Fokussierung können leicht in einer Alleinherrschaft münden."

"Damit Unternehmen langfristig erfolgreich sein können, brauchen sie eine klare Vision, einen kompetenten CEO und starke Gremien, die für Herausforderungen, Anleitung und Unterstützung sorgen", sagt Mirza Baig, Global Head of Governance bei Aviva Investors. Es mag die Zeit und den Ort geben, wo ein Superstar die richtigen Impulse gibt, letztlich überfordert jedoch die Komplexität des modernen Geschäfts den einzelnen Menschen.

Stattdessen können breit aufgestellte Unternehmensgremien mit unabhängig denkenden Menschen, die auch schwierige Fragen stellen können, hilfreich sein. Schwierige Themen, wie z.B. Begründungen für allzu ehrgeizige Übernahmen oder die Notwendigkeit einer besseren Nachfolgeplanung dürfen nicht unangesprochen bleiben. Studien darüber, was erstklassige Aufsichtsräte von weniger guten unterscheidet, zeigen, dass freundliche, Club-ähnliche Absprachen nicht zielführend sind.

"Die leistungsstärksten Unternehmen haben extrem streitlustige Gremien, die Dissens als ihr Pflicht betrachten und für die es keine Tabu-Themen gibt", schrieb der amerikanische Wissenschaftler Jeffrey Sonnenfeld 2002 im Harvard Business Review (10). Das gilt heute genauso wie damals.

Wenn die Führungskraft das Unternehmen im besten Interesse seiner Eigentümer (seiner Aktionäre) und anderer Stakeholder (einschliesslich Kunden und der breiteren Öffentlichkeit) leiten möchte, sollte ein CEO auf jeden Fall darauf vorbereitet sein, dass seine Entscheidungen durch den Vorsitzenden, der sein Berater bei Bedarf ist, und andere in Frage gestellt werden, und die volle Verantwortung zu übernehmen. Die gleichzeitige Übernahme der Rollen des Vorsitzenden und des CEO ist in Grossbritannien aufgrund des Gedankens, dass ein Einzelner nicht zu viel Macht auf sich vereinen sollte, eher eine Seltenheit. Dies gilt nicht unbedingt für die USA, wo bei rund 50 Prozent der börsennotierten Unternehmen immer noch mächtige Personen tätig sind, die beide Positionen innehaben (11). Der Star kann alle Trümpfe in der Hand haben, da er das öffentliche Gesicht des Unternehmens und auch die Führungsrolle übernommen hat. Tatsächlich entscheiden sich einige Unternehmen dafür, von getrennten zu kombinierten Funktionen zurückzukehren.

Den Aktionären als letztendlichen Eigentümern fällt dabei eine entscheidende Rolle zu. Sie können dazu beitragen, das Verhalten der Unternehmen zu beeinflussen, indem sie ihre Ansichten äussern und ihre Stimmen aktiv einsetzen. "Investoren sollten ihren Einfluss nutzen, um Veränderungen herbeizuführen", argumentiert Steve Waygood, Chief Responsible Investment Officer bei Aviva Investors. "Das trägt zu einer Beschleunigung des Handelns von Unternehmen bei."

Rebellionen der Anleger sind ein zunehmendes Phänomen - in letzter Zeit haben Aktionäre in mehreren Fällen die Wahl von Leitungsorganen in Frage gestellt, und im Vereinigten Königreich wurden mehr Stimmen gegen Gehaltsbeschlüsse laut (12). Das könnte der Grund für eine gewisse neue Bescheidenheit und zunehmende Diskussionen über die Möglichkeit von Abwärtskorrekturen und Zurückhaltung bei den Gehältern sein.

In einigen Fällen können Aktionäre aufgrund von Aktienstrukturen, die Gründer oder Frühanleger begünstigen, das Nachsehen haben. Die Ausgabe von Aktien mit unterschiedlichen Stimmrechten ist in den USA nicht ungewöhnlich und verleiht einigen Anteilklassen (etwa zehn Mal mehr als den Inhabern von Stammaktien) verbesserte Rechte, wie es beispielsweise bei Facebook der Fall ist. Aktien mit geringeren Rechten können gegenüber vergleichbaren Werten mit einem Abschlag gehandelt werden, was in diesem Fall nicht zutrifft.

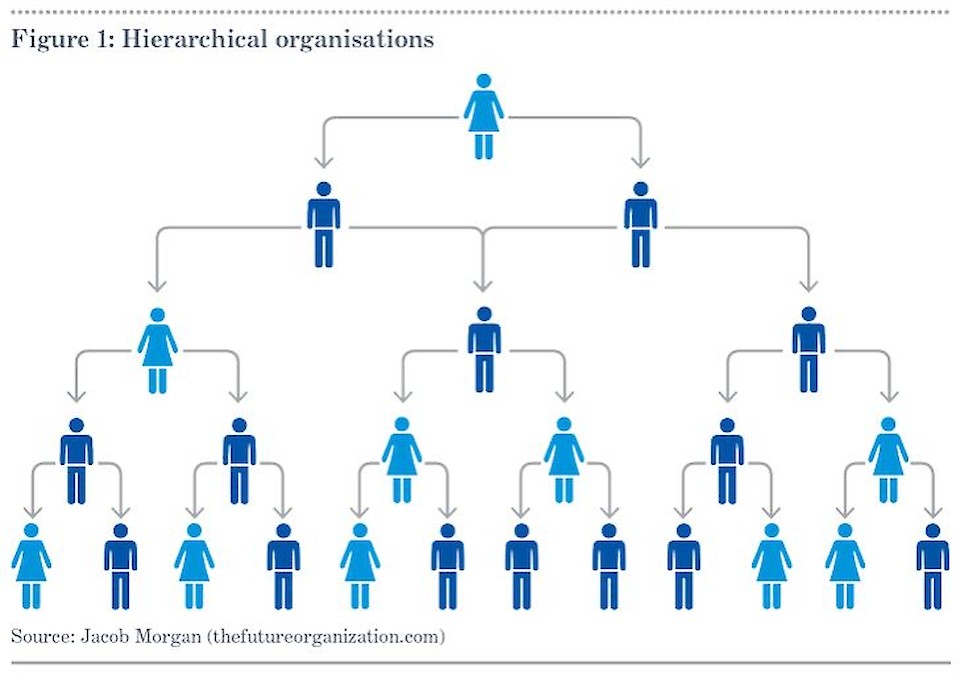

Die heute fliessenderen Organisationsstrukturen stellen traditionelle Theorien über die optimale Organisation und Motivation und letztlich die beste Art der Unternehmensführung in Frage. Obwohl sich Führungsstile tendenziell ändern und sich im Laufe der Zeit von visionär und befehlsorientiert zu hin zu demokratischeren und kooperativen Modellen entwickeln, vollziehen sich gleichzeitig auch tiefgreifendere organisatorische Veränderungen.

"Es geht um die Chemie des Teams, nicht so sehr um den Helden, der das Tempo vorgibt."

"Ich habe eine allmähliche Abkehr von der Hierarchie zu einer anderen Form der kollaborativen menschlichen Organisation beobachtet", erklärt die Psychologin Dr. Meredith Belbin nach Jahren der Forschung an der Cranfield School of Management und der Henley Business School. "Wir befinden uns in einer Übergangsphase, die sich in alle Branchen und, wie ich glaube, in allen Länder unterschiedlich ausgeprägt vollzieht. Wir müssen die Dynamik von Teamarbeit verstehen, wie wir Humanressourcen bestmöglich einsetzen können, weil diese Erkenntnisse weltweit allgemeinverbindlich sind."

Wenn Belbin recht hat, wirkt sich das auf die Art der gefragten Fähigkeiten und Intelligenz aus. Nach einer Zeit, in der grössere Unternehmen weitgehend von der Spitze nach unten geleitet wurden, im Führungsstil von Henry Ford oder Alfred Sloan bei GM (die zentralisierte Verwaltung und dezentrale Tätigkeiten unterstützten), haben sich neuere Arbeitsweisen entwickelt. In letzter Zeit hat der Trend zur Dezentralisierung und flacheren Hierarchien dazu geführt, dass es im Unternehmen weniger Führungskräfte gibt und mehr Aufmerksamkeit darauf gerichtet wird, wie die Einzelnen zusammenarbeiten und Veränderungen eigenständig vorantreiben können.

Howard Gardner, Professor für Kognition und Pädagogik in Harvard, hat die Theorie multipler Intelligenz formuliert und sieht zwischenmenschliche Fähigkeiten als entscheidend für künftigen Erfolg: "Heutzutage, wo sich das Arbeitsumfeld schnell und unvorhersehbar verändert, braucht man Menschen, die über eine erhebliche zwischenmenschliche und intrapersönliche Intelligenz verfügen», sagt er. Es geht um die Chemie des Teams, nicht so sehr um den Helden, der das Tempo vorgibt.

Nach Ansicht von Belbin kann das Ausschöpfen verschiedener Perspektiven zu besseren Ergebnissen führen. Dennoch herrscht nach wie vor eine weitverbreitete Überzeugung, dass mehr "Stars" unweigerlich auch mehr Erfolg bedeuten.

"Es lässt sich ziemlich eindeutig belegen: Egal wo Sie arbeiten, ein ganzes Team von Superstars zu haben, kann eine totale Katastrophe sein", so der Organisationspsychologe Adam Grant (13). "Es zeigt sich, dass bei einem Team von zehn Personen sechs Stars besser für Sie sind als acht. Sie sehen es an der Wall Street. Teams, die sich überwiegend aus Top-Analysten zusammensetzen, geben schlechtere Finanzempfehlungen als Teams, wo eine Mischung aus Stars und durchschnittlichen Leistungsträgern arbeitet."

Eine Studie zum NBA-Basketball, die über ein Jahrzehnt erhoben wurde, ergab, dass Teams mit nur drei Stars mehr Spiele gewannen als ihre Gegner, die mit vier oder fünf Top-Spielern aufs Feld gingen. Die All-Star-Teams hatten weniger Vorlagen, verzeichneten mehr Fehlschüsse und weniger gelungene Rebounds. Die Spieler hatten Probleme bei der internen Koordination. Jeder wollte das "Alpha-Tier" sein.

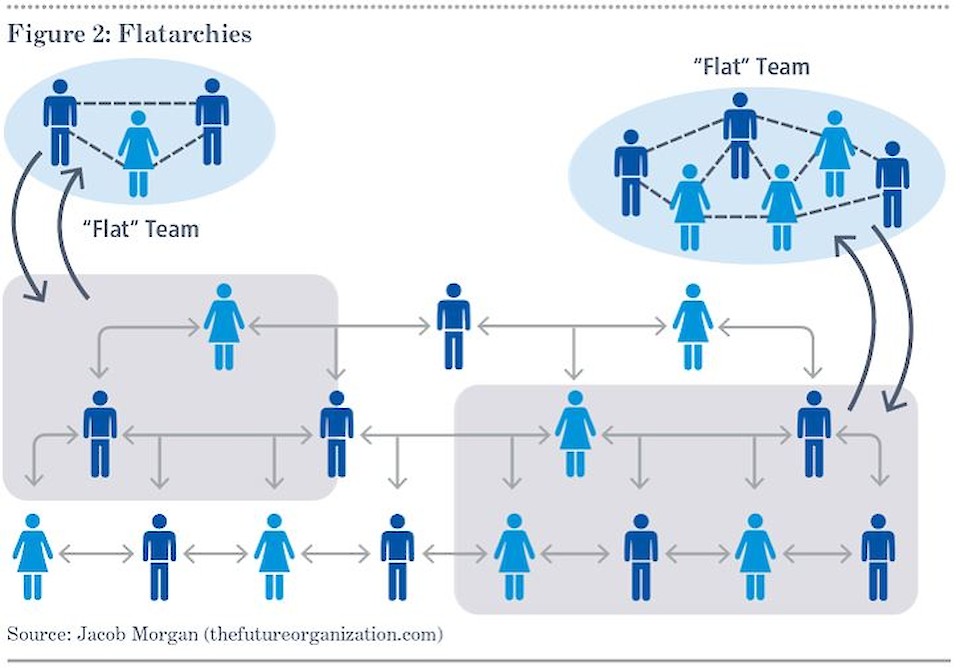

Es ist jedoch ermutigend, dass die Macht des Teams in ‚Flatarchien‘ anerkannt wird - flacheren Organisationen, die sich auf unterschiedliche Fähigkeiten stützen, anstatt auf Pyramiden, in denen ‚Grosse Männer‘ herrschen und Druck ausüben. Obwohl sie selten sind, können Flatarchien besonders nützlich für Unternehmen sein, die nach Innovation streben: Sie sind dynamisch, so können Teams entsprechend den sich ändernden geschäftlichen Prioritäten gebildet und wieder aufgelöst werden. Das bedeutet auch, dass der "Star" von heute schon morgen möglicherweise eine bescheidenere Rolle übernehmen muss, aber auch eine Chance auf ein Comeback ins Rampenlicht hat.

Eine Möglichkeit zur Erklärung dieser Schwerpunktverlagerung besteht darin, die Art der Problemlösung zu betrachten. "Wenn wir Probleme lösen, klettern wir durch unebene Landschaften", sagt Professor Scott Page, Systemspezialist an der University of Michigan. "Wenn einer von uns nicht weiterkommt und wir alle genau gleich denken, dann sitzen wir alle fest." (14) Vielfalt fördert unterschiedliche Betrachtungen der Welt - wie Probleme wahrgenommen und Lösungen gesucht werden. Andersdenken ist gut.

Dies wurde mathematisch untersucht, indem die prädiktiven Fähigkeiten von durch Vielfalt gekennzeichneten Gruppen mit den Prognosen performancestarker Individuen verglichen wurden (15). Die Ergebnisse deuten auf bessere Ergebnisse der Gruppenentscheidungen hin. Das Ergebnis lässt sich in einer Gleichung zusammenfassen:

In der Realität ist natürlich nicht alles heiter und Sonnenschein. Vielfältige Teams neigen dazu, eine höhere Varianzleistung zu erzielen, sie zeichnen sich sowohl durch mehr Konflikt als auch durch bessere Ergebnisse aus, was die tägliche Zusammenarbeit nicht immer angenehm macht.

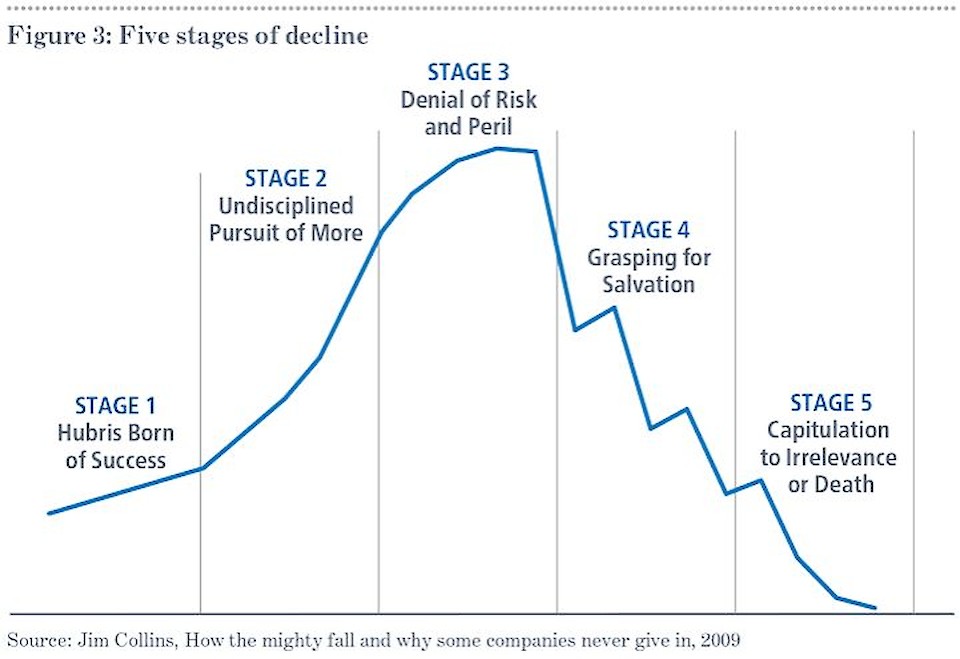

Gemeinsame Ziele und eine gemeinsame Kultur – das sind die Merkmale, die ein Team motivieren und zusammenschweissen: Die Betrachtung dieses Phänomens im Kontext des Lebenszyklus eines Unternehmens kann aufschlussreich sein, wie der Managementforscher Jim Collins gezeigt hat. Collins glaubt, dass letztlich alle Organisationen anfällig für "das stille Heranschleichen des drohenden Untergangs" (16) sind. Nur bestimmte Organisationen mit den richtigen Kontrollmechanismen werden überleben und beweisen, dass sie formbar und widerstandsfähig genug sind, um sich neu zu erfinden.

Es ist nicht schwierig, Beispiele für Unternehmen zu finden, deren ausserordentlicher Erfolg sie schlecht auf Veränderungen vorbereitet hat, wie Motorola, wo die Bedrohung durch Blackberry in den 1990er Jahren ignoriert wurde, oder Kodak, wo der Paradigmenwechsel zur Digitalfotografie nicht erkannt wurde. Das Bewusstsein über die Gefahr des ‚Pfads zum Niedergang‘ (Collins) kann dazu beitragen, ein gesünderes Unternehmen zu formen, wenn jeder sich darüber im Klaren ist, dass Erfolg vorübergehender Natur sein kann und dass das Super-Projekt von gestern möglicherweise auch der Schnee von gestern ist.

Collins zufolge verfügen Führungskräfte und Unternehmen mit Langlebigkeit über aussergewöhnliche Widerstandskräfte - sie geben nie nach, geben nie nach, nie, nie, nie, nie, nie, nie... nach dem Vorbild von Churchill. Sie umgeben sich auch mit verantwortungsbewussten Mitarbeitern, die die gleichen Kernwerte haben und erkennen andere an, die zu ihrem Erfolg beitragen.

"Gemeinsame Ziele, gemeinsame Kultur – das sind die Merkmale, die ein Team motivieren und zusammenschweissen."

Traditionell war die praktische Umsetzung Sache der Manager. Da wir uns jedoch zu schlankeren Modellen hinbewegen, ist es entscheidend, dass Führungskräfte derartige Werte im Unternehmen verbreiten. Howard Gardner glaubt, dass Business Leader mit gutem Beispiel vorangehen und "wissen müssen, was sie nicht wissen, wie sie die erforderlichen Kenntnisse und Fähigkeiten erwerben können, wie sie Mitarbeiter finden können, die über das Wissen oder die Fähigkeiten verfügen, die ihnen selbst fehlen, und wann es an der Zeit ist, würdevoll abzutreten".

Nochmal zur Fragestellung, was ein moderner CEO darstellen muss. Persönlichkeiten, die eine Marke tragen, einer Strategie eine Richtung geben und ein Gefühl der Zugehörigkeit fördern können, werden wohl auch in Zukunft stark gefragt sein. Reifere Unternehmen werden jedoch wahrscheinlich auch Menschen mit kollaborativer Intelligenz und starken Führungsstrukturen brauchen, die ihnen helfen, auf Kurs zu bleiben. Der richtige Ansatz bei der Entscheidung ‚mehr Führungskraft oder Diktator‘ bedeutet, die richtige Kultur vorzuleben, über die eigene Amtszeit hinaus zu planen zu können und vor allem auf eine Prise Herausforderung vorbereitet zu sein.

Quellenangaben:

1. Musk’s New Pay Deal Could Make Him the World’s Richest Man—If Tesla Succeeds. Bloomberg. 23 January 2018.

2. Business Insider: CEO Departures can wipe out billions from a company’s value. 8 August 2018.

3. The Economics of Superstars. Sherwin Rosen. The American Economic Review, Vol. 71, No. 5. December 1981.

4. Increasing Differences between firms: Market Power and the Macro- Economy. John Van Reenena. Working Paper. 31 August 2018.

5. Elroy Dimson, Paul Marsh and Mike Staunton, Credit Suisse Yearbook 2018

6. Does your CEO compensation plan provide the right incentives? McKinsey Quarterly. April 2012

7. Executive Compensation: A survey of theory and evidence. Alex Edmans, Xavier Gabaix, Dirk Jenter. LSE & CEPR. 13 July 2017.

8. Bank of England imposes seven-year bonus clawback on errant bankers. Reuters. 30 July 2014

9. European Banking Authority Guidelines on Sound Remuneration Policies. 27 June 2016.

10. What makes a great board great? Harvard Business Review. September 2002.

11. Stick or split: Should the CEO and Chairman be the Same Person? Amstrong International.

12. Shareholder rebellions over high pay double in a year. Financial Times. 28 August 2018

13. The problem with All-Stars. Adam Grant. WorkLife with Adam Grant. TED podcast

14. The Difference: How the power of diversity creates better groups, firms, schools and societies. Scott E. Page. 2007.

15. Groups of diverse problem solvers can outperform groups of high-ability problem solvers. Lu Hong and Scott E. Page. Proceedings of the National Academy of Sciences of the United States of America. 16 November 2004.

16. Why the Mighty Fall and Why Some Companies Never Give In. Jim Collins. 2009.

Wichtige Informationen

Dieses Dokument richtet sich nur an professionelle Kunden und Berater. Darf nicht von Endkunden eingesehen oder verwendet werden.

Sofern nicht anders angeführt, stammen sämtliche Angaben von Aviva Investors Global Services Limited (AIGSL). Stand: 19. Juni 2018 Sofern nicht anders angegeben, kommen alle Einschätzungen und Ansichten von Aviva Investors. Es handelt sich weder um eine Renditegarantie für eine von Aviva Investors verwaltete Anlage noch um eine Beratung. Die hier enthaltenen Informationen stammen aus Quellen, die wir für verlässlich halten. Sie wurden von Aviva Investors jedoch nicht unabhängig überprüft. Für Ihre Richtigkeit wird keine Garantie übernommen. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf die zukünftige Performance zu. Der Wert einer Anlage und die damit erzielten Erträge können sowohl steigen als auch fallen. Möglicherweise erhält der Anleger den ursprünglich investierten Betrag nicht zurück. Diese Unterlagen sowie alle Verweise auf bestimmte Wertpapiere, Anlageklassen und Finanzmärkte sind in keiner Weise als Beratung beabsichtigt und dürfen nicht als Beratung verstanden werden. Diese Unterlagen sind keine Empfehlung, eine Anlage zu kaufen oder zu verkaufen.

In Grossbritannien und Europa wurden diese Unterlagen von AIGSL, in England unter der Nummer 1151805 eingetragen, verfasst und veröffentlicht. Sitz: St. Helen’s, 1 Undershaft, London, EC3P 3DQ. In Grossbritannien von der Financial Conduct Authority (FCA) zugelassen und beaufsichtigt. In Singapur werden diese Unterlagen über eine Vereinbarung mit Aviva Investors Asia Pte. Limited (AIAPL) ausschliesslich für institutionelle Investoren bereitgestellt. Wir weisen darauf hin, dass AIAPL kein unabhängiges Research und keine Analysen zum Inhalt bzw. der Erstellung dieses Dokuments beiträgt. Die Empfänger dieser Unterlagen müssen sich in Bezug auf alle Angelegenheiten im Zusammenhang mit diesen Unterlagen oder Fragen, die sich daraus ergeben, an AIAPL wenden. AIAPL, ein nach dem Recht von Singapur gegründetes und unter der Nummer 200813519W registriertes Unternehmen, verfügt über eine gültige Capital Markets Services Licence für Fondsmanagement-Aktivitäten gemäss dem Securities and Futures Act (Singapore Statute Cap. 289) und ist für die Zwecke des Financial Advisers Act (Singapore Statute Cap.110) ein Asian Exempt Financial Adviser. Sitz: 1 Raffles Quay, #27- 13 South Tower, Singapore 048583. In Australien werden diese Unterlagen im Rahmen einer Vereinbarung ausschließlich für Großanleger bereitgestellt. Wir weisen darauf hin, dass Aviva Investors Pacific Pty Ltd (AIPPL) kein unabhängiges Research oder Analysen zum Inhalt oder zur Erstellung dieses Dokuments beiträgt. Die Empfänger dieser Unterlagen müssen sich in Bezug auf alle Fragen im Zusammenhang mit diesen Unterlagen oder die sich aus ihnen ergeben an Aviva Investors Asia wenden. AIPPL, eine Gesellschaft nach australischem Recht mit der australischen Geschäftsnummer 87 153 200 278 und der australischen Gesellschaftsnummer 153 200 278 besitzt eine australische Finanzdienstleistungslizenz (AFSL 411458) der Australian Securities and Investments Commission. Geschäftsadresse: Level 30, Collins Place, 35 Collins Street, Melbourne, Vic 3000, Australien.

Der Name «Aviva Investors” in diesen Unterlagen bezieht sich auf die weltweit agierende Organisation aus Vermögensverwaltern, die unter dem Namen Aviva Investors tätig sind. Alle Unternehmen sind Tochtergesellschaften von Aviva plc, einem börsennotierten Finanzdienstleister mit Sitz in Grossbritannien. Aviva Investors Canada, Inc. ("AIC") in Toronto ist von der Ontario Securities Commission ("OSC") als Portfolio Manager, Exempt Market Dealer und Commodity Trading Manager zugelassen. Aviva Investors Americas LLC ist ein Anlageberater, der von der U.S. Securities and Exchange Commission auf Bundesebene zugelassen ist. Aviva Investors Americas ist zudem von der Commodity Futures Trading Commission ("CFTC") als Commodity Trading Advisor ("CTA") und Commodity Pool Operator ("CPO") zugelassen und Mitglied der National Futures Association ("NFA"). Das Formular ADV Part 2A der AIA mit Hintergrundinformationen zum Unternehmen und dessen Geschäftspraxis ist auf schriftlichen Antrag erhältlich: Compliance Department, 225 West Wacker Drive, Suite 2250, Chicago, IL 60606.

RA18/1315/31032019