26.07.2024, 12:33 Uhr

Die Mieten für Wohnungen sind im zweiten Quartal 2024 in fast allen Regionen der Schweiz weiter gestiegen. Bei den Büroflächen zeigt sich hingegen ein durchzogenes Bild.

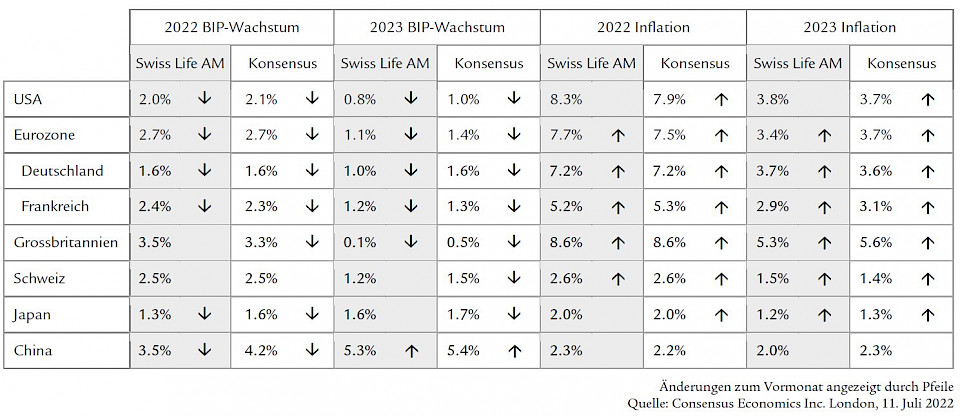

Während in den USA und Grossbritannien solide Zahlen und Rekordinflation die Zentralbanken zu Bremsmanövern zwingen, dürften laut Swiss Life AM in der Eurozone die Massnahmen gegen die Gaskrise und anhaltende Unsicherheit das BIP-Wachstum abwürgen. In China ist der Zustand des Immobiliensektors schlechter als erwartet. Infrastrukturprojekte sollen das Wachstum antreiben.

Anders als im benachbarten Europa zeigte sich die Schweizer Wirtschaft bis zur Jahresmitte noch in robuster Verfassung. Die Binnenwirtschaft bleibt getragen von hoher Beschäftigung und Nachholeffekten im Dienstleistungssektor. Auch der Aussenhandel erwies sich über das zweite Quartal als stark. Nach einem Rückschlag unmittelbar nach dem russischen Angriff auf die Ukraine kletterte der Indikator zur wöchentlichen Wirtschaftsaktivität WWA des Staatssekretariats für Wirtschaft (SECO) während des gesamten zweiten Quartals nach oben. Swiss Life Asset Managers rechnet für diesen Zeitraum weiterhin mit einem Wachstum des realen Bruttoinlandprodukts gegenüber dem Vorquartal um 0.6%.

"Während die Wachstumsprognose für das laufende Jahr nicht von der Konsensusprognose abweicht, bleiben wir weiterhin deutlich vorsichtiger, was den Konjunkturverlauf 2023 angeht. Dies, obwohl die Konsensusprognose während zweier aufeinanderfolgender Monate eine leichte Abwärtskorrektur erfuhr", so die Ökonominnen und Ökonomen von Swiss Life AM. Die Liste von Ursachen für die bevorstehende Abkühlung ist nach ihrer Beurteilung lang:

Einerseits hält sich in den USA die Inflation hartnäckig. Sie legte im Juni von 8.6% auf 9.1% zu, getrieben durch höhere Energiepreise. Die Kerninflation ging weniger stark zurück als erwartet (von 6.0% auf 5.9%) und zeigt nach wie vor eine Verbreiterung des Teuerungsdrucks. Im Juni auffällig waren laut Swiss Life AM deutliche Preissteigerungen bei Mieten (7.2% Gewicht im Warenkorb) und beim Eigenmietwert (23.5% Gewicht).

Andererseits sind sich Ökonomen und Finanzmärkte grösstenteils einig: Die Rezession in den USA kommt. Die Debatte drehe sich hauptsächlich um die Frage, wann sie eintreffe und wie hart sie ausfalle. Der teils geäusserten Idee, dass sich die USA bereits in einer Rezession befinden, würden die Ökonominnen und Ökonomen von Swiss Life AM eine Absage erteilen. Dazu seien die Zahlen aus dem Arbeitsmarkt und der Industrie noch zu robust, und der private Konsum habe im ersten Halbjahr auf realer Basis sogar leicht zugelegt. Wo sie bereits rezessive Tendenzen sehen, ist auf dem US-Häusermarkt.

Die Zinswende hat sich sehr schnell in höheren Hypothekarsätzen niedergeschlagen, und die Transaktionen bestehender Liegenschaften sind im ersten Halbjahr um 16% eingebrochen. Interessant sei, dass der positive Trend bei den Häuserpreisen ungebrochen ist, wie sich beim vielbeachteten Case-Shiller House Price Index (+8% im ersten Halbjahr) und auch beim Eigenmietwert ("Owner’s Equivalent Rent") im Konsumentenpreisindex zeige (+3% im ersten Halbjahr).

Der Eigenmietwert wird mittels Umfrage bei Hauseigentümern erhoben und hat jüngst an Dynamik zugelegt, was gegen eine unmittelbare Rezession spreche – diese Komponente reagiere in der Regel sehr sensibel auf Rezessionsängste. Swiss Life AM hält eine milde Rezession im nächsten Jahr noch immer für das wahrscheinlichste Szenario.

Chinas Wirtschaft wuchs im zweiten Quartal deutlich langsamer als erwartet, worauf Swiss Life AM die BIP-Prognose für 2022 von zuvor 4.3% auf 3.5% senkte. Negativ überrascht habe insbesondere der Immobiliensektor. Sowohl die Immobilieninvestitionen als auch die Wohnbautätigkeit waren stark rückläufig. Die flaue Bautätigkeit war indessen auch Auslöser einer Welle von Verweigerung von Hypothekenzahlungen, da immer mehr vorverkaufte Wohnungsbauprojekte nicht fertiggestellt werden. Bislang mache das Ausmass des Hypothekenboykotts nur etwa 0.01% der gesamten Hypotheken im chinesischen Bankensektor aus. Dennoch würde eine steigende Zahl nicht fertiggestellter Wohnungsprojekte die Vertrauenskrise verschärfen und zu einem noch geringeren Absatz führen.

Daher greife die Regierung ein und dränge die Banken, die Kreditvergabe für unvollendete Projekte zu erhöhen. Zudem werde offenbar erwogen, dass Immobilienkäufer ihre Hypotheken bei den betroffenen unvollendeten Projekten zwischenzeitlich nicht bedienen müssen. Diese Massnahmen dienten jedoch nur dazu, den Abwärtstrend des Sektors zu bremsen, nicht aber sein Wachstum anzukurbeln, wie Swiss Life AM weiter ausführt.

"Die Tage, in denen der Immobiliensektor als Wachstumsmotor für Chinas Wirtschaft diente, sind gezählt. Stattdessen sucht das Land nach alternativen Wachstumstreibern, indem es Investitionen in die Infrastruktur und die Fertigung von High-End-Produkten fördert", so das Fazit der Ökonominnen und Ökonomen.

Die Inflation in China ist weiterhin moderat. Chinas Verbraucherpreise sind im Juni um 2.5% gegenüber dem Vorjahr gestiegen. Insbesondere die Kerninflation ist anhaltend tief und lag im Juni bei 1.0% (Mai: 0.9%). Dies widerspiegelt die gedämpfte Konsumnachfrage aufgrund der ungewissen Covid-Situation und potenzieller Lockdowns.

Erneut erfuhren die Inflationsprognosen von Swiss Life AM für 2022 und 2023 in der Eurozone eine Aufwärtsrevision. Gleiches gilt für die Konsensprognose. Swiss Life AM erwartet einen weiteren Anstieg der Inflationsrate auf 8.9% per September 2022. Wenn man das Risikoszenario eines Kollapses der Energieversorgung im kommenden Winter ausklammere, sei anschliessend von einer rückläufigen Inflationsdynamik auszugehen. Im Basisszenario falle die Inflationsrate bis Ende 2023 wieder gegen 2%.

"Zehn Jahre nach Mario Draghis Versprechen, wonach die Europäische Zentralbank (EZB) alles unternehmen würde, um den Fortbestand der Währungsunion sicherzustellen, nehmen er und die Solidarität unter den Mitgliedsländern der Eurozone wieder eine Schlüsselrolle im europäischen Drama ein", hält Swiss Life AM fest.

Die EZB habe mit der Bekanntgabe einer Zinserhöhung um 50 Basispunkte dem Druck der Märkte nachgegeben. Gleichzeitig rief sie ein neues Instrument ins Leben, um nötigenfalls die befürchtete Fragmentierung der Finanzmärkte innerhalb der Eurozone zu verhindern. Diesem Entgegenkommen der EZB zum Trotz musste Mario Draghi seine neue Rolle als Italiens Ministerpräsident aufgeben und den Weg zu Neuwahlen freimachen.

Gemäss Umfragen unter Investoren durch die Firma Sentix werde das Risiko eines Ausscheidens Italiens aus dem Euro aktuell als höher eingestuft als zum Höhepunkt der Schuldenkrise im Jahr 2012. Europas Solidarität wird aber nicht nur im Zusammenhang mit der Währungsunion strapaziert. Neuerdings werden auch gemeinsame Anstrengungen eingefordert, um rasch von russischem Erdgas unabhängig zu werden. Vom Erfolg dieser Bestrebungen hängen der kurzfristige Wachstumsausblick und die Inflationsprognose für die Eurozone gleichermassen ab.

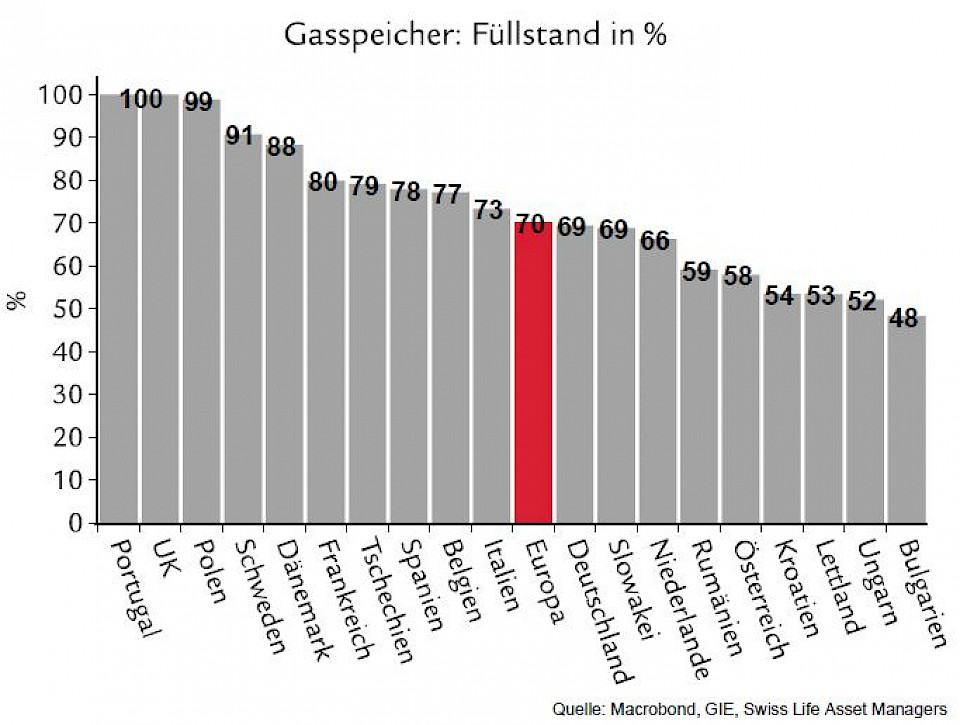

Die Füllstände bei den Gasspeichern sind derzeit in aller Munde. Aber Vorsicht bei der Interpretation, mahnt Swiss Life AM: Grossbritannien habe volle Gasspeicher, die aber im Vergleich zum Konsum verschwindend klein seien, während die halbleeren österreichischen Speicher immerhin die Hälfte des nationalen Jahreskonsums deckten. Über ganz Europa sei man gut unterwegs, die von der Europäischen Kommission geforderten 80% Füllstand per 1. November zu erreichen, was gemäss Experten für diesen Winter selbst bei einem russischen Gaslieferstopp reichen sollte (mit begleitenden Massnahmen).

"Offen – und bislang kaum diskutiert – ist aber in diesem Worst-Case-Szenario, wie die Speicher für den Winter 2023/24 wieder gefüllt werden können", gibt Swiss Life AM zu bedenken.