05.07.2024, 10:08 Uhr

«Chinesische Zustellunternehmen sind grosse Profiteure des E-Commerce-Booms in China, aber ihre Aktien spiegeln den sprunghaften Anstieg der Liefermengen nicht wider. Diese Diskrepanz ist eine wichtige Lektion für...

Chinas Internetsektor steht unter Beschuss. Trotzdem gilt er weltweit als Vorreiter, der sich rasant entwickelt. Welche Trends Anlegerinnen und Anleger im Blick behalten sollen, erklärt Jose Pun von Schroders.

Die globale Innovation wird von Chinas Internetsektor vorangetrieben. Dieser wird aber immer wieder heftig kritisiert. Jüngstes Beispiel ist Präsident Trumps Bestreben, sowohl TikTok als auch WeChat zu verbieten. Trotzdem ist er ungebremst auf dem Vormarsch, besonders im Heimmarkt: Dort sind inzwischen 904 Mio. Menschen online, pro Woche verbringen sie rund 31 Stunden im Internet. Seit 2010 hat sich damit die Durchdringungsrate beinahe verdoppelt.

Chinesische Nutzerinnen und Nutzer wenden vermehrt einem neuen Trend zu: Kurzvideos. Besonders Jüngere lassen sich davon in den Bann ziehen und die stark ansteigenden Nutzerzahlen ziehen immer mehr Werbetreibende an. "Besonders hervorgehoben werden soll hier Bytedance, Besitzer der Trend-App TikTok", sagt Jose Pun, Equity Analyst bei Schroders. Aber auch das chinesische YouTube – Bilibili – konnte von wachsenden Werbeeinnahmen profitieren.

Ein weiterer Trend sind Live-Streams, die von sogenannten "Key Online Influencern" (KOL) geführt werden. "KOLs lassen sich für eine Reihe von Produkten finden, was die Mischung zwischen Teleshopping und Social Media-Influencing enorm erfolgreich macht", erklärt der Experte. Auch Giganten wie Alibaba sind auf den Zug aufgesprungen.

Mehr als ein Viertel aller Einzelhandelsumsätze wird in China bereits online generiert. Zusammen mit Südkorea liegt das Reich der Mitte damit weltweit an der Spitze. Mit einem Marktanteil von mehr als 60% ist Alibaba klarer Führer ist in diesem Bereich. Alleine in 2019 kauften 654 Mio. Kundinnen und Kunden auf der Plattform ein.

"Anders als in den USA hat es in China neben Alibaba aber noch Raum für weitere Akteure", so der Experte. Pinduoduo beispielsweise betreibt eine rasant wachsende Third-Party-Plattform, die Ende 2019 rund 443 Mio. Nutzerinnen und Nutzer zählte. Meituan-Dianping, ein Lieferdienst für Essen, zählt mehr tägliche Bestellungen als seine westlichen Gegenstücke. 400 Mio. nutzen die dazugehörige App, das amerikanische Grubhub kommt nur auf 23 Millionen.

Was in unseren Breitengraden Google ist, ist Baidu in China. Allerdings ist die Suchmaschine mit stagnierenden Nutzerzahlen konfrontiert – und das hat einen Einfluss auf die Werbeeinnahmen. Um den Trend hin zu mobilen Geräten nicht zu verpassen, investiere Baidu in künstliche Intelligenz und autonomes Fahren. "Sina ist ein anderer wichtiger Player im chinesischen Werbemarkt. Das Unternehmen betreibt Weibo, eine Micro-Blogging-Website, die Twitter ähnlich ist. Textbasierte Apps verlieren jedoch Nutzerinnen und Nutzer an jene, deren Inhalte aus Kurzvideos bestehen", so Pun. Um diesem Nutzerschwund entgegenzuwirken, hat Sina kürzlich eine Instagram-ähnliche App entwickelt. Oasis heisst sie.

Der Online-Werbemarkt in China ist in den letzten Jahren aber immer umkämpfter geworden. Gründe dafür sieht der Experte bei der immer grösseren Verbreitung des Internets sowie den tiefen Eintrittsbarrieren.

Rund 600 Mio. Chinesinnen und Chinesen spielen online. Tencent ist Marktführer in China und weltweit der grösste Entwickler von Videospielen. WeChat gehört ebenfalls zu Tencent und ist Chinas beliebteste Social Networking-App mit fast einer Milliarde Nutzer. "China ist Tencent aber nicht genug: Akquisitionen und Investitionen in andere Unternehmen sollen die internationale Expansion vorantreiben. Zudem erlauben die Fintech- und Business-Services-Einheit die Diversifizierung der Einnahmequellen", erklärt der Experte. Grösster Herausforderer sei Netease. Das Unternehmen konnte in China mit seinen Games viele Erfolge feiern und will nun ins Ausland – besonders Japan und die USA stehen im Fokus.

Während Abonnement-Dienste weltweit auf dem Vormarsch sind, bezahlen chinesische Konsumentinnen und Konsumenten nur ungern für Services. Nur 5% von Tencents Musikdienst sind bezahlende Kunden – Spotify kommt auf ganze 40% mehr. Dank tieferer Abokosten sowie sich verändernder Einstellungen verzeichnen Anbieter wie Iqiyi, Chinas Netflix, immer mehr zahlende Nutzer.

2014 ist der Online-Handel in China noch um 50% gewachsen. Seither liegt die jährliche Wachstumsrate bei rund 20% – was im Reich der Mitte eine Verlangsamung darstellt, ist andernorts kaum denkbar. "Um diese Dynamik zu verstehen, lohnt sich ein Blick auf Chinas Demographie. Das Land zählt 1,4 Mrd. Einwohnerinnen und Einwohner. Zudem weisen 113 Städte mehr als eine Million Bewohner auf", so Pun. Besonders stark sei das Wachstum in den noch eher kleinen Mega-Cities. Auch die Pandemie habe einen beschleunigenden Effekt gehabt: Die ältere, tendenziell eher technologiekritische Generation habe sich vermehrt Apps und E-Commerce zugewandt, um das Infektionsrisiko zu senken.

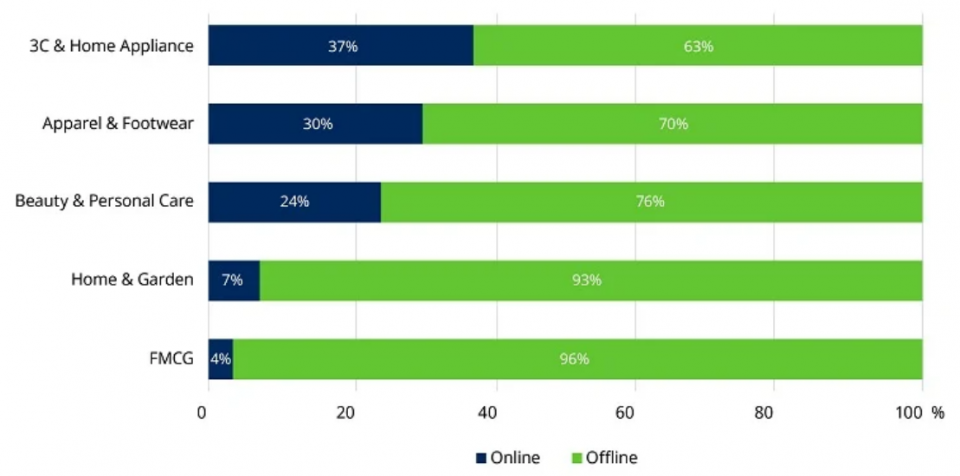

Noch machen Waren des täglichen Bedarfs nur 4% der Online-Verkäufe aus, offline ist es rund die Hälfte. Auch hier erwartet Pun, dass sich der Trend hin zum E-Commerce Corona-bedingt verstärken dürfte – und zwar nachhaltig. "Dank steigender Einkommen werden Menschen künftig zudem mehr Geld online ausgeben", ist sich der Experte sicher. Er gibt jedoch zu bedenken, dass von vergangener Performance nicht auf die Zukunft geschlossen werden kann. "Trotzdem erwarte ich, dass Chinas Internetsektor im Bereich globaler Innovation noch längere Zeit Vorreiter und damit ein attraktives Investmentziel bleiben wird", sagt Pun.

Abschliessend wirft Pun die Frage auf, ob sich der chinesische Internetsektor ähnlich wie sein amerikanisches Gegenstück entwickeln wird: "Dort sichern sich die grössten Player durch Zukäufe von schnellwachsenden Peers ihre Marktdominanz. Werden sich in China neue Firmen durchsetzen können?"