Advertorial

«Von Datencentern bis Abfallstrom: Infrastrukturinvestments sind vielfältig wie nie. Das Unternehmen Viridor Energy zum Beispiel nutzt Abfall als Ressource für umweltfreundliche Energie», schreibt Christian Jost,...

Das Global Bonds Team von Janus Henderson befasst sich mit der rückläufigen Volatilität und erläutert, wie aus asymmetrischen Marktpreisen Anlagechancen resultieren können.

In diesem Jahr haben sich Risikoanlagen bislang so kräftig erholt, dass ihr Schwächeanfall vom vierten Quartal fast vergessen scheint. Kein Wunder, verbuchte der S&P 500 Index doch im Januar seinen besten Jahresauftakt seit 1987. Parallel dazu hat der amerikanische Hochzinssektor bis zum 5. Februar sämtliche Verluste aus dem Schlussquartal 2018 wieder aufgeholt.

Wesentlichen Anteil an der besseren Stimmung haben die Zentralbanken, allen voran die US-Notenbank (Fed) und zuletzt auch die Europäische Zentralbank (EZB). Was die Fed anbelangt, so gehören wir zu denen, die glauben, dass sie tendenziell mehr verspricht als sie hält. Nach ihrem Wechsel zu einem expansiveren Kurs im Januar heisst das aus unserer Sicht, dass die Währungshüter nun mehr Geduld und Flexibilität an den Tag legen werden.

Dass der Markt inzwischen eine Fed in der Warteschleife einpreist, bleibt nicht ohne Folgen für die Portfoliopositionierung. Wir erwarten nach wie vor eine Versteilung der US-Renditekurve als Reaktion darauf, dass die Fed bei den Zinsen den Fuss vom Gas genommen hat und in nicht allzu ferner Zukunft, sehr wahrscheinlich 2020, bremsen und die Zinsen wieder senken könnte. Zudem war ihr Kurswechsel Balsam für die angespannten Nerven der Anleger und hat die Volatilität in den Keller geschickt. Damit gehen auch Chancen einher.

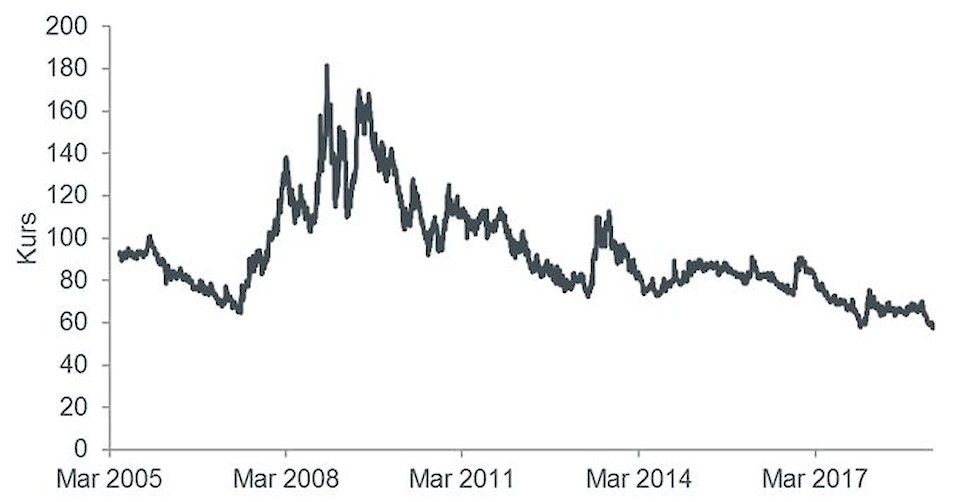

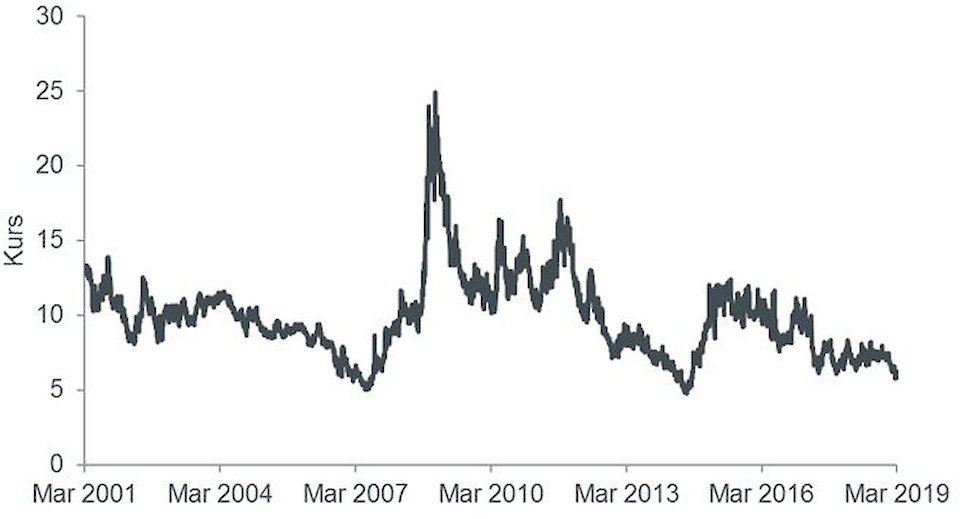

Die folgenden Grafiken veranschaulichen die implizite Volatilität der zehnjährigen US-Zinsen (Grafik 1) und die implizite Volatilität des US-Dollar, gemessen am EUR/USD-Wechselkurs (Grafik 2). Erstere hat laut Daten von Bloomberg den niedrigsten Stand seit 14 Jahren erreicht.

Wie ist das zu erklären? Einige sehen den Grund dafür in der tatsächlichen Handelsbandbreite zehnjähriger US-Treasuries im Februar, die gerade einmal neun Basispunkte betrug, und der abwartenden Haltung der Fed. Deshalb aber anzunehmen, dass es so weitergehen könnte, halten wir für ziemlich gewagt.Hinzu kommen die gegen Ende des vierten Quartals 2018 erheblichen Käufe von Treasury-Optionen. Diese werden erst jetzt ausgeführt und sorgen so für zusätzlichen Abwärtsdruck, wie Grafik 1 zeigt.

Unser Anlageansatz zielt auf asymmetrische Bewertungen an den globalen Rentenmärkten ab. Von diesen Unterschieden versuchen wir in unseren Portfolios zu profitieren, indem wir Kauf- und Verkaufsoptionen (z. B. auf zehnjährige US-Zinsen) kaufen in Erwartung eines Ausbruchs im Jahresverlauf. Da hiermit für beide Prämien verbunden sind, legen wir die Messlatte für diese Art von Transaktionen hoch, was uns aber angesichts der derzeit extremen Bewertungsniveaus gerechtfertigt scheint. Genauer betrachtet, weist diese Art der Positionierung zudem eine negative Korrelation mit einigen anderen Risikopositionen im Portfolio auf wie zum Beispiel Unternehmensanleihen und ermöglicht so eine breitere Diversifizierung.

Innerhalb des Segments der Unternehmensanleihen machen wir weiterhin vereinzelt Wertpotenzial aus. Insgesamt aber sind die Bewertungen auf ihre engsten Spread-Niveaus zurückgekehrt, zumal in den USA, und haben damit weniger Spielraum für eine weitere Verengung. Aus unserer Sicht dürfte die Fed ihren Straffungszyklus beendet haben und zu einem ausgewogeneren oder neutraleren Kurs übergehen, sodass wir unsere Duration an den US- und den globalen Märkten im Jahresverlauf verlängern werden.

Weitere Informationen zu festverzinslichen Wertpapieren finden Sie hier

Nur für professionelle Anleger. Zu Werbezwecken.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von denen anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere, Fonds, Sektoren oder Indizes in diesem Artikel stellt weder ein Angebot oder eine Aufforderung zu deren Erwerb oder Verkauf dar, noch ist sie Teil eines solchen Angebots oder einer solchen Aufforderung.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Janus Henderson Investors ist der Name, unter dem Anlageprodukte und -dienstleistungen von Janus Capital International Limited (Registrierungsnummer 3594615), Henderson Global Investors Limited (Registrierungsnummer 906355), Henderson Investment Funds Limited (Registrierungsnummer 2678531), AlphaGen Capital Limited (Registrierungsnummer 962757), Henderson Equity Partners Limited (Registrierungsnummer 2606646) (jeweils in England und Wales mit Sitz in 201 Bishopsgate, London EC2M 3AE eingetragen und durch die Financial Conduct Authority reguliert) und Henderson Management S.A. (Registrierungsnummer B22848 mit Sitz in 2 Rue de Bitbourg, L-1273, Luxemburg, und durch die Commission de Surveillance du Secteur Financier reguliert) zur Verfügung gestellt werden.

Janus Henderson, Janus, Henderson, Perkins, Intech, Alphagen, VelocityShares, Knowledge. Shared und Knowledge Labs sind Marken von Janus Henderson Group plc oder einer ihrer Tochtergesellschaften. © Janus Henderson Group plc.