Advertorial

Im zweiten Quartal legte die LongRun Strategie von Rothschild um 2,9 Prozent (in EUR, ungesichert) zu, während der Benchmark um 3,7 Prozent zulegte. Der Hauptgrund für die unterdurchschnittliche Performance waren...

Nichts ist stärker als eine Idee, deren Zeit gekommen ist. Zinsen und Teuerung scheinen ihre Tiefstwerte definitiv hinter sich zu haben. Fixed-Income-Strategien mit kurzen Laufzeiten helfen, am Wendepunkt auf Kurs zu bleiben.

2017 dürfte als das Jahr in die Wirtschaftsgeschichte eingehen, in dem das "Deflationsmonster" nach historisch einmaligen Massnahmen der Notenbanken vertrieben werden konnte. 2018 spukt nun aber bereits das Inflationsgespenst herum. Ob nur in den Köpfen oder nicht: Hinter dem Crash vom "grauen Montag" am 5. Februar stand just die Angst, dass die Inflationserwartungen schneller anziehen als erwartet und die Notenbanken daher gezwungen sein könnten, die Normalisierung ihrer Geldpolitik unsanfter voranzutreiben als antizipiert.

Das Umfeld: Wendezeit am Anleihenmarkt?

Die Wahrscheinlichkeit steigender Zinsen scheint derzeit im Vergleich zu den letzten Jahren besonders hoch zu sein. Tatsache ist aber auch: Noch immer bieten historisch tiefe Renditen kaum Ertrag auf «risikofreien» Anlagen. Tiefe Renditen und zugleich Zinserhöhungsrisiken sind die schlechtesten aller Zeiten für Fixed-Income-Investoren angebrochen?

Wir glauben, dass das Goldilock-Umfeld aus gemässigter Inflation und Wirtschaftsdynamik ohne Überhitzung anhält. In unserem Basisszenario ziehen die Zinsen entsprechend eher moderat an. Für eine erfolgreiche Fixed-Income-Strategie in dieser "Wendezeit" scheinen uns folgende Elemente zentral: 1.) Der Fokus auf Unternehmensanleihen 2.) ein globales Emittenten-Spektrum, 3.) die Konzentration auf kurze Laufzeiten und 4.) Expertise und Erfahrung in der Selektion von Ländern und Unternehmen.

Die Bedeutung von Unternehmensanleihen (Corporates) und Credit-Research

Als Bondhaus mit Versicherungshintergrund haben wir Kreditrisikoprämien schon früh als Ertragsquelle erschlossen. Gemessen an den langfristigen Ausfallraten wird das Kredit-Risiko durch die Kredit-Prämien nach wie vor überkompensiert. Diese Aufschläge sind aber nicht nur eine Ertragsquelle, sie schützen oft auch gegen steigende Zinsen. Letztere reflektieren oft anziehende Konjunktur, die normalerweise mit höheren Gewinnen der Unternehmen einhergeht. Eine daraus folgende Kompression der Spreads lässt den Wert ausstehender Anleihen steigen. Unser Bond Global Corporates Short Term ist überwiegend in Unternehmensanleihen aus ausländischen Industrieländern investiert. Er bietet Zugang zum globalen Renditeniveau und breite Diversifikation. Die Kreditwürdigkeit der Schuldner beträgt mindestens BBB- (Investment Grade, IG).

Swiss Life Asset Managers ist heute einer der grössten Vermögensverwalter von Unternehmensanleihen. Eine zuverlässige, hauseigene Kreditanalyse ist daher vital. Sie bedingt den Einsatz beachtlicher Ressourcen. Als Beispiel: Unsere Spezialisten erstellen für über 400 Unternehmen einen unabhängigen Credit Review. Unabhängiges, fundiertes Research ist für uns aber von unschätzbarem Wert. Gegenüber Drittkunden kann ein Vermögensverwalter die Glaubwürdigkeit der eigenen Anlagestrategien nämlich am bestem beweisen, indem er in seine eigenen Produkte investiert.

Think global

In anderen Währungsräumen ist der risikolose Zins höher als in der Schweiz, die Zinskurven sind teilweise steiler. Bei vergleichbarem Risiko sind die Kreditrisiko-Spreads meist weiter. Regionale Unterschiede im Konjunkturzyklus können bei einem entsprechend aktiven Management zur Optimierung des Rendite-Risikoprofils beitragen. Dank Währungsabsicherung profitieren die Investoren von einer Überrendite und sind dennoch gegenüber Wahrungsschwankungen abgesichert. Der Blick über die Grenzen lohnt sich auch zur Verbesserung der Diversifikation.

Warum Short Term?

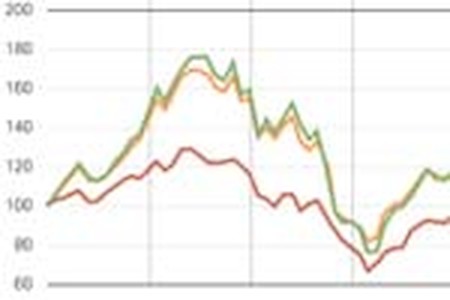

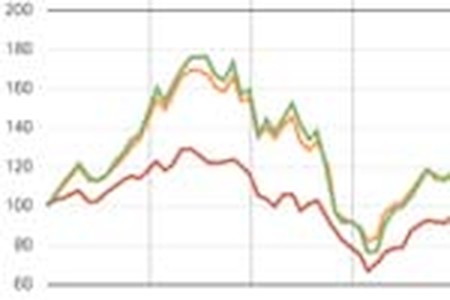

Obligationen mit tieferer Duration sind weniger sensitiv gegenüber Zinserhöhungen. In der Vergangenheit haben sich Anleihenportfolios mit kurzen Laufzeiten als resistenter gegenüber Verwerfungen an den Märkten erwiesen. Simulationen bestätigen dieses Bild: Im Vergleich zum Barclays Global Agg Corp schneidet der Swiss Life Bond Global Corporates Short Term in jedem Szenario mit Zinsanstiegen besser ab. Short-Term-Strategien bieten in einem solchen Umfeld einen Performance-Puffer.

Das Tor zu den Schwellenländern

Das bisher Gesagte gilt auch für Investitionen in Schwellenländer. Makroökonomische Top-Down-View und Kreditprüfung auf Stufe Schuldner sind hier angesichts der im Vergleich zu Industriestaaten oft höheren Intransparenz sogar besonders wichtig.

Der EM-Corporates-Markt in Hartwährung (Hard Currency) ermöglicht dank seiner Grösse einen hohen Diversifikationsgrad über Länder und Sektoren. Corporates in Hartwährung bieten in Schwellenländern gerade in kurzen Laufzeiten attraktive Renditen und sind weniger sensitiv gegenüber Risk-off-Phasen als Anleihen in Lokalwährung. Unser Schwellenländer-Short-Term-Fonds investiert entsprechend in Kurzläufer-Anleihen von Unternehmen mit überwiegend Anlagequalität (IG) in Hartwährung. Um die Ertragskraft zusätzlich zu steigern, ist er zu maximal 10% in High Yield engagiert wobei wir auch hier eine konservative Strategie fahren: Die Obligationen müssen mindestens mit BB bewertet sein. Interessant erscheinen uns insbesondere "Rising Stars", also Titel, die vor einer Heraufstufung in den IG-Bereich stehen könnten. Übrigens: Kurze Laufzeiten senken nicht nur das Zinsänderungsrisiko. Sie erlauben auch, mehr Positionen bis zur Rückzahlung zu halten, was die Handelskosten senkt. Die Geld-Brief-Spanne ist in Schwellenländern oft höher als in entwickelten Märkten.

Cash Equivalent: Liquid mit Rendite

Unter tiefen oder gar negativen Zinsen leidet insbesondere das Cash-Management. Im Sinne eines ganzheitlichen Ansatzes muss ein Vermögensverwalter seinen Kunden Lösungen bieten, die ihre Erträge auch am kurzen Ende der Zinskurve optimieren. Wir haben dazu das Konzept des Zahlungsmitteläquivalents geschaffen. Es handelt sich um bargeldnahe Fonds, die nicht als Geldmarktfonds gelten (der Swiss Life Funds (F) Bond Cash Equivalent I Cap ist als Short Term Bonds Fund klassifiziert). Da er auf Floating Rate Notes fokussiert, besteht kein nennenswertes Zinsänderungsrisiko. Daneben beinhaltet er Emissionen mit einer Restlaufzeit von unter 3 Jahren (was gemäss EU-Regulierung über der Laufzeit von Geldmarktfonds liegt). Während das Geldmarktsegment mit bis zu 2 Jahren Laufzeit überkauft ist, bietet dieses Segment günstigere Bewertungen und mehr Ertrag.

| Lancierung: | 29.09.2017 |

| Domizil: | Luxemburg |

| Basiswährung: | USD |

| Management Fee: | 0,45% |

| Valorennummer: | 38243901 |

| ISIN-Nummer: | LU1681198799 |

| Fondsmanager: | Rishabh Tiwari |

Weitere Fondsinformationen von Swiss Fund Data

| Lancierung: | 13.10.2015 |

| Domizil: | Luxemburg |

| Basiswährung: | EUR |

| Management Fee: | 0,36% |

| Valorennummer: | 28592847 |

| ISIN-Nummer: | LU1247739896 |

Weitere Fondsinformationen von Swiss Fund Data

| Lancierung: | 17.09.2013 |

| Domizil: | Schweiz |

| Basiswährung: | CHF |

| Management Fee: | 0,38% |

| Valorennummer: | 21987045 |

| ISIN-Nummer: | CH0219870455 |

| Fondsmanager: | Markus Weiss, Michael Hess |

Fondsinformationen von Swiss Fund Data

| Lancierung: | 30.06.2010 |

| Domizil: | Frankreich |

| Basiswährung: | Euro |

| Management Fee: | 0,22% |

| Valorennummer: | 11480393 |

| ISIN-Nummer: | FR0010899179 |

| Fondsmanager: | Dimitri Andraos |

Fondsinformationen von Swiss Fund Data

Rechtliche Hinweise

Die hier wiedergegebenen Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Veräusserung von Anlagefondsanteile, sondern lediglich eine zusammenfassende Kurzdarstellung wesentlicher Merkmale des Anlagefonds dar. Die vollständigen Angaben zu dem Anlagefonds sind dem Prospekt mit integriertem Fondsvertrag in Verbindung mit dem jeweiligen Jahresbericht und Halbjahresbericht, sowie den wesentlichen Informationen für die Anleger und Anlegerinnen (KIID) zu entnehmen. Diese Unterlagen stellen die allein rechtlich massgebliche Grundlage für einen Erwerb der Anteile dar. Sie können kostenlos in elektronischer oder gedruckter Form in deutscher Sprache bei der Fondsleitung bzw. beim Vertreter, Swiss Life Asset Management AG, General-Guisan-Quai 40, 8002 Zürich (Zahlstelle: UBS Switzerland AG, Bahnhofstrasse 45, 8001 Zürich), bezogen werden. Die Rendite und der Wert der Fondsanteile können fallen oder steigen und es kann zu einem vollständigen Verlust des eingesetzten Kapitals kommen. Die historische Performance stellt keinen Indikator für die laufende oder zukünftige Performance dar. Die Performancedaten lassen die bei der Ausgabe und Rücknahme der Anteile erhobenen Kommissionen und Kosten unberücksichtigt. Die Anlagefonds von Swiss Life dürfen weder innerhalb der USA noch an oder für Rechnung von US-Staatsbürgern oder in den USA ansässigen US-Personen zum Kauf angeboten oder an diese verkauft werden. Weitere Informationen auf www.swisslife-am.com