20.02.2026, 10:24 Uhr

Die Börsenbetreiberin SIX schafft einen Direktzugang zum Zentralverwahrer der griechischen Börse ATHEXCSD. Dafür spannt die SIX mit der Piräus Bank (Trapeza Peiraios) zusammen. Damit werde die Verbindung...

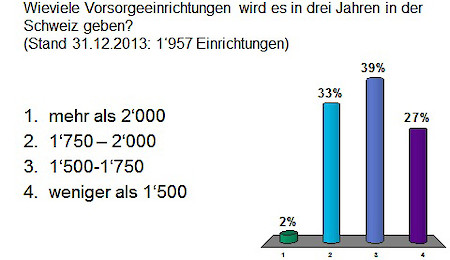

Die Teilnehmer der Swiss Pensions Conference 2015 erwarten mit einer überwiegenden Mehrheit, dass die Zahl der Schweizer Vorsorgeorganisationen bis 2018 unter 1750 sinken wird. Bezüglich Anlagestrategie werden weiterhin Alternative Anlagen und Aktien Ausland favorisiert.

Wie jedes Jahr wurde auch an der Swiss Pensions Conference 2015 der Schweizer Vorsorgebranche mittels Umfragen der Puls gemessen. Bezüglich dem makroökonomischem Umfeld zeigen sich die rund 100 Umfrageteilnehmer wie im Vorjahr recht skeptisch: 60% erwarten in den nächsten drei Jahren ein globales Wirtschaftswachstum, das weiterhin unter dem langfristigen Trend liegt. Dies wegen der nach wie vor spürbaren Nachwehen der Finanzkrise, aber auch wegen der Eurokrise. 28% glauben, dass sich das Wirtschaftswachstum normalisiert und 13%, dass es über dem langfristigen Trend liegen wird.

Bezüglich dem makroökonomischem Umfeld zeigen sich die rund 100 Umfrageteilnehmer wie im Vorjahr recht skeptisch: 60% erwarten in den nächsten drei Jahren ein globales Wirtschaftswachstum, das weiterhin unter dem langfristigen Trend liegt. Dies wegen der nach wie vor spürbaren Nachwehen der Finanzkrise, aber auch wegen der Eurokrise. 28% glauben, dass sich das Wirtschaftswachstum normalisiert und 13%, dass es über dem langfristigen Trend liegen wird.

Im deflationären Umfeld auf Alternative Anlagen setzen

Die grosse Mehrheit der Teilnehmer geht für die Schweiz ausgeprägter als 2014 von einem deflationären Konjunkturumfeld aus. Nur 7% glauben zurzeit an inflationäre Tendenzen. 29% denken, dass monetäre Stabilität herrscht. 42% sind sogar der Ansicht, dass die Schweizer Geldpolitik in den nächsten drei Jahren unverändert fortgeführt wird. Dies vor allem angesichts der beschränkten Möglichkeiten, die sich der Schweizer Nationalbank nach der Abkehr von der Eurobindung bieten. Der Rest setzt auf eine eher expansive (27%) oder expansive (31%) Geldpolitik.

Angesicht des Konjunkturumfeldes und der fortgeschrittenen Bewertungen an den Anlagemärkten setzen die Anlage- und Vorsorgeexperten weiterhin auf Alternative Anlagen (44%), Aktien Ausland (24%) sowie Immobilien Schweiz (24%). Hier werden über die nächsten drei Jahre die höchsten risiko-adjustierten Renditen erwartet. Obligationen werden wie im Vorjahr als Verlierer taxiert, insbesondere die auf Franken lautenden (55%), in etwas geringerem Masse die Fremdwährungsanleihen (24%). Gegenüber Schweizer Aktien resultiert eine unverändert neutrale Einstellung: Nur 6% denken, dass diese zu den Topperformern zählen werden, und nur 3% sehen diese als Verlierer der nächsten drei Jahre. Stärkste Währung der nächsten drei Jahre dürfte der Dollar sein (48%) gefolgt vom Franken (23%) und dem Renminbi (17%). 2014 galt der Franken als stärkste Währung.

Risikomanagement wichtiger als Performance

47% der antwortenden Pensionskassenvertreter, mehr als im Vorjahr, verfolgen eine Risikoorientierte taktische Asset Allocation, richten sich also weniger auf die Performance (24%) aus. 29% (Vorjahr 50%) verfolgen keine taktische, sondern nur eine strategische Asset Allocation. Auf die Frage, ob ihre Pensionskasse einen integrierten und quantifizierten Risikoprozess verfolgt, antworteten 53% mit Ja und 42% mit Nein. 5% haben einen solchen Prozess in Planung. Im Vorjahr waren es 15%. Vorjahresvergleiche sind aber vorsichtig zu deuten, da die Teilnehmerstruktur sich von Jahr zu Jahr verändert.

42% der Pensionskassenvertreter begrüssen Regulierungen wie die Strukturreform, die Minderinitiative oder die Vergütungsverordnung, da dadurch unerwartete Verluste vermieden werden können. Die Akzeptanz hat damit gegenüber dem Vorjahr markant zugenommen. 31% denken, dass damit Renditepotentiale eingeschränkt werden und 27% meinen, dass diese zu keinen sichtbaren Verbesserungen für die Destinatäre führen.

Um den gegenwärtigen und künftigen Herausforderungen zu genügen, muss das Schweizer Vorsorgesystem effizienter werden. Dies spiegelt sich in der dominierenden Meinung, dass die Konsolidierung in der Vorsorgebranche weitergeht und sich eventuell sogar etwas beschleunigt. Die Zahl der Vorsorgeeinrichtungen verringerte sich bereits zwischen 2007 und 2013 von 2543 auf 1957 Organisationen. 27% der Umfrageteilnehmer glauben, dass diese Zahl innert drei Jahren unter 1500 sinken wird. Für 39% wird es 2018 noch 1500 bis 1750 Institutionen geben und 33% erwarten nur eine leichte Konsolidierung (1750 bis 2000 Institute). (Siehe auch fondstrends Artikel Berater gezielter wählen)