30.04.2024, 11:46 Uhr

Steigende Chippreise und der Boom rund um die Künstliche Intelligenz (KI) haben dem Elektronikriesen Samsung im ersten Quartal 2024 einen deutlichen Gewinnsprung beschert. Der Überschuss erhöhte sich im...

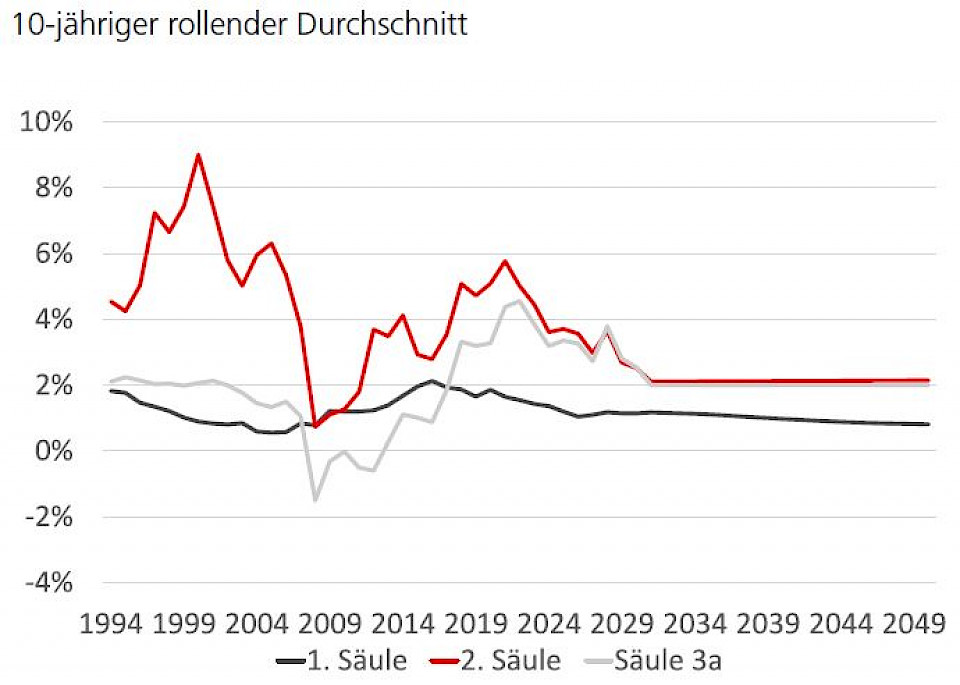

Die 2. und 3. Säule weisen laut einer Analyse der UBS ein ähnlich starkes künftiges Renditepotenzial auf. Und sie können dank dem "dritten Beitragszahler" höhere Renten für geringere Beiträge längerfristig finanzieren als die 1. Säule. Letztere leiste jedoch einen wichtigen Beitrag zur Existenzsicherung. Insgesamt unterstreiche dies den Mehrwert von drei unabhängigen Säulen, die aber alle Reformbedarf haben.

Die Erwartung an ein Vorsorgesystem war und ist, dass die Versicherten im Verlauf des gesamten Ruhestands über genügend finanzielle Mittel für ein würdiges Leben verfügen. Dabei sollten die höchstmöglichen Rentenzahlungen mit den geringsten Einzahlungen oder Kosten generiert werden. Die Schweiz löst diese Aufgabe mit drei unabhängigen, aber komplementären Säulen. UBS hat die häufig gestellte Frage untersucht, ob eine dieser Säulen die Erwartungen besser erfüllt als die anderen beiden und damit ein verstärkter Fokus auf diese eine Säule den Wohlstand der Gesellschaft steigern würde.

Die historische Betrachtung zeigt, dass die Rendite der AHV selten negativ war und innerhalb einer geringen Bandbreite fluktuierte, allerdings auch insgesamt ein eher geringes Aufwärtspotenzial bestand. Die Renditen der 2. Säule und teilweise auch der Säule 3a weisen deutlich mehr Schwankungen in einzelnen Jahren auf, sind aber im Durchschnitt über einen Marktzyklus hinweg positiv und höher als die der 1. Säule.

"In Zukunft weisen die berufliche und die private Säule ein grösseres Renditepotenzial auf als die staatliche Vorsorge, auch wenn dieses geringer sein dürfte als in der Vergangenheit und volatiler sein sollte als geglättete durchschnittliche Annahmen in der Grafik bis 2050 aufzeigen", so die UBS-Ökonomen. Betrachte man die vergangene Rendite und das künftige Potenzial sowohl der umlagefinanzierten als auch der kapitalgedeckten Rentensysteme, scheinen letztere klar im Vorteil. Die Finanzmarktweisheit, dass höheres Risiko auch erhöhte Ertragschancen biete, scheine bestätigt.

Die UBS-Ökonomen Jackie Bauer und James Mazeau haben in ihrer Analyse primär das Renditepotenzial jeder Säule, aber auch deren Risiko, Leistungsversprechen und Nachhaltigkeit der Verteilung untersucht.

Das umlagefinanzierte Rentensystem birgt gemäss der Analyse trotz geringerer erwarteter Rendite auf Rentenbeiträge aus einer risikoadjustierten Sichtweise gewisse Vorteile. Da die Beiträge sofort an die Rentner ausbezahlt werden, besteht im Gegensatz zum kapitalgedeckten Rentensystem kein Risiko, dass das angesparte Kapital durch Kriege, Inflation, Börsencrashs oder Enteignung verloren geht.

Hingegen führen solche Ereignisse durch einen Wirtschaftseinbruch und einen Anstieg der Arbeitslosigkeit zu einer deutlichen Reduktion der durch das Umlagesystem finanzierbaren Renten. Das grössere Risiko des Umlagesystems ist laut UBS der zu lange ignorierte demografische Wandel. Dieser zeigt sich in einer tiefen Geburtenrate, einer höheren Lebenserwartung und einer tieferen Netto- Migration von Personen im Erwerbsalter.

Die Betrachtung des Renditepotenzials und auch des Risikos sagt noch nichts über die gesprochenen oder erwarteten Leistungen aus. Logisch scheint, dass versprochene Leistungen auch langfristig finanziert sein müssen und somit das Beitrags- und Renditepotenzial im Zusammenhang mit dem Leistungsversprechen stehen. In der 1. Säule besteht heute laut den Expertinnen und Experten jedoch kein direkter Zusammenhang mehr und auch in der 2. Säule ist er nicht mehr eindeutig – Stichwort Umwandlungssatz von 6,8%. In beiden Säulen werden höhere Renten versprochen, als diese auf der Basis der heutigen Gesetzgebung in der Lage sind zu leisten. Somit wird das Ungleichgewicht zunehmend auf den zukünftigen Generationen lasten.

Die Zahlen der Analyse der UBS sprechen laut den Ökonomen eine deutliche Sprache: Eine Kombination aus AHV, betrieblicher Vorsorge und eigenverantwortlichem, privatem Vorsorgesparen zahle sich aus. Setze man hingegen nur auf ein einzelnes Standbein, könnte eine ausreichende Altersrente stark ins Wanken kommen.

"Die Schweizer Bevölkerung befindet sich jedoch in der privilegierten Position, dass sie ihre Altersvorsorge auf drei Säulen abstützen kann und so die Chance hat, von jedem System zu profitieren. Damit das Drei-Säulen-System auch in Zukunft funktioniert und die folgenden Generationen davon profitieren können, müssen wir jetzt Reformen und gewisse Einschränkungen in Kauf nehmen und uns auf ein ausgeglichenes Vorsorgesystem besinnen", kommentieren Jackie Bauer und James Mazeau.

Ihrer Meinung nach sollten diese Reformen nicht nur darauf hinarbeiten, die Säule mit dem grössten Renditepotenzial zu fördern, sondern auch die Solidaritäts-, Risiko- und Nachhaltigkeitsaspekte berücksichtigen, die wichtig sind, um nicht nur höchstmögliche, sondern auch langfristig finanzierbare Renten zu versprechen. Letztendlich sei das System als Ganzes aber am effizientesten, wenn die drei Säulen sich ergänzen und nachhaltig genutzt werden – zum Wohle des Einzelnen, aber auch unserer Nachkommen, so ihr Fazit.