26.04.2024, 10:34 Uhr

Die Aktien des Finanzinvestors CVC Capital Partners haben einen starken Start an der Börse hingelegt. Vom Ausgabepreis von 14 Euro stiegen sie schnell auf über 17 Euro.

Wer bei der Berechnung der 10-jährigen Rendite von US-Staatsanleihen mit Terminzinssätzen arbeite, könne das kurzfristige Rauschen ausblenden, meint Jim Leaviss von M&G Investments. Er analysiert, warum es wenig gute Gründe gibt, dass ein 40-jähriger Bullenmarkt eine scharfe Kehrtwende vollziehen sollte.

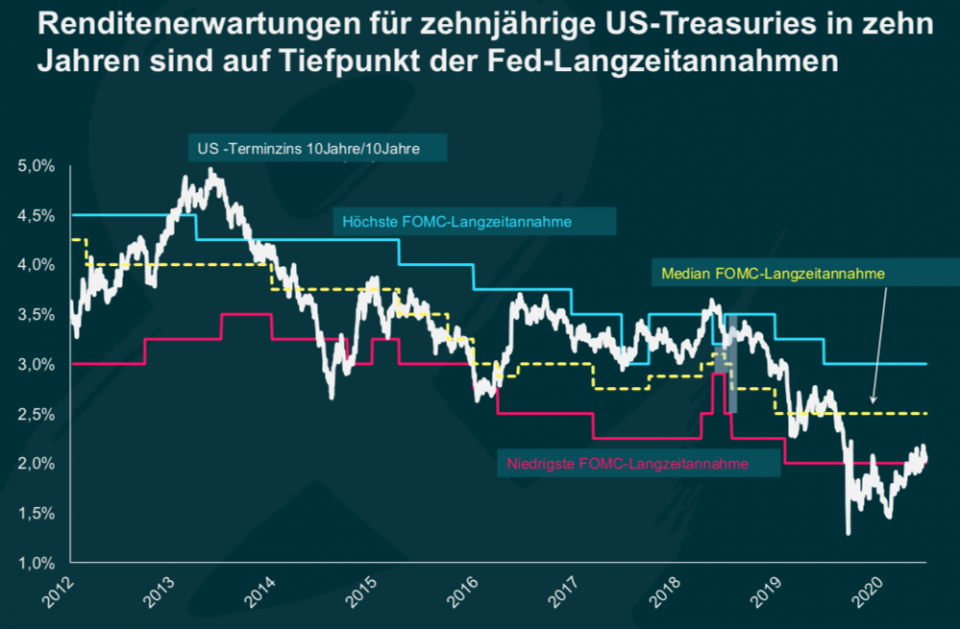

"Zum Jahresende habe ich mein liebstes Langzeitmass für die Bewertungen des Anleihenmarktes noch einmal aktualisiert und eins wird klar: Wenn Sie US-Staatsanleihen zu Zeiten gekauft und verkauft haben, als sie deutlich von der Zinsspanne abwichen, die die Fed erwartete, haben Sie gut abgeschnitten", sagt Jim Leaviss, Leiter des Anleiheinvestment-Teams bei M&G Investments. Sein Lieblingschart zeigt die 10-jährige Rendite von US-Staatsanleihen, berechnet jeweils auf zehn Jahre im Voraus. Wer mit Terminzinssätzen arbeite, könne das kurzfristige Rauschen ausblenden.

Beispielsweise müssten wir zwischen 2030 bis 2040 hoffentlich nicht mehr über die Stärke oder Schwäche der globalen Covid-Erholung sprechen, so Leaviss. Dieses Mass basiert auf langfristigen Zinserwartungen, die auf Inflationstrends, potenziellem Wachstum, Mandatsverpflichtungen der Zentralbanken, Globalisierung, Staatsverschuldung und Demografie beruhen. Im Moment liegt der 10-Jahres-Terminkurs in den USA bei 2,09%, verglichen mit der Rendite 10-jähriger Anleihen von 0,92% heute. "Hierbei handelt es sich um einen nominalen Zinssatz und dass die Inflationsziele der Industrieländer im Allgemeinen bei 2% liegen. Das bedeutet, dass der Anleihenmarkt im Jahr 2030 reale (inflationsbereinigte) Renditen von nahezu null erwartet", gibt Leaviss zu bedenken.

Der andere Teil der Grafik ist der Medianwert der Punkte oder Dots der Federal Reserve und die Spanne der höchsten und niedrigsten Erwartungen der Mitglieder des Federal Open Market Comittee (FOMC), das innerhalb der US-Notenbank z.B. deren Käufe und Verkäufe von Staatsanleihen überwacht. Das FOMC veröffentlicht jedes Quartal den "Dot Plot», der offiziell Policy Path Chart heisst. Dieser zeigt mit je einem Punkt (Dot) die Schätzungen jedes der 16 FOMC-Mitglieder für den kurzfristigen Zinssatz der Fed am Ende der nächsten drei Jahre und auf lange Sicht.

"Mich interessiert der langfristige Zinssatz, weil dieser über das Rauschen und die kurzfristigen wirtschaftlichen Unsicherheiten hinwegschaut", betont Leaviss. Nach der FOMC-Sitzung Mitte Dezember 2020 hat die Fed ihren "Dot Plot» unverändert gelassen. Es wird erwartet, dass die Zinsen für 2021 bei null bis 0,25% bleiben, obwohl es am Markt Einigkeit darüber gibt, dass das US-Bruttoinlandsprodukt im Jahr 2021 mit 3,8% über dem Trend liegen wird, und auch trotz eines Anstiegs der Inflationserwartungen. "Allerdings muss man dabei berücksichtigen, dass die Fed im Jahr 2020 das Average Inflation Targeting eingeführt hat. Damit kann sie die Inflation über ihr altes Ziel von 2 Prozent steigen lassen, wenn es in der Vergangenheit niedriger lag", sagt der Anleihe-Experte.

Wie Leaviss weiter ausführt, liegt der langfristige Punktmedian ebenfalls unverändert bei 2,5% – das entspricht einer realen Rendite von etwa plus 0,5%. Der langfristige Realzins wird auch als R* («R-Stern») bezeichnet. Die New Yorker Fed veröffentlicht eine Schätzung von R*, die auf dem Laubach-Williams-Modell basiert. Sein Wert berechnet sich aus dem Bruttoinlandsprodukt, der Inflation und der Fed Funds Rate. Zu Beginn des Jahres wurde R* in diesem Modell auf über 1% geschätzt; nach Covid liegt es nun unter 0,5%, was mit einem langfristigen "Dot» von 2,5% im Median übereinstimmt. "Wir sehen also ein dramatisches Ungleichgewicht zwischen Trendwachstum und R*", stellt Leaviss fest.

Früher hätten sich Anleihemanager mit Modellen wie der Markteffizienz-Hypothese beschäftigt. Man ging davon aus, dass die nominalen Anleiherenditen ungefähr dem nominalen BIP-Wachstum entsprechen sollten. Es sollte ex ante keinen anderen erwarteten Ertrag geben, wenn man 100 US-Dollar in eine US-Staatsanleihe investiert, als wenn man dieselbe Summe in die US-Wirtschaft steckt (Vorbehalte bezüglich der Volatilität ausgenommen). "Wer allerdings in den zurückliegenden 20 Jahren nach diesem Modell mit Anleihen gehandelt hätte, der hätte über diesen Zeitraum die Rallye am Anleihemarkt verpasst", analysiert Leaviss.

Ab März 2020 fiel die 10-Jahres-Terminrendite von US-Treasuries selbst unter den pessimistischsten langfristigen Dot. "Sollte die Covid-Pandemie die Zinssätze zwischen den Jahren 2030 und 2040 denn immer noch belasten", fragt er rhetorisch und gibt die Antwort gleich selbst: "Möglich wäre das, aber unwahrscheinlich. Seit März haben sich die 10-jährigen Renditen von 0,5 auf 0,92% fast verdoppelt. Die Bandbreite der Fed-Erwartungen liegt jedoch immer noch am unteren Ende der Spanne – damit bleiben Anleihen wohl teuer."

Die Marktprognose für die Rendite 10-jähriger Anleihen am Ende des nächsten Jahres liegt bei 1,3% und für 2022 bei 1,5%, mit einer etwa parallelen Verschiebung nach oben bei längeren Laufzeiten. Aber die Anleihemärkte hätten seit Jahrzehnten jedes Jahr höhere Anleiherenditen prognostiziert – und lagen fast jedes Mal falsch. "Ich kann mir vorstellen, dass die Renditen von US-Staatsanleihen weiter steigen werden, aber ihre Hochwassermarke könnte am Ende viel niedriger sein, als pessimistisch denkende Anleihespezialisten vorhersagen. Wenn man erklären will, warum ein 40-jähriger Bullenmarkt für US-Staatsanleihen eine so scharfe Kehrtwende sehen sollte, muss man schon sehr gute Gründe haben", meint Leaviss.